uSMART友信智投9月18日消息,寶尊電商-SW今天啓動香港二次上市的公開招股,這已經是第八隻回港二次上市的中概股。

此前已經回港上市或正在招股的中概股分別是:阿里巴巴-SW、網易-S、京東-SW、百勝中國-S、華住集團-S、中通快遞-SW、再鼎醫藥-SB。

招股信息

(1)簡稱及代碼: 寶尊電商-SW,9991.HK

(2)招股日期:9月18日~23日

定價日期: 9月23日

上市日期: 9月29日

計息日:5天

(3)發行價格: 103.9港元

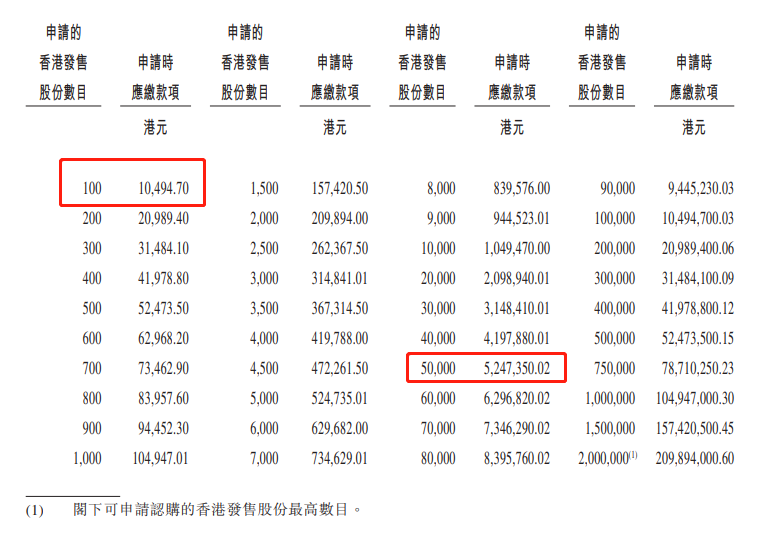

(4)入場費: 10,494.7港元,每手100股;乙頭需申購5萬股,金額約5,247,350.02港元

(5)發行股數: 40,000,000股(公開發售佔比10%,國配發售佔比90%)

(6)超額配股權: 有,可按發售價發行最多600萬股(佔發售股份的15%),以補足國配的超額認購

(7)集資金額:41.56億港元

(8)市值:238.39億港元

(9)2019年市盈率: 88.35倍

(10)保薦人及近兩年IPO首日表現:

①花旗,首日4升2平4跌,代表項目是瀚森製藥(首日收升36.75%)

②招銀國際,首日5升3平3跌,代表項目是九毛九(首日收升56.36%)

③瑞信,6升2跌,代表項目是啓明醫療-B(首日收升30.45%)

(11)穩定價格操作人: 花旗,穩價結束日爲2020年10月23日

(12)包銷商:中金、建銀國際、招商證券國際等6隻

回撥機制

常規回撥:

1)當公開認購倍數爲15倍或以上但少餘50倍,公開的比例從10%提升至30%;

2)當公開認購倍數爲50倍或以上但少於100倍,公開的比例從10%提升至40%;

3)當公開認購倍數爲100倍或以上,公開的比例從10%提升至50%。

公司基本面

寶尊電商爲國內規模最大的品牌電商服務商

寶尊電商2019年總GMV達444億元(人民幣,下同),同比增長51%,2015-2019年CAGR達60%;2019年營收72.8億元,non-GAAP歸母淨利潤3.6億元。至2020年中報品牌合作夥伴達250個,規模領先同行。

2019年初寶尊電商將組織架構調整爲三大事業羣:電商事業羣、物流供應鏈事業羣、科技創新中心,以科技創新中心爲增長引擎,電商事業羣爲品牌合作夥伴創造增長價值、物流供應鏈提供支持保障運營質量。

寶尊電商主要爲品牌方提供店站運營、數字營銷、技術中心、客戶服務、倉儲物流五大服務。

股權結構:同股不同權,阿里爲最大股東

阿里爲最大股東。阿里巴巴曾在2009年A輪、2011年B輪兩次參與寶尊融資,寶尊上市前阿里持有其23.5%股權。上市後,阿里派出高管吳倩女士擔任寶尊董事,2017年7月起由天貓服飾總裁劉秀雲女士接任董事。

財務情況

1)於2017年、2018年、2019年的GMV分別爲:191.122億、294.26億、444.103億。

2)於2017年、2018年、2019年的總淨營收分別爲:41.488億、53.93億、72.782億。

3)於2017年、2018年、2019年的淨利潤分別爲:2.091億、2.698億、2.819億。