來源:新浪港股

9月2日消息,新股赴港上市此起彼伏,前期有螞蟻集團、農夫山泉,近期有百勝中國、中通快遞、朝雲集團、華潤萬象等企業集體赴港上市。

百勝中國(09987)昨日首次招股,獲多間券商合共借出逾58.7億元孖展(保證金認購)額,相當於公開發售超購逾6.48倍。其中耀才(01428)借出7億元孖展額,輝立借出25億元,華盛借出2.5億元,信誠借出2000萬元,凱基借出6億元,海通國際借出超過18億元。

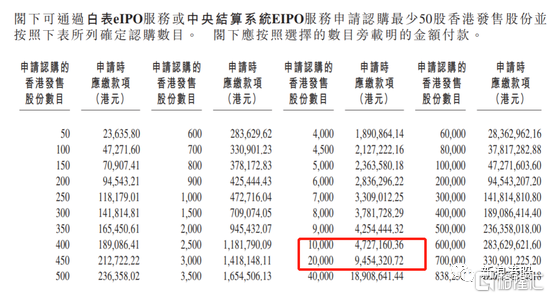

百勝中國上市發售4191.07萬股,其中4%香港公開發售,96%為國際配售,發售價將不超過每股468元,集資最多196億元。每手50股,入場費23635.8元。香港公開發售今日起至9月4日招股,預期9月10日掛牌。

對於百勝中國赴港上市,則上演了和農夫山泉不一樣的劇情。此前數據顯示,農夫山泉首日孖展1440億,超購245倍。而作為國際知名企業,肯德基、必勝客的母公司並未獲得市場應該有的火熱認購,讓市場錯愕。那麼,百勝中國為何無法激發市場熱情,獲得大幅超額認購?

1)首先,百勝中國招股期撞農夫山泉(09633)的凍資期,資金未能趕及回籠,普遍券商未有為百勝中國特別預留孖展額度。有業界人士透露,部分銀行亦未有為百勝中國提供孖展融資認購。耀才證券CEO許繹彬表示:由於受到認購農夫山泉凍資影響,資金被困所影響,故百勝中國暫未有熱烈的反應。不過,海通國際發言人則表示,我們預留了孖展額度。

2)其次,百勝中國未來發展空間受限。中國食品產業分析師朱丹蓬表示,百勝中國持續開店擴張是必然選擇。在他看來,百勝中國的單店營收在下滑,因此必須靠開新店來支撐業績和利潤的增長。財報顯示,今年二季度,百勝中國同店銷售額同比下降11%,其中肯德基下降了10%,必勝客下降了12%。

朱丹蓬指出,目前肯德基在一二線城市市場已經相對飽和,同時三四五線城市實際上並沒有足夠多的消費者。“許多喜歡吃肯德基的年輕人,正流向一二線城市以及部分三線城市工作,下沉市場的發展空間已經被擠壓得很小。”他進一步解釋稱,“現在一個縣城裏,最多就兩三個商圈,在這些商圈開完店後,還能往哪裏開呢?”

3)百勝中國太貴。為何説百勝中國貴,首先,公司發售價最高至每股468元,每手50股,入場費23635.8元。而同期的農夫山泉呢,定價21.5港元,每手4300港元,入場費為4343港元,遠低於百勝中國。

不僅如此,百勝中國動輒945萬的乙組頭打新,讓大户打新變得越發困難。乙組頭需要至少手頭有近100萬現金加上融資10倍才能打新乙組頭。

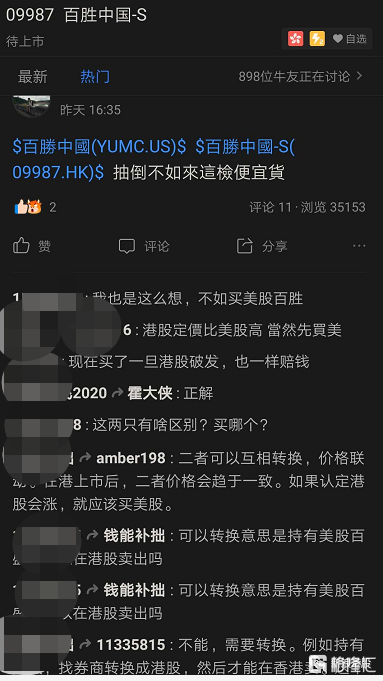

4)定價比美股貴。對於認購百勝中國,網友更是一通批評,港股定價比美股還高,而美股港股可以轉換,為何不買美股反而買港股呢?

查詢發現,8月28日,百勝中國美股價格為56.5億美元,摺合437.87港元,而港股定價最高468港元,相當於溢價6.88%。要知道當時阿里在港股折讓2%,京東折讓6%,網易折讓2%。

對於百勝最高價468港元,華興證券首席策略分析師龐溟表示,應該是押注網點擴張、產品創新、運營升級來對衝同店收入下降。不過,他表示,餐飲業壓力還是很大,新店擴張尚存不確定性。

5)深陷“割韭菜”風波的胡祖六是即將赴港上市的餐飲巨無霸公司百勝中國的董事長,公司獨立董事汪洋也是公司春華創始人之一。

根據招股書,上市前,全球五大獨立資產管理公司之一的景順控股持有公司10.8%的股權,黑石持股7.2%,春華資本持股6.3%,其中4.3%為普通過。公司董事及高級行政人員合計持股公司0.2%,目前公司發行在外的股份為3.77億股。

中泰國際策略分析師顏招駿表示,我相信百勝中國上市首日會漲,但目前由於農夫山泉凍資影響,市場已無錢申購。

港匯又出手了。農夫山泉(9633)、百勝中國(9987)紛紛不敢上市,對港元需求增加,港匯再觸及7.75強方兑換保證,金管局在24小時內合共向市場注入121.37億港元,香港銀行體系總結餘週五進一步增加至2063.28億港元。

值得注意的是,近期各類新股赴港上市不斷。

家居護理品牌立白旗下朝雲集團向聯交所遞交上市申請,摩根士丹利和中金為聯席保薦人。朝雲集團產品涉及家居清潔、殺蟲驅蚊、空氣護理、個人護理和寵物護理等,當中7個核心品牌包括威王、超威等。

招股書顯示,在過去2017、2018年、2019年三個財政年度和2020年上半年,朝雲集團的營業收入分別為 13.46億、13.50億、13.83億和7.34億人民幣,相應的淨利潤分別為 1.70億、1.77億、1.84億和 1.40億人民幣。

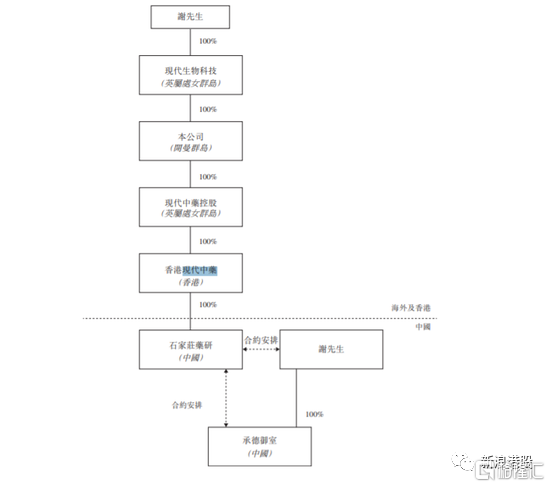

招股書顯示,朝雲集團在上市前的股東架構中,主要股東為李若虹女士(陳凱旋先生的妻子)持股58.5%,陳凱旋持股6.5%,馬惠真女士(陳凱臣先生的妻子)持股31.5%,陳凱臣持股3.5%,他們合計持股99.0%,他們是一致行動人。

中國恆大(03333.HK)計劃分拆旗下物業管理業務控股公司在香港主板上市。恆大董事局副主席、總裁夏海鈞指,目前正與香港監管機構溝通,上市時間取決於審批進度,集團會力爭今年完成上市。他指,未來會認真審視集團優質資產逐步分拆上市,通過資本市場釋放,為股東創造更大回報以及降低負債。

夏海鈞指,在物業管理業務分拆上,集團早前進行新一輪融資,引入多名戰略投資者,向他們出售物業控股公司逾28%權益,作價235億港元,相信公司淨負債率會因為物管分拆下降19個百分點。

他補充,目前恆大物業在管合同銷售面積達5億平方米,上半年銷售收入達73億元人民幣,淨利潤9.2億元,相信有關規模能夠成為中國其中一間最大的物管公司。

8月28日,據港交所披露,現代中藥集團有限公司向港交所遞交主板上市申請,東吳證券(國際)為獨家保薦人。現代中藥集團成立於1980年,於2001年由國有企業轉為有限責任公司,是從事中成藥生產的非上市龍頭公司之一。

公司共有77名分銷商,分銷網絡覆蓋39個城市。該公司主要向中老年人提供非處方藥及處方藥,從事生產中成藥,主要產品有補腎填精丸、氣血雙補丸、山玫膠囊、金匱腎氣丸、心安膠囊、加味逍遙丸、護肝片、加味藿香正氣丸及清瘟解毒丸等59種中成藥產品。

根據招股書,2017財年、2018財年、2019財年及2020年四個月,現代中藥集團的收益分別約為1.06億元(人民幣,下同)、1.74億元、2.19億元及1.04億元;毛利率分別為41.7%、42.5%、45.3%及46.1%;純利率分別為24.3%、27.8%、21.1%及25%。

值得注意的是,2017財年、2018財年、2019財年及2020年四個月,中藥集團在東北地區的收益分別約為人民幣 53.6百萬元、人民幣88.4百萬元、人民幣120.3百萬元、人民幣49.6百萬元及人民幣54.1 百萬元,佔我們總收益約50.3%、51.0%、55.0%、58.9%及52.1%。

其中,謝偉為公司執行董事兼董事局主席,100%持股現代中藥。