機構:光大證券

評級:增持

目標價:16.28港元

◆1H20 業績不及預期

受疫情、以及讓利/成本控制不及預期等影響,1H20總收入同比下降 22.6%至人民幣 368.2 億元(汽車銷售收入同比下降 25.0%至人民幣 337.2 億元,銷量同比下降 18.6%,ASP 同比下降 6%),毛利率同比下降 0.7 個百分點至 17.1%,歸母淨利潤同比下降 42.7%至人民幣 23.0 億元。

◆1H20 費用率上升,經營現金流承壓

1H20 SG&A 費用率同比上升 3.3 個百分點至 13.2%;其中,管理費用同比增長 8.9%主要由於研發、以及前期新工廠投產對應的較高折舊攤銷費用。1H20 應占合資公司投資收益同比增長 38.0%至人民幣 4.2 億元(其中,應占領克投資收益同比下降 28.1%至近人民幣 1.0 億元)。由於應付賬款下降,1H20 經營現金淨流出人民幣 32.4 億元(vs. 1H19 淨流入人民幣 51.5 億元),在手現金人民幣 201.7 億元(配售融資人民幣 59.4 億元)。

◆全年銷量目標下調 6%,2H20E 有望環比改善

我們判斷,1)自主品牌向上切換對應的品牌接受度等仍具挑戰,預計銷量/盈利核心仍來自於定價 RMB10-15 萬市場。2)銷量方面,2020E 規劃上市的 6 款全新車型定位於空白的細分領域;其中,ICON 銷量不及預期(月銷量約 3k-4k 輛),豪越/幾何C等銷量爬坡仍待觀望。我們看好2H20E行業銷量持續改善趨勢,但鑑於市場競爭加劇、以及各細分領域定位的全新車型銷量爬坡仍待觀望,下修 2020E 銷量預測至 131 萬輛。3)盈利方面,預計 2H20E 銷量改善/採購降本等效應或逐步顯現。

◆維持“增持”評級

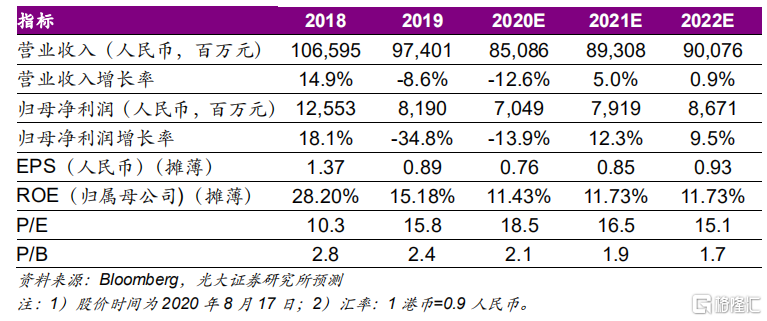

鑑於銷量預測下修,我們下調2020E/2021E/2022E 歸母淨利潤分別至人民幣 70.5 億元/79.2 億元/86.7 億元。考慮到吉利與 Volvo 協同合作對應的長期核心競爭力依然存在(國內乘用車批發銷量市佔率仍有望保持上升)、以及科創板上市預期對估值的提振,上調目標價至 HK$16.28(對應約17.2x 2021E PE),維持“增持”評級。

◆風險提示

需求修復不及預期,新車型上市/銷量爬坡不及預期,成本控制不及預期,科創板上市推進不及預期,市場與金融風險。