機構:中信證券

評級:增持

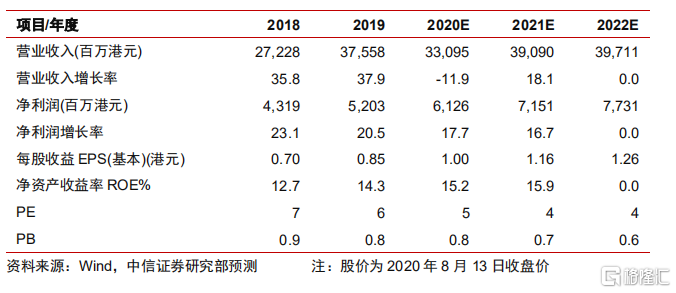

1H2020 業績符合預期。環保能源板塊營收同比增長 26.3%,收入結構進一步優化;基礎設施 REITs 產品落地在即,存量項目補貼確權工作不斷推進,公司資金壓力有望得到緩解;縣域垃圾焚燒市場逐步打開,行業仍有較大成長空間。維持 2020~2022 年 EPS 預測分別為 1.00/1.16/1.26 港元,維持“增持”評級。

▍1H2020 業績 0.49 港元,符合預期。公司 1H2020 實現營業收入 183.77 億港元,同比增長 13.3%;實現歸母淨利潤 30.29 億港元,同比增長 15.1%;折算基本每股收益 0.49 港元,符合預期。環保能源板塊表現出色是公司業績增長主因。

▍環保能源業務發力,收入結構不斷優化。截至 1H2020,公司環保能源板塊已投運垃圾焚燒發電項目 81 個,產能合計 7.10 萬噸/日;在建項目 40 個,產能合計 3.77 萬噸/日;上半年垃圾處理量 1,365 萬噸,上網電量 44 億千瓦時,同比分別增長 28%/41%。建造服務及運營服務收入高增推動環保能源板塊收入同比增長 26.3%。從收入結構來看,運營服務收入佔比同比提升 4.5 個 pct 至 31.9%,收益質量不斷提高。期間費用方面,公司管理費用率同比下降 0.4 個 pct 至 5.8%,財務費用率同比提高 1.1 個 pct 至 6.2%。截至 1H2020,公司資產負債率為64.3%,較上年末提高 1.8 個 pct,財務狀況保持健康。

▍資本支出壓力有望緩解。公司業務拓展順利,龐大的在建&籌建項目規模為公司帶來沉重的資本支出壓力,預計公司 2020~2022 年年均資本支出超過 200 億港元。今年上半年,證監會、發改委聯合發佈《關於推進基礎設施領域不動產投資信託基金(REITs)試點相關工作的通知》,基礎設施 REITs 產品落地在即。公司有望藉助 REITs 實現資金回籠,緩解資金壓力。此外,存量垃圾焚燒發電項目的補貼確權工作不斷推進,國補拖欠問題將逐步得到解決,公司自身造血能力有望得到改善。

▍垃圾焚燒發電行業仍有發展空間。近日,發改委、住建部、生態環境部聯合發佈《城鎮生活垃圾分類和處理設施補短板強弱項實施方案》,提出全面推進垃圾焚燒處理能力建設,在生活垃圾日清運量超過 300 噸的地區,加快發展以焚燒為主的垃圾處理方式,到 2023 年基本實現原生生活垃圾“零填埋”;鼓勵跨區域統籌建設焚燒處理設施。縣域垃圾焚燒發電市場逐步打開,行業未來發展空間依然可觀。

▍風險因素:政府支付能力受限、項目拓展不及預期、補貼政策調整。

▍投資建議:公司上半年業績符合預期,我們維持 2020~2022 年 EPS 預測1.00/1.16/1.26 港元,公司當前股價對應 PE 分別為 5/4/4 倍。考慮公司資本支出規模龐大且現金流改善仍需耐心,我們暫維持公司“增持”評級。