機構:中泰證券

評級:增持

目標價:123.5港元

公司預計2020年上半年核心盈利將大幅增長近3成

公司於7月20日晚發佈2020年上半年業績預告,預計上半年營業額同比增長22.68%至約72.3億人民幣,較我們早前預測高出4.6%。反映核心業務盈利的NonIFRS經調整淨利潤則同比增長28.85%至約15.2億人民幣,較我們早前預期高出約12.8%。根據我們的瞭解,公司中國實驗室2季度全面復工後營運效率大幅提升,而通過旗下子公司合全藥業進行的CDMO業務在手訂單充足,復工後也快速恢復。中國實驗室佔公司2019年收入的約50.3%,而CDMO業務則佔據公司2019年收入的約29.1%,這兩塊業務的快速復原帶動公司較早走出新冠陰霾。根據我們的瞭解,在新冠肺炎的影響下公司及時調整工作及銷售方式,導致2季度銷售管理費用率等大幅下降,核心業務盈利大幅增長。除此以外,根據公司業績預告,導致股東淨利潤將大幅增長62.49%至約17.2億人民幣,管理層表示這是因為2季度所獲非現金收益影響,與核心業務無關。

新冠肺炎催生新的研發需求,中國實驗室業務與CDMO業務將持續高增長

根據我們的瞭解,由於公司在2020年也獲得不少新冠肺炎相關項目,我們預計這些新項目將給中國實驗室與CDMO業務帶來新的收入源。我們預計中國實驗室業務2019-22ECAGR將分別高達28.4%與32.4%,兩大核心業務將引領公司業績高增長。

重申“增持”評級,上調目標價至123.5港元

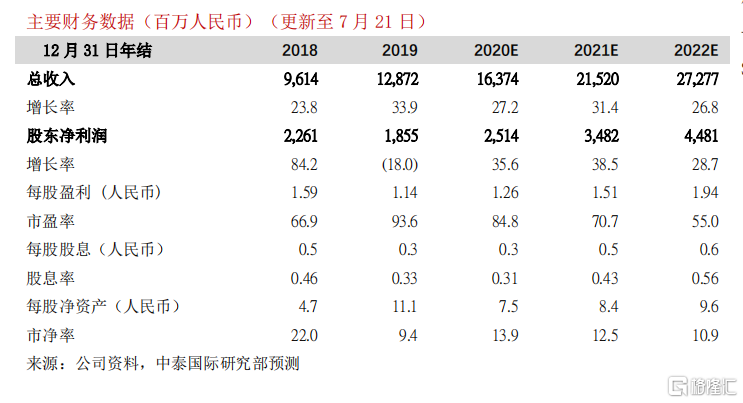

由於考慮到新冠疫情可能帶來的經營風險,我們早前在收入及盈利方面都做了保守預期,但是目前來看由於公司的主要業務在中國,將成為行業內較早走出新冠陰霾的公司。我們將2020-22E營業額收入預測分別上調3.6%/5.7%/6.6%。由於公司在疫情環境下的費用管控能力與經營效率超越預期,而且未來的主要增長點中國實驗室業務與CDMO業務的毛利率也顯著高於美國業務,我們將2020-22ENon-IFRS經調整淨利潤上調12.1%/12.8%/13.1%。

自我們6月12日首次覆蓋以來,公司股價已上漲約31%並且已經超越我們的目標價。考慮到公司盈利將好於早前預期,根據DCF模型,我們將目標價從104.1港元提升到123.5港元,對應73.8倍2021EPER,維持“增持”評級。關於前文提及的非現金收益,由於與核心業務無關不影響估值,我們將在中報後詳細更新盈利模型。