uSMART友信智投7月14日消息,華夏視聽教育集團(01981)發佈《發售價及配發結果公告》。

概括而言,因新股紮堆,加上教育股、影視股概念的IPO並非近期風口,華夏視聽教育的公開認購情況較為冷清,但國配的超購情況(22.13倍)卻位居近期國配資料的top5,超過沛嘉醫療-B的20倍。國配認購火爆,說明機構或者高淨值客戶熱情高漲。

【華夏視聽教育的配售簡況】

1、發售價:3.1港元,為招股價區間(2.86-3.1港元)的上限

2、每手股數:1000股

3、有效申購人數:23,791名(甲組:23,575名,乙組:216名)

4、中簽情況:一手中簽率50%,申購3手穩中1手;甲組最多中121手,乙組穩中176手-668手

5、頂頭槌單:21張(每張穩中668手)

6、公開認購:34.64倍(甲組:14.09倍;乙組:55.2倍)

7、回撥情況:國配的20%股份回撥給公開,最終公開的比例為30%,國配的比例為70%(假設超額配股權未獲行使)

8、國際配售:高達22.13倍(該數位為近期的top5,歐康維視生物:76倍,康基醫療:29倍,海吉亞醫療:25倍,沛嘉醫療-B:20倍,金融街物業:20倍)。共有104名承配人

9、基石投資者(雪湖資本等4名):鎖定約45.3%的發行股份(假設超額配股權未獲行使),禁售期6個月

10、關聯客戶:4名

11、超額配股權:已超額分配60,000,000股股份,有綠鞋

12、穩定價格操作人:麥格理

13、保薦人:麥格理、招商證券國際

14、uSMART友信智投APP暗盤時間:7月14日16:15-18:30

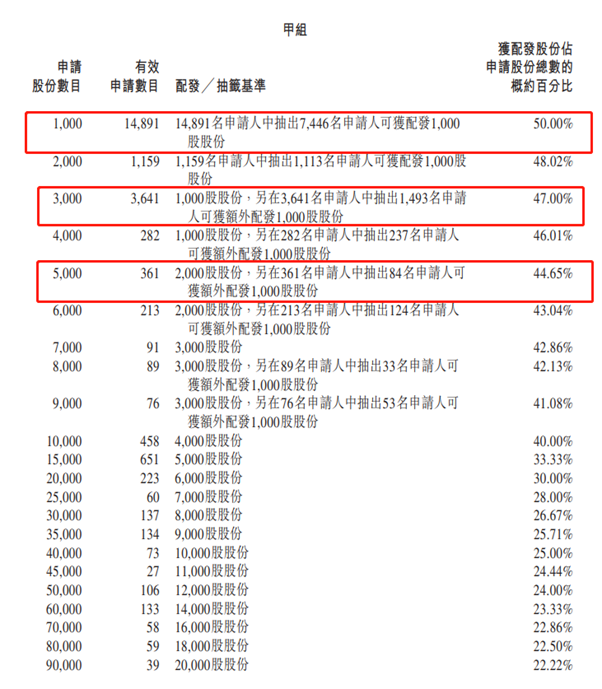

【中簽率詳情】

甲組最多中121手

乙組穩中176手-668手

甲組:

一手中簽率50%

申購3手穩中1手

申購5手穩中2手

申購7手穩中3手

申購10手穩中4手

申購15手穩中5手

……

申購1000手穩中121手

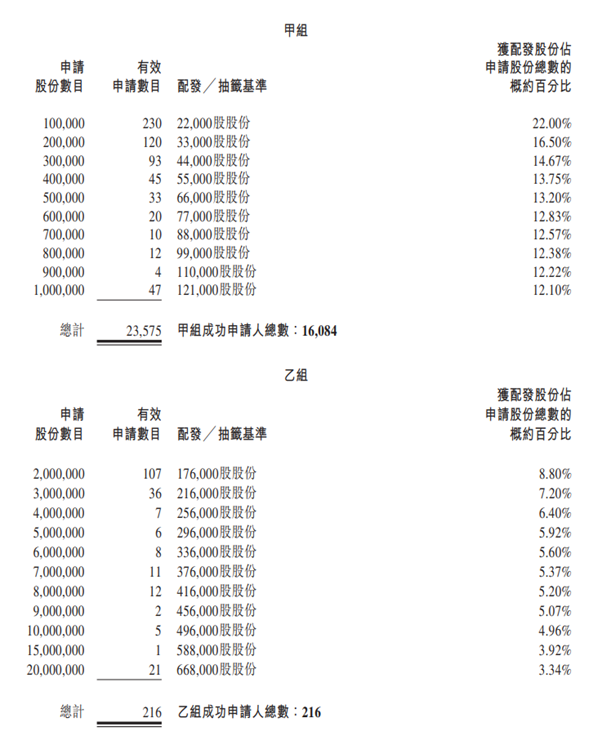

乙組:

申購2000手穩中176手

申購3000手穩中216手

……

申購20000手穩中668手

以下為中簽分配基準:

圖片來源:披露易

【配售詳情】

香港公開發售

根據香港公開發售初步提呈發售的發售股份已獲大幅超額認購。合共接獲23,791份有效申請,認購合共1,385,786,000股香港公開發售股份,相當於根據香港公開發售初步可供認購的香港公開發售股份總數40,000,000股約34.64倍。

由於香港公開發售的超額認購超過15倍但少於50倍,故招股章程「全球發售的架構 - 香港公開發售 - 重新分配」一節所述的重新分配程式適用,且根據國際發售初步可供認購的80,000,000股發售股份重新分配至香港公開發售。於該等重新分配後,根據香港公開發售可供認購的發售股份最終數目為120,000,000股發售股份,佔根據全球發售初步可供認購發售股份總數的30.00%(假設超額配股權未獲行使)。

國際發售

根據國際發售初步提呈發售的發售股份已獲大幅超額認購約22.13倍。國際發售下共有104名承配人。分配予國際發售承配人的發售股份最終數目為280,000,000股發售股份,佔任何超額配股權獲行使前根據全球發售初步可供認購發售股份總數的70.00%。

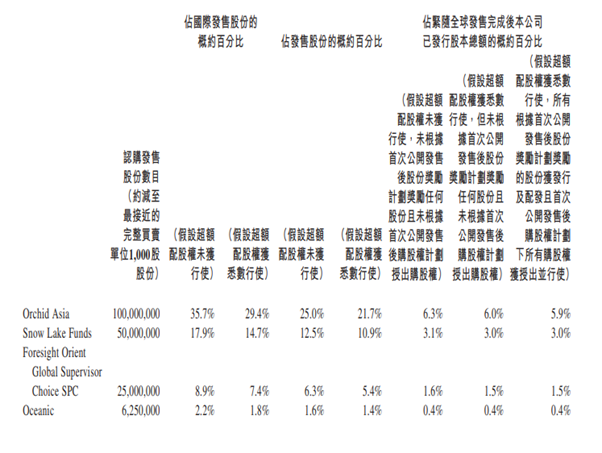

基石投資者

按發售價每股發售股份3.10港元計算及根據與基石投資者訂立的基石投資協定,Orchid Asia、Snow Lake Funds、Foresight Orient Global Superior Choice SPC及Oceanic各自己分別認購100,000,000股發售股份、50,000,000股發售股份、25,000,000 股發售股份及6,250,000 股發售股份,總計181,250,000股發售股份,合共佔(i)緊隨全球發售完成後本公司已發行股本的約11.3%;及(ii)全球發售項下的發售股份數目的約45.3%,在兩種情況下均假設超額配股權未獲行使,未根據首次公開發售後股份獎勵計劃獎勵任何股份且未根據首次公開發售後購股權計劃授出購股權。

根據配售指引第5(1)段經同意的承配人

根據國際發售,麥格理基金管理(香港)有限公司(「麥格理聯屬公司」),作為(i)麥格理單位信託系列-麥格理亞洲皇者新星基金的投資經理;(ii)Macquarie Fund Solutions-麥格理亞洲皇者新星基金的副投資經理;(iii)Macquarie Fund Solutions-Macquarie Asian All Stars Fund的副投資經理;及(iv)Alm. Brand Bank A/S(作為Investeringsforeningen Wealth Invest、afdeling SK Invest Far East Equities(各自為「分承配人」及統稱為「該等分承配人」)、華泰資本投資有限公司(「華泰資本」)、南方基金管理股份有限公司(「南方基金」)及南方東英資產管理有限公司(「南方東英」)的投資顧問)的副顧問及代理獲配售2,500,000股、62,000股、7,500,000股及2,500,000股發售股份(分別佔超額配股權獲行使前的初始發售股份總數約0.63%、0.02%、1.88%及0.63%。麥格理聯屬公司、該等分承配人、華泰資本、南方基金及南方東英均為配售指引所界定的聯席帳簿管理人及╱或包銷商的關連客戶。

超額配股權

就全球發售而言,本公司已向國際包銷商授出超額配股權,可由聯席全球協調人代表國際包銷商於遞交香港公開發售申請截止日起計30日(截止超額配股權獲行使當日,即2020年8月7日(星期五))內行使,要求本公司按發售價發行最多60,000,000股額外股份(相當於根據全球發售初步可供認購的發售股份最高數目的15%),以補足國際發售的超額分配(如有)。於國際發售中超額分配60,000,000股股份,穩定價格經辦人將透過行使超額配股權或於二級市場按不超過發售價的價格購買或透過延期結算或透過借股安排或同時採用上述方式補足有關超額分配。倘超額配股權獲行使,本公司將在本公司網站www.cathaymedia.com 及聯交所網站www.hkexnews.hk 發佈公告。於本公告日期,超額配股權尚未獲行使。

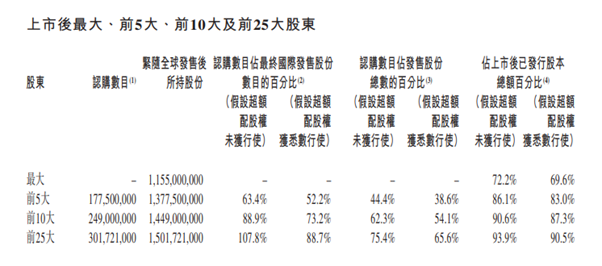

股權集中度

點擊可閱讀《華夏視聽教育配售公告》原文PDF