機構:長城證券

評級:強烈推薦

核心觀點

H1業績超預期,Q2經營溢利同比增長152%。公司發佈2020H1業績預告,預計H1營業收入76.34億港元,同比-3.3%(剔除匯率因素,同比+1%);經營溢利12.6億港元,同比增加100%;權利持有人應占溢利為9.13億港元。Q2單季來看,預計實現收入42.15億港元,同比+10.57%(剔除匯率因素,同比+15%);經營溢利7.3億港元,同比152.6%;權利持有人應占溢利為5.35億港元。

紙巾業務收入修復,個護整體穩健。Q1疫情對公司湖北產能產生較大影響,紙巾Q1、Q2同比-20.14%、+13.53%,Q2隨着復產復工及渠道補庫,增速明顯修復,H1紙巾業務降幅收窄至-3.98%。個護Q1、Q2分別同比+3%、-2.6%,H1同比+0.22%。預計海外Q2個護業務受到疫情影響較大,國內衞品仍在快速推進。

高端產品持續發力,電商渠道放量,盈利能力創下新高。盈利能力來看,公司Q2經營溢利Q2經營溢利率達17.32%(同比+9.74pcpts,環比+1.91pcpts),H1經營溢利達16.47%。Q2淨利率達12.7%,H1淨利率為12%(同比+6.4pcpts)。盈利能力創下新高,主要有以下四點原因:1)防疫需求下,公司濕巾需求旺盛;2)深耕產品力及品牌營銷,Tempo、立體美、Libresse等高端產品持續放量;3)疫情常態化,線上渠道佔比提升抬升盈利能力;4)木漿價格相比去年同期大幅下降。

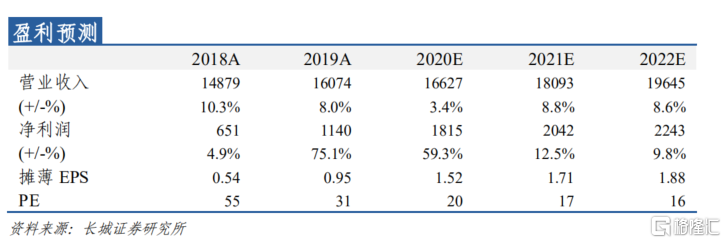

投資建議:考慮到H1公司高端產品及線上渠道發力帶來的高盈利,以及全年木漿價格持續低位,上調2020-2021年EPS至1.52、1.71港元,對應PE為20、17x,維持“強烈推薦”評級。

風險提示:原材料價格上漲風險;產能釋放不及預期;行業產能擴張大於需求,競爭加劇;擴品類推廣不及預期;營銷渠道建設不及預期。