機構:東興證券

評級:推薦

中集車輛是全球半掛車龍頭。近年公司首創“燈塔工廠”的製造模式,有望顯著降低成本、提升管理水平。此外,一些國標的陸續實施將提升掛車行業門檻,促使行業格局集中化,公司作為龍頭有望繼續領跑市場。

“燈塔工廠”模式通過集中製造降低成本。在該模式中,將大多數製造工藝環節集中到少數規模大、設施完善的“燈塔工廠”進行,在貼近終端的衞星工廠中僅進行最後的裝配環節。而目前在掛車行業的普遍模式是在貼近需求的地點建設大量的小型工廠,每個工廠進行衝壓到組裝的全套工藝。相比傳統模式,“燈塔工廠”有望通過集中自動化來降低成本,增強零部件採購的議價能力,同時提升管理水平。

以 GB7258-2017 為代表的一些新國標將明顯提升掛車行業門檻,行業格局有望從目前的極度分散走向集中。中集車輛作為行業龍頭,有望在產品的升級的過程中把握主動權,在一些中高端產品方面取得先發優勢。

非洲豬瘟、新冠疫情的蔓延將推動國內家畜、家禽行業由活畜、活禽運輸轉變為冷鮮肉運輸,冷藏車需求將會大幅增長。中集車輛在冷藏車等中高端車方面有明顯優勢,我們推測未來數年該業務將明顯跑贏物流行業增速。

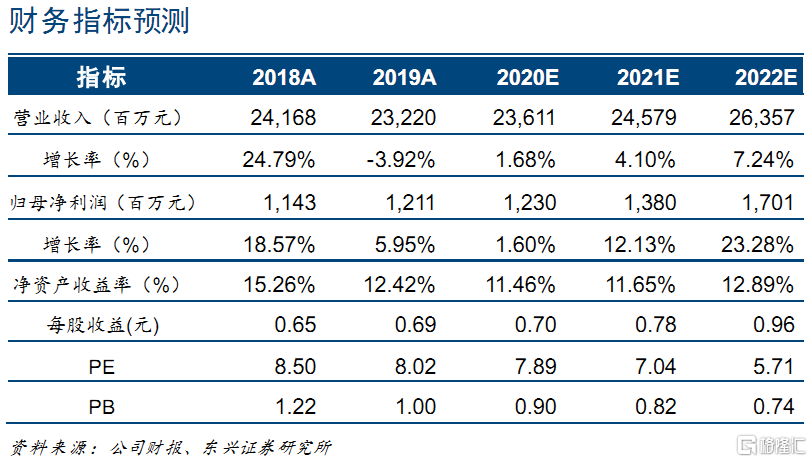

盈利預測及評級:預計中集車輛 2020/2021/2022 年營業總收入分別達到236/246/264 億元(人民幣,下同)。預計公司 2020/2021/2022 年歸母淨利潤分別達到 12.3/13.8/17.1 億元,EPS 分別為0.7/0.78/0.96 元。本次利潤預測相比前次下調 1%左右,主要是考慮到海外疫情的延續。公司當前股價對應2020/2021/2022 年 PE 為 7.9/7.0/5.7x,當前估值沒有反映公司未來現金流的成長性。我們給予公司 2020 年 10x PE 估值,維持“推薦”評級。

風險提示:冷鏈需求低於預期;原材料價格大幅上漲;全球化發生根本逆轉。