機構:國信證券

評級:買入

業績符合預期,腫瘤板塊增長強勁

2020 年一季度中國生物製藥實現營收 62.22 億元(+0.2%),歸母淨利潤 8.62 億元(+0.6%),基本歸母淨利潤 8.34 億元(-14.6%) 。在疫情影響下,公司營收端與去年同期基本持平,符合我們的預期。分主要板塊看,抗腫瘤板塊實現營收 19.84 億元(+61.2%) ,增長強勁,佔總營收的比例提升至 31.9%。腫瘤板塊的主要增長動力來自於安羅替尼、雷替曲塞等大品種的持續放量,阿比特龍、伊馬替尼、吉非替尼等受益於帶量採購的品種的增長。

研發投入保持增長,重磅品種持續收穫

公司一季度研發投入 9.94 億元,其中費用化 9.74 億元(+12.6%),研發費用率上升至 15.7%(+1.7pp) 。公司多年來大力投入研發已經進入收穫期,未來三年,公司預計每年將獲得超過 30個藥品批件,其中不乏峯值銷售在 10 億元以上的大單品。今年 5 月,與康方合作的 PD-1單抗的上市申請獲受理,重組 VIII 因子的上市申請也已獲得受理。公司重點打造的腫瘤領域和呼吸領域已進入收穫期,對生物藥領域的長期佈局也將見到成果。

風險提示:

帶量採購影響超出預期、在研品種上市時間不及預期

投資建議:轉型創新關鍵期的龍頭公司,維持“買入”評級

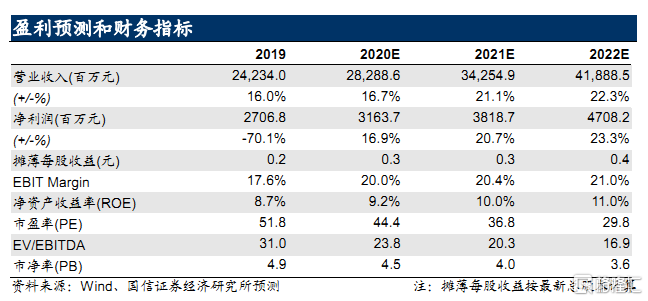

中國生物製藥是具備長期投資價值的醫藥龍頭公司,在腫瘤、呼吸、生物藥三大戰略領域的佈局已進入收穫期:腫瘤領域已成為營收佔比最大的中流砥柱,未來將持續驅動公司業績增長;呼吸領域將在重磅單品布地奈德的帶領下實現大幅增長。受到疫情和集採的影響,肝病、心血管和鎮痛板塊有一定壓力,我們預計集採品種在 2020 年大幅下滑後,銷售緩慢萎縮。我們維持對公司的盈利預測,預計 2020~22 年的淨利潤為 31.6/38.2/47.1 億元,同比增長 17%/21%/23%;並維持公司的合理估值區間為 13.1~16.0 港元(對應 22年 PE 32~39x),相對當前股價有 7%~31%增長空間,維持“買入”評級。