機構:國泰君安

評級:增持

本報告導讀:

生物藥 CDMO行業高景氣,公司為行業龍頭,處戰略實施兑現期,同時積極開展疫苗 CDMO等新興業務,盈利能力有望進一步提升。

摘要:

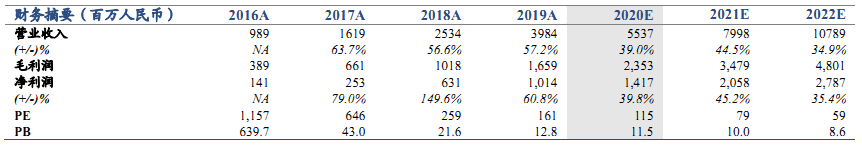

首次覆蓋,給予“增持”評級。公司在全球生物藥 CDMO 行業處於領先地位,訂單結構健康,公司戰略佈局深遠,未來有望賦能全球生物藥產業。預測公司 2020-2022 年 EPS 為 1.09/1.58/2.14 元。參考行業可比公司估值,給予2020 年目標PE 123.6X,對應目標價 150.5港幣。首次覆蓋,給予增持評級。

生物藥CDMO 為醫藥行業增速最快的細分領域之一。生物藥在過去 2年蓬勃發展, 2012-2019年常年佔據全球前十大暢銷藥中 7-8個席位2019 年美國 FDA藥品審評和研究中心(CDER)共批准 48 個創新藥,其中11個為生物藥。受益於生物藥蓬勃發展,生物藥CDMO 市場也隨之崛起,弗若斯特沙利文預計 2018-2022年全球市場年複合增速達到16.8%,中國市場增速達到 19.5%。2019 年,藥明生物佔全球份額為5.1%,全球排名第三;中國市場份額 78.6%,遙遙領先,未來憑藉“跟隨藥物分子發展階段擴大業務”和“全球雙廠生產”戰略,有望進一步提高市佔比。

公司目前正處於迭代蜕變階段,未來有望成為全球生物藥賦能平台。1)積極擴大產能,實現全球供應鏈,預計到2022年,公司產能將超28 萬升,地域跨越北美、歐洲、中國、東南亞等國家地區;2)疫苗和新型藥物範式業務備受期待,公司為全球第一家疫苗商業化CMO公司,開創疫苗行業全新合作模式,助力公司持續高速增長;3)投資生物藥和上下游公司,深化全產業鏈佈局, 助力降低抗體研發生產成本有望以此擴大業務。藥明生物在品牌、產品類別、產品質量、工藝、生產成本、供應鏈等競爭要素方面積累的優勢有望逐漸加大,形成以最低的成本生產出質量最好的產品的核心競爭力。

催化劑:商業化生產訂單落地,全球產業鏈佈局推進。

風險提示:關鍵客户流失的風險;政策變化的風險;新冠疫情影響超預期;外匯波動的風險。