機構:國元證券

評級:買入

目標價:7.61港元

投資要點

收入增速穩健,淨利潤增速因有效税率問題略有放緩:

2020年Q1,新冠疫情導致消費者對方便麪有較強的購買和囤貨意願,公司實現營業收入8.85億港元,同比增加10.6%;毛利率同比下降0.8個百分點至32.1%,主要是受產品結構影響(香港業務當中毛利率相對較低的出前一丁產品銷量大幅增加);經營利潤同比增加25.7%至1.26億港元;實現歸母淨利潤9.9億港元,同比增加7.95%,增速放緩主要因期內的有效税率高於去年同期;基本每股盈利9.2港仙。

香港地區毛利率受產品組合影響略有壓力,經營利潤增速較快:

香港地區消費者對袋裝出前一丁有批量採購的行為,銷量增速較快帶動香港地區業務收入同比錄得11.0%的增長至3.58億港元;合味道因消費者疫情宅家對杯裝方便麪的需求降低,銷售較為平穩;其他產品(除依雲水)的銷售均有較好的增速表現。香港分部的毛利率受產品結構的影響略顯壓力,也是公司綜合毛利率略有降低的主要原因。疫情期間,公司適當削減產品的廣告和促銷費用,中國香港的經營利潤同比增長31.3%。

中國內地保持雙位數增長,合營公司預期下半年開始貢獻:

期內,中國內地的業務收入同比增加10.3%至5.26億港元,佔公司總營業收入的59.5%,如按當地貨幣計算,同比增長16.1%;其中,華南和華東地區均實現16%左右的銷售增長,華北地區因配送能力限制,增速略低但仍有雙位數字的提升。銷售提升疊加銷售費用率的下降,經營利潤同比增加22.7%,經營利潤率同比提升1.5pct至15.2%。此外,公司在上海成立的合營公司已如期於4月1日開始營運,將助其進一步開拓上海、周邊及其他一線城市業務,市場拓展已步入提速階段。

維持“買入”評級,目標價7.61港元:

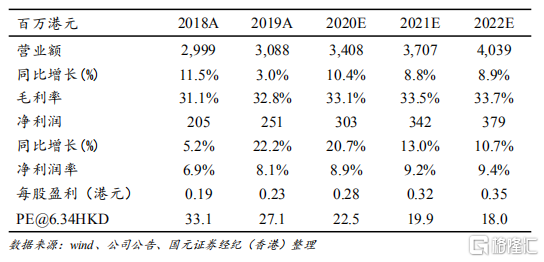

我們持續看好公司在中國內地的業務拓展、穩健的經營管理風格、以及突出的成本管控下盈利能力的持續提升。考慮到疫情對公司的正面影響,我們略微上調原預測,預計2020-2022年EPS分別為0.28/0.32/0.35港元,上調目標價至7.61港元,對應2021年23.8倍PE,維持“買入”評級。