機構:廣發證券

評級:買入

核心觀點:

科創板上市增厚每股淨資產。 5月5日晚,公司發佈擬發行不超過16.86億股人民幣股份 (佔發行前股本比例約33%, 佔發行後股本比例25%)並將於科創板上市的公告。對比中微公司新增股份科創板發行時每股淨資產溢價超過500%、台積電過往 3年平均4.4倍的PB(MRQ)水平及當前科創板半導體板塊 8.2倍的平均PB(MRQ)水平,我們預計公司每股淨資產溢價發行將屬大概率事件。我們對公司新增股本淨資產發行溢價在 1-6 倍的區間作了敏感性測算:每股淨資產增厚幅度將落在 25-148%這一範圍(見表 3) 。

2Q指引有望優於預期。(1)14nm擴張進度超預期:維持 14nm產能從 4Q19 的 3K/月大幅提升至 2Q20 的 12K/月的判斷(對應產能利用率 40-50%) ,整體進度優於年底達至 15K/月的預期; (2)28nm 產能利用率繼續上行: 預計28nm產能利用率將從1Q的70-75%提升至2Q的 80-85%,系受益於海思、展訊及恆玄科技等客户投片量的增加(平均增加 10-20%);(3)TWS 強勁需求有望提升40nm晶圓單價(幅度約+0-5%) ; (4)其他成熟製程保持滿載。

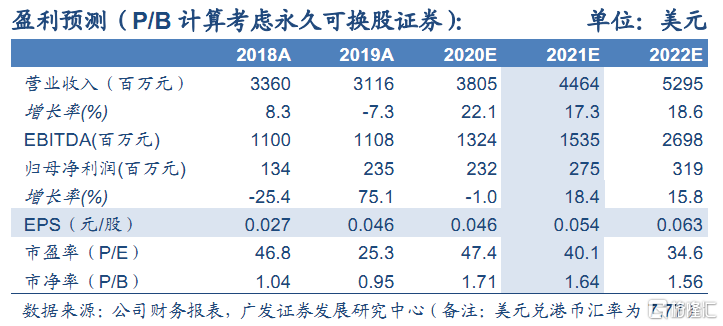

合理價值 22.8 港元/股,上調至“買入”評級。我們將公司的合理估值(PB)從前期的1.8 倍(20 年末歸母淨資產,考慮永久次級可換股證券)上調至 2.3 倍,以反映:(1)科創板上市可大為緩解公司中期融資壓力(每年CapEx平均約 30億美元),公司先進製程前景在資金層面將獲得有利保障;(2)PB 估值體系下,公司每股淨資產可能的增厚暗含股價的潛在漲幅。預測公司 20/21 年歸母淨利潤分別為 2.32/2.75億美元。綜上,公司合理價值為 22.8港元/股,上調至“買入”評級。

風險提示。美國繼續限制技術比例的風險,全球疫情持續擴大的風險。