機構:中信證券

評級:買入

目標價:33.00港元

核心觀點

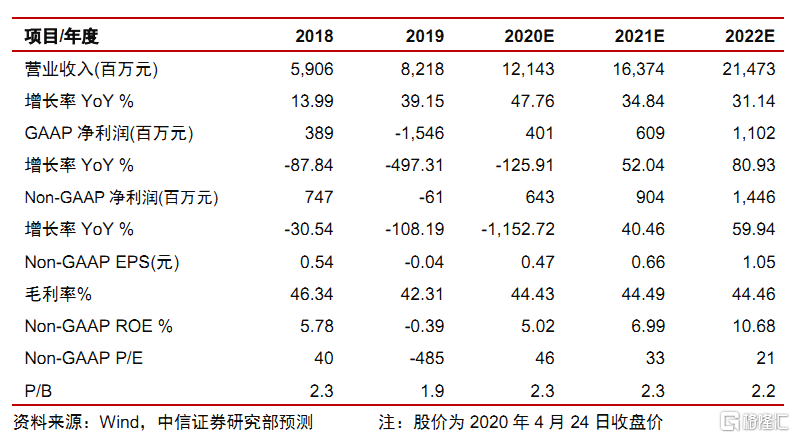

公司公告擬發行 31 億港元可轉債補充母公司營運資金,併為下一步戰略併購、業務發展蓄足彈藥。雲業務若完成 IPO 後或將不再並表,優質現金流或促使公司考慮股票回購並重新審視分紅政策。維持 2020-2022 年 Non-GAAP EPS 預測 0.47/0.66/1.05 元。維持“買入”評級。

事項:4 月 23 日,公司發佈公告擬發行 31 億港元可轉債,用於一般用途、策略投資及補充營運資金。初步換股價每股 35.7637 港元,年利息 0.625 釐。若全部轉換可轉為 8668 萬股股份,將佔已發行股本 6.3%(擴大後股本 5.9%)。

擬發行 31億港元可轉債,有效補充母公司營運資金。截至 2019 年末公司合併口徑賬上現金存款138億人民幣同比39.75%, 其中母公司賬上現金4757萬元。根據我們估算,子公司金山雲賬上現金約 20 億,金山辦公賬上現金加理財約 60億,西山居賬上現金約 40億。我們認為,本次融資以金山軟件集團為主體,將有效補充母公司營運資金,併為後疫情期潛在的戰略佈局機遇提供彈藥支撐。

受益在線化趨勢疫情期間健康發展,現金為王蓄力戰略佈局。預計 20Q1 有望延續 19Q4 健康態勢,辦公、遊戲同比增長,雲業務同環比雙增。公司在疫情背景下進行戰略彈藥儲備,以增加把握新機會、新方向的能力,為後續戰略性併購等佈局提供有力支撐。根據公司此前規劃,未來將圍繞 AI、海外兩大方向前進,並加強板塊間的協同合作,加速協同辦公發展,繼續推動雲業務電子化轉型。

金山雲 IPO穩步推進,不再並表後提升上市公司整體盈利能力。2019 年雲業務客户 ARPU 持續增加、行業滲透加速,實現營收 38.47 億元,同比+73%;毛利率虧損大幅收窄 14.7pcts,預計年底達到 EBITDA收支平衡。4月 17 日金山雲向美國證交會公開提交註冊聲明。此前金山雲公告,計劃以不低於 0.91 美元的價格(D+輪認購價)在美國交易所發行不超過 5.6 億股,用於進一步投資開發AI、大數據、雲技術等,同時擴充生態及國際業務網絡。預計完成 IPO 後母公司持股佔比將由 50.36%最多減至 41.97%,或不再並表,有望顯著優化公司核心經營指標,提升金山軟件整體盈利質量與造血能力。

風險因素:辦公軟件用户付費與授權訂閲不及預期,新遊戲延後,雲虧損加大,金山雲 IPO 面臨不確定性。

投資建議:我們看好公司比肩微軟的業務體系和雲業務廣闊前景,雲將成為後續成長核心引擎;根據公司年報及經營情況,我們維持預測 2020-2022 年Non-GAAP EPS 為 0.47/0.66/1.05 元。重申“買入”評級。公司作為被低估的核心雲標的,持續成長已開啟。基於分部估值給予 6 個月目標價 33.00 港元。