機構:東方證券

評級:買入

目標價:35.37港元

核心觀點

業績同比增長 23%,符合市場預期。2019 年公司實現營業收入 1115.2 億元,同比增長30.4%,實現歸屬於母公司淨利潤109.0億元,同比增長23.3%,繼續保持較快增長。公司 2019 年毛利率 30.6%,同比下降 0.9 個百分點。利潤率下滑主要受到限價政策影響,隨着一二線土地市場價格企穩,以及公司通過收併購鎖定大量優質土儲,毛利率將有一定反彈的空間。

銷售強勁增長,投資強度提升。2019 年公司房地產合同銷售額為 2600.7 億元,同比增長 47.6%,維持強勁增長,規模重返 TOP10。2019 年,公司採取多元化拿地策略,獲取土地 3092.0 萬平米,對應投資額1556.8 億元,投資強度提升至 60%,其中收併購比例達 65%。目前公司土儲7679 萬方,總貨值約 1.3 萬億,為公司的長遠發展奠定了堅實的基礎。

槓桿率略有提升,分紅率領先行業。2019 年公司資產負債率由 72.1%上升至 75.2%,淨資產負債率由 62.2%上升至 63.6%,略有提升但仍屬於行業較低水平。短期負債覆蓋比 1.6 倍,與上一年持平。平均融資成本 5.6%,同比下降 0.2 個百分點。 2019 年合計全年每股派息 1.45 港元,分紅率達 42%,並將繼續保持在 40%左右的分紅水平,高於行業平均。

多元化業務穩步推進,物業公司擬分拆上市。2019 年公司非開發業務實現營收 62.3 億元,同比增長 35.2%。其中物業板塊實現營收 27.0 億元,同比增長 68.1%。目前世茂服務簽約面積超 1 億平,公司公告稱擬考慮將物業管理服務板塊進行分拆上市,考慮到物業板塊的高增長以及資本市場對於物管公司的高估值,此舉將進一步幫助公司推進多元化業務,並提振股價。

財務預測與投資建議

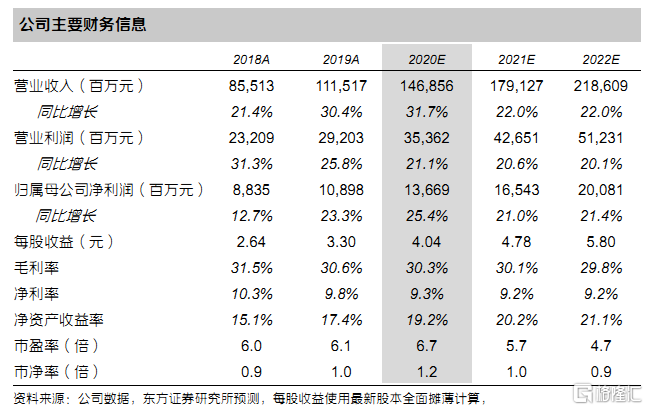

維持買入評級,目標價上調至 35.37港元(原目標價 30.50港元)。根據公司年報數據我們調整公司 2020-2022 年 EPS 的預測至 4.04/4.78/5.80 元(原預測為 2020-2021 年 4.34/5.02 元)。可比公司 2020 年估值為 8X,對應目標價 35.37 港元。(匯率:1 港元=0.914 人民幣)

風險提示

銷售大幅低於預期。物業公司分拆上市進度不及預期。利率上升超預期。