機構:光大證券

評級:買入

目標價:9.41港元

二十四年發展歷程,老牌央企物管再出發

中海物業成立於1986年,隸屬於中國建築旗下中國海外集團。截止19年底,公司業務分佈於中國104座主要城市,服務項目806個,服務面積1.51億平方米。

公司董事會結構穩定,成員均長期在中海集團內任職,具備豐富的行業經驗,有助於集團內部資源整合。2020年2月11日起,顏建國辭任公司董事會主席兼非執行董事,由張貴清擔任公司董事會主席兼執行董事。

對外資源整合,對內優化管理,外拓勢頭初顯

16-19年,公司在管面積由9350萬平米提升至1.5億平米,年複合增長率17.4%,總收入由25.6億港元提升至54.7億港元,年複合增長率28.7%。19年首次外拓,新增外拓合約面積1504萬平米。基礎服務:16年以來,公司削減中後台人員,有效降低期間費用率。16-19年,期間費用率由10%下降至5.7%;增值服務:16-19年,增值業務複合增長率40%,18、19年連續兩年增速超過50%。隨着經營範圍擴大,毛利率下行,未來有望穩定在30%左右。

母公司有力支撐在管面積增量,關注“保留運作”整合破局

公司背靠中國建築及中海集團,有力支撐管理面積增量。截止2019年底,中國建築地產業務土儲超過1.1億平米,其中中國海外發展土儲6522萬平米,中海宏洋土儲2401萬平米。充足土儲及穩定開發進度,有力支撐管理面積增量。

上市之初,若干歸屬於中建總(中建集團)及中建股份的獨立物業管理業務被排除在外,這部分物管業務被稱為“保留運作”。2019年,公司向中建三局收購武漢中建捷誠物業100%股權,顯示出“保留運作”逐步納入中海物業體系的可能性,後續值得關注。

投資建議

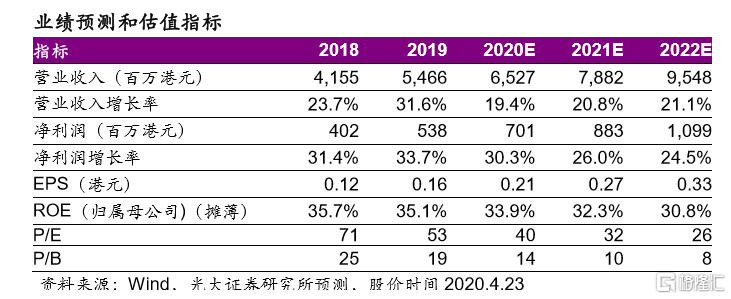

我們預測20-22年公司EPS為0.21/0.27/0.33港元,當前股價對應20-22年的PE分別為40/32/26倍。綜合來看,我們認為公司2021年合理估值為35倍,給予公司目標價9.41港元。由於公司市場參與態度更加積極,背後資源潛力有望進一步釋放,首次覆蓋給予“買入”評級。

風險提示:人工成本快速上升風險;增值服務拓展不確定性風險;關聯方依賴風險;外包質量風險。