隨着年報季逐漸結束,港股市場的醫藥公司陸續披露業績,有人歡喜有人愁。

聯邦制藥交出了一份不太靚麗的財報:2019年實現總營收83.9億元,同比增加11.7%;淨利潤6.42億元,同比減少6%。如果扣除可換股債券嵌入式衍生工具公平值變動等非現金影響,全年核心淨利潤6.76億,同比增加13%。

相比前兩年快速增長的業績,聯邦制藥無疑“愁”的成分更多。但好在今年新冠疫情給公司送來了“及時雨”,使得公司股價大幅上漲。那是否意味着公司的投資價值到來了呢?

1

2019年財報看點

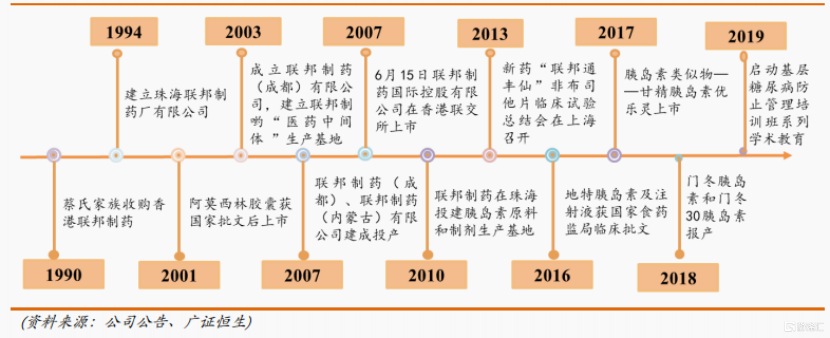

聯邦制藥1990年成立於中國香港,至今已有三十年的歷史,並於2007年6月在香港聯交所主板上市。聯邦制藥起初是以生產口服半合成青黴素製劑和可待因類止咳露為主,現今發展成為一家集醫藥中間體、原料藥、藥物製劑的研發、生產、經營為一體的綜合性製藥集團公司。

聯邦制藥的發展史

來源:公司公告、廣證恆生

聯邦制藥是全球最大的6-APA及阿莫西林原料生產商,也是國內口服半合成青黴素製劑市場佔有率最高的企業。公司的重組人胰島素和甘精胰島素產品分別於2010年和2017年在國內獲批上市,至此成為了國內同時擁有第二代和第三代胰島素產品的企業。

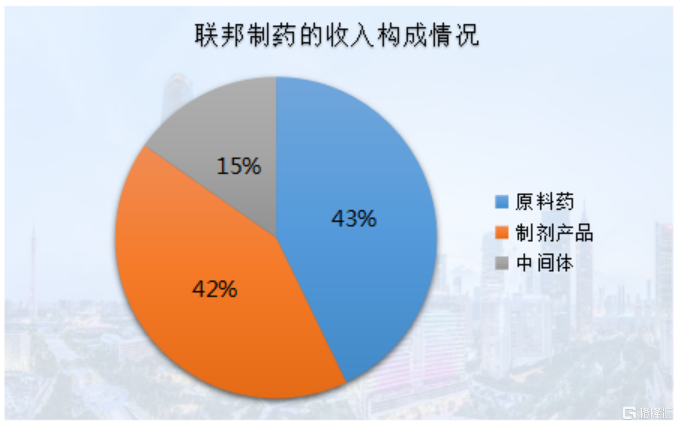

目前,聯邦制藥主要分為原料藥、中間體和製劑三大主營業務。

根據財報顯示,2019年,原料藥板塊收入35.9億元,同比增長6.0%,佔總營收比重43%,實現分部利潤2.4億元,同比大幅增長124.2%。其中,半合成青黴素類、頭孢類分別實現收入22.64億元、3.02億元,同比增長1.8%和11.9%;製劑板塊實現收入35.2億元,同比增長21.9%,佔總營收比重42%,分部利潤7.8億元,同比增長27.3%;中間體板塊收入12.8億元,同比增長僅有3.8%,佔總營收比重15%,實現分部利潤0.9億元,同比減少69.6%,其中青黴素工業鹽收入4.04億元,同比增長16.1%。

來源:公司財報

從業務增長情況來看:

(1)原料藥業務保持穩健增長。一方面受益於我國原料藥行業的高景氣度,數據顯示,2019年我國原料藥進出口額均創出歷史新高。另一方面,隨着下半年阿莫西林原料藥價格回升,加上這幾年與原料藥業務相關的固定資產折舊快速下降,分部利潤同比大幅增長。

(2)中間體業務增長乏力。自2019年以來,公司的產能供給得到恢復,6-APA價格大幅下滑,加之競爭對手復產,導致6-APA實現收入8.76億元,同比增長僅有1.1%。

(3)由於擁有“新三仙兩水”產品,製劑業務無疑是聯邦制藥的最大看點。“三仙”指的是阿莫西林等3種抗生素,包括阿莫仙、安必仙、他唑仙;“兩水”指的是二代重組人胰島素注射液(優思靈)和三代甘精胰島素注射液(優樂靈)。

2019年,公司的“三仙”產品繼續保持着穩健增長態勢。其中,注射用呱拉西林鈉他唑巴坦鈉實現銷售收入6.95億元,同比增長44.0%,是公司製劑領域銷售額最大的品種。

從市場前景來看,未來糖尿病領域將是聯邦制藥的重要發力點。

2019年,我國糖尿病患者超過1億,發病率逐年上升。根據米內網數據顯示,2018年中國公立醫療機構化藥終端糖尿病用藥市場達到512.28億元,同比上一年增長12.79%。

根據IMS數據顯示,全球糖尿病市場以胰島素為主,其市場份額達到57%,其次如DPP-4 抑制劑、GLP-1類似物和SGLT-2抑制劑等新靶點降糖藥的市場份額分別達到24%、10%和5%。

數據顯示,我國胰島素市場規模在154億左右,其中二代胰島素市場規模60.59億,三代胰島素市場規模94.07億。目前,國內樣本醫院胰島素市場中,三代胰島素累計市場份額佔到 82.69%,第二代胰島素市場份額佔17.31%。

來源:米內網,廣證恆生

早在2002年的時候,聯邦制藥就開始佈局糖尿病注射劑,但是直到2010年,才上市第一款二代胰島素(優思靈)。

財報顯示,2019年,聯邦制藥的胰島素業務實現銷售額9.10億元,同比增長38%。其中,人胰島素和甘精胰島素分別賣出了1680萬支、160萬支,銷售額分別增長20%和165%,至6.87億元和2.23億元。

與此同時,在技術壁壘更高、市場前景更大的甘精胰島素被納入新版國家基藥目錄後,公司2019年將銷售人員增加到了4000多人,目的就是為了加強基層醫院的銷售力量,搶佔更多的市場份額。

不過,我國胰島素市場主要由外資廠商佔據,諾和諾德、賽諾菲、禮來和拜耳四大巨頭合計佔88.09%的市場份額。國內企業則由甘李藥業、通化東寶、聯邦制藥等佔11.85%,國內三家巨頭均擁有三代胰島素,意味着聯邦制藥的競爭壓力會非常大。

公司的甘精胰島素已經在全國25個省份中標,未來有望快速放量。同時,為了提升自身實力,2019年投入3.68億元研發資金,同比增長29.9%。

目前,在研品種多達32種,重點佈局糖尿病藥物的研發,系列產品逐步豐富,其中門冬胰島素和門冬胰島素30注射液已報產,預計2020年Q3獲批;德谷胰島素於2019年9月獲批臨牀;利拉魯肽進入臨牀試驗,目前各項進展順利。

除此以外,公司還在內分泌和自身免疫病的生物藥產品佈局進一步豐富。小分子藥物方面,公司也在積極佈局乙肝、眼科用藥產品,同時向創新藥領域拓展,產品管線進一步豐富。

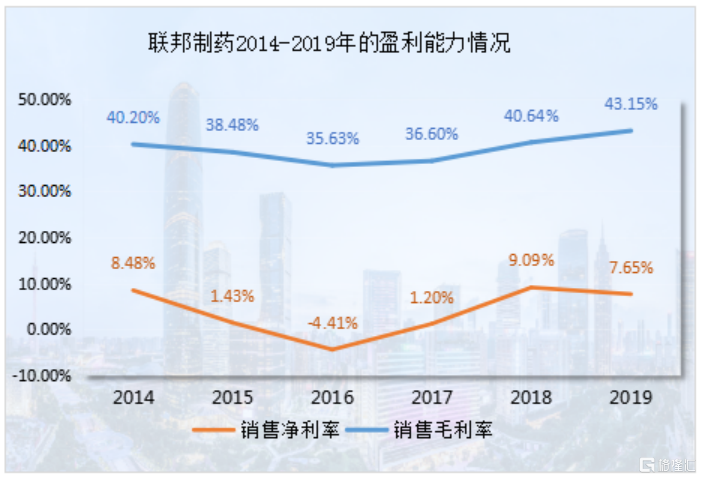

近年來,在製劑業務收入佔比的提升下,公司整體毛利率水平不斷提高,2019年達到43.15%,同比提升2.51個百分點。

來源:公司財報

2

過去十年,波動起伏

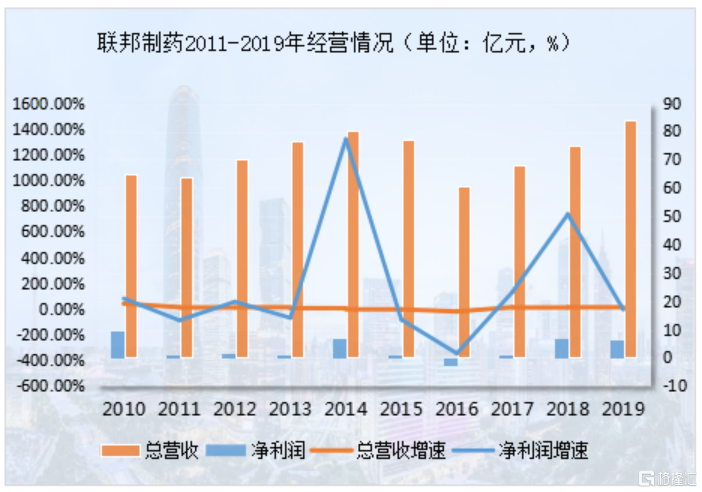

如果回看過去十年的業績,就會發現聯邦制藥經歷了“波動起伏”的三個階段:

來源:公司財報

階段一:2010-2012年,在一代創始人蔡金樂的帶領下,業績保持平穩。2010年,在拳頭產品仿製藥阿莫西林的基礎上,歷時八年研發的二代胰島素“優思靈”投放市場,初步確立了“抗生素+胰島素”的產品佈局。

階段二:2013-2016年,進入了“藥二代”蔡海山時代。2014年,聯邦制藥雖然創下了上市以來的最高業績紀錄,但是卻在隨後兩年不到的時間裏,從“高光時刻”掉入了“至暗時刻”。

從2015年下半年開始,產品增長乏力,業績出現退坡。2016年延續頹勢,全年實現總營收60.78億元,同比減少21.01%,淨利潤更是虧損了2.72億元,大幅減少346.8%。同時,股價也進入了低迷狀態。

階段三:2017年至今,進入新品上市銷售的密集期之後,公司業績得到全面復甦。最近三年,公司的淨利潤增速高達98.57%。與此同時,自2016年股價觸底之後,聯邦制藥的估值隨着業績同步上漲,迎來了戴維斯雙擊。

聯邦制藥股價走勢圖

來源:東方財富網

但我們也能夠看到,自2018年5月開始,甚至在2019年A股市場醫藥行業整體回暖的時候,擁有這麼多優質產品加持的聯邦制藥卻一直在底部徘徊,跑輸行業指數。歸其原因,就在於公司再次遇到了經營困境。

3

經營困境

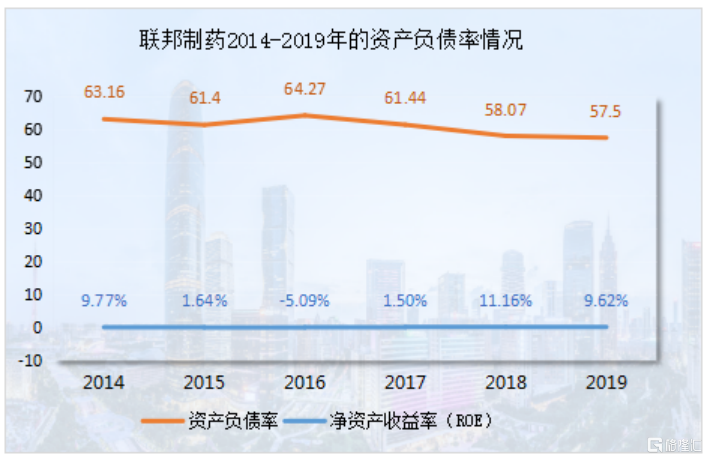

困境一:資產負債率居高不下

2019年8月10日,聯邦制藥公告擬以10.3億元向恆大(成都)出售四川成都商業地塊,所得款項也將用於貸款償還、固定資產投入和藥品生產及銷售業務,並改善公司的現金流。消息一出,公司股價隨後下跌,創出3.68元的階段新低。

此前,公司曾為了投資內蒙中間體原料藥生產基地,耗資了巨大資金。截止2019年底,聯邦制藥的現金和債務餘額分別為32億元和40億元,而且2018年的財務利息費用就達到了3億元。

來源:公司財報

雖然資產負債率自2014年以來有所改善,但是2019年的資產負債率仍然高達57.5%。

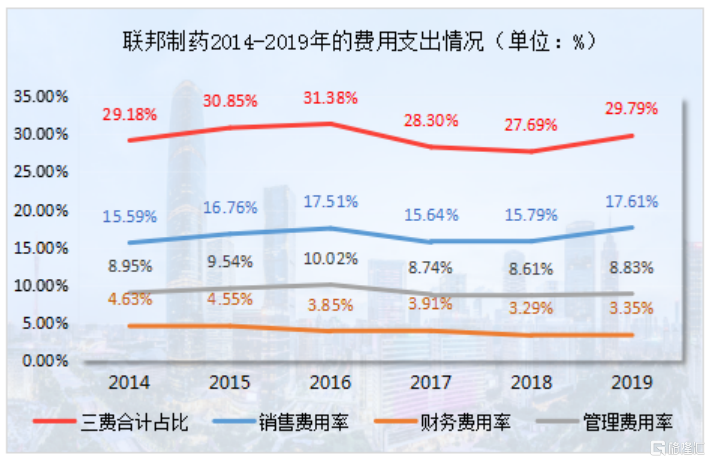

困境二:期間費用率高

來源:公司財報

近三年來,公司的期間費用率處於平穩上升態勢。其中,銷售費用率由2017年的15.64%增加至2019年的17.61%。原因在於從2019年開始,公司加大胰島素的學術營銷,擴編營銷團隊所致。

雖然銷售費用率大幅低於同行通化東寶的30.57%,但是由於後者的資產負債率僅有6.38%,財務壓力不大。毫無疑問,給聯邦制藥管理層提出了非常嚴格的資金管理要求。

4

投資價值何在?

那麼,既然聯邦制藥目前處於一定的困境期,是否表示就沒有投資價值了呢?

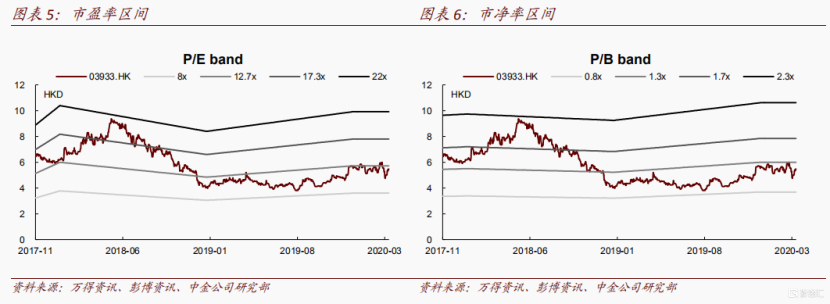

從估值情況來看,目前公司的總市值122億港元,淨利潤6.42億元,市盈率PE為19倍,處於公司歷史估值較低水平,安全邊際較高。

估值情況

來源:萬得資訊

另外,新冠肺炎疫情對公司的口服抗生素、維生素C等原料藥業務有非常大的助推作用。從海外市場銷售來看,2019年印度市場收入8.34億元,佔總營收比重9.93%,排名第一;其次是歐洲、其他亞洲地區、南美洲等。隨着海外疫情對原料藥的需求旺盛,自3月下旬以來,公司股價也上漲了47%。

總結來看,短期由於公司漲幅過高,不適宜追高。但由於糖尿病產品在下半年會進入新品上市密集期,業績有所保證,因此從中長期來看,聯邦制藥有望藉助疫情擺脱困境。