機構:銀河證券

評級:增持

目標價:11.66港元

向中國移動發行新股。亞信科技於4月14日收市後宣佈,將以每股7.6港元向中國移動[0941.HK]發行182,259,893股新股,公司就此舉行了電話會議。該批新股佔現有已發行股份總數的 25.0%。交易完成後,中國移動將持有亞信科技 20%股份,成為第二大股東。認購事項的所得款項淨額約13.841 億港元。每股認購價 7.6 港元,較 4 月 14 日收盤價 10.5 港元折讓 27.6%。所得款項淨額的用途為:a)40%將用於對新產品及新技術研發投入,以及 OSS、數字化運營、垂直行業及企業上雲業務拓展;b)約 35%將用於投資或收購與業務互補並配合發展戰略的資產及業務;c)25%將用作一般營運資金。公司將於股東特別大會上向股東尋求特別授權,以配發和發行新股。

一些投資者或對該交易感憂慮。公司以較大折讓發行新股或會引起一些現有股東的憂慮,尤其是考慮到公司財務狀況良好,並且沒有迫切資金需求。公告發布公告後,股價維持堅挺。我們認為上述憂慮已被部分反映,而投資者亦瞭解到該交易將產生協同效應。我們認為,引入中國移動作為主要股東可證明亞信科技的能力和戰略價值。交易完成後,據我們的估計,亞信科技的手頭現金淨額將超過30 億人民幣。鑑於宏觀經濟不確定性持續增加,公司較強的財務狀況將有助其面對艱難市況。

與中電信和聯通的業務來往將繼續進行。我們認為,鑑於亞信科技的往績和能力,在中國移動認購亞信科技的大量股份後,公司與中國電信和中國聯通的業務來往不會發生重大變化。考慮到亞信科技的領先市場地位,若中國電信和中國聯通切換服務商,成本將較高。

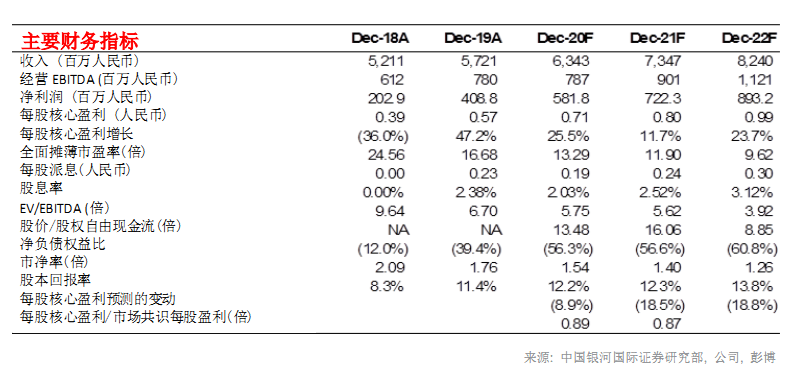

計入攤薄的影響。我們將目標價從 12.81 港元下調至 11.66 港元,以計入發行新股的攤薄影響。預計該交易將在 2020 年 6 月底前完成。目標市盈率維持 15 倍不變。維持「增持」評級。