機構:中信證券

評級:買入

核心觀點

與前期邏輯最大的變化是疫情衝擊提前了原本公司轉場的業績底(由2021年提前至2020年),剔除四次擾動,在未來無重大資本開支和航線結構持續優化的背景下,預計公司2021年開始將迎來長達5年以上業績高增長期。估值迴歸常態化是大概率事件;預計2025年有望實現31億利潤,結合絕對和相對估值法,中期市值有望達500億港幣,年化收益率達15%。連續四重探底為公司帶來極具吸引力的配置價值。

北京首都機場自上市至2017年9月累計上漲9.7倍,年化收益率達15%;成為交運子板塊中難得的十倍股。年化回報甚至略高於當前受市場熱捧的上海機場。這之後卻經歷了連續2年半的四次衝擊探底,累計下跌超60%,對當前位置的首都機場不應繼續悲觀,一次性和事件性因素無法改變公司10倍回報的基因和機場行業內生邏輯。面對四次衝擊,我們應理清擾動,明確公司穩態利潤並尋找極端情況過後公司合理的錨定估值。堅定國門價值迴歸的信心。

四重衝擊都是影響幅度大但持續時間有限,偏向一次性。疫情對公司的衝擊主要體現在業務量與免税,航班的取消對機場這種固定成本佔比較高行業的利潤衝擊非常明顯,但機場行業具備很強的恢復能力和極端事件的防禦力,03年SARS和08年金融危機後都實現年內恢復;大興轉場分流和民航建設基金返還影響分別於2021年和2019年之後便不需再擔心;伴隨集團大額資本開支告一段落,2021年以後的特許經營委託合同也並無進一步負面預期。

估值的均值迴歸是大概率事件,當前的極端偏離並非穩態。基本面遭受持續重創難免讓公司失去市場對其合理估值錨定的依據,覆盤公司上市以來與恆生指數的PE(ttm)估值,剔除03年SARS、07年金融危機和09年公司產能擴產造成的估值波動,公司平均估值維持在15-20倍區間,即使2010-2012年恆生指數估值持續下行階段,首都機場估值仍然保持穩定在15倍中樞。2017年9月後,公司估值的持續下探主要因四重利空衝擊,然而衝擊並非常態,疫情前預計公司原本的業績底是2021年,因此2020年估值受壓制情有可原,疫情的出現提前了公司的業績底,由此預計公司將迎來自2021年開始的連續5年以上利潤增長週期,估值迴歸常態化是大概率事件。

風險因素:宏觀經濟增速下行、機場免税不及預期、轉場分流超預期、成本大幅攀升。

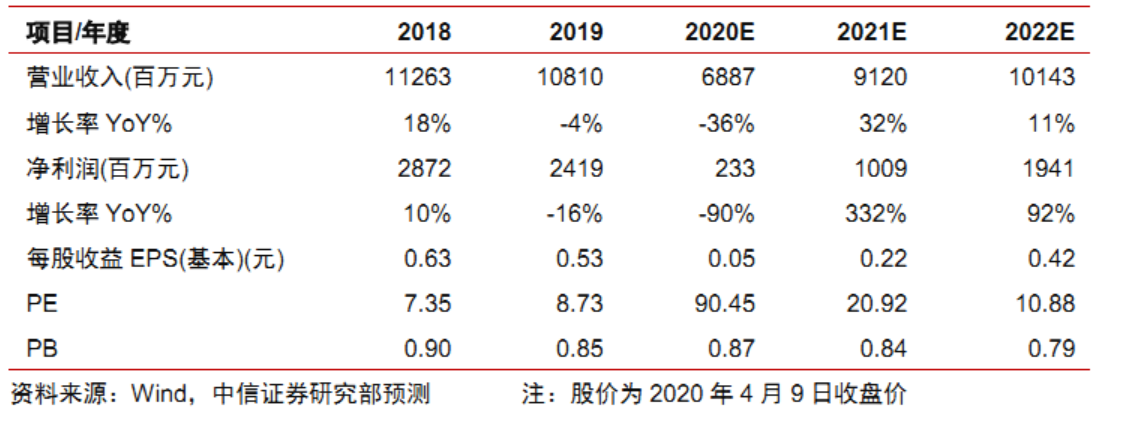

投資建議:業績底的提前,會打消市場前期對公司2021年(原轉場利潤底)利潤進一步下滑而對估值形成壓制的擔心。持續的航班結構優化和無大型擴建背景下,公司有望迎來連續5年以上的利潤增長;預計公司2020/21/22年歸母淨利為2.33/10.09/19.41億元(原預測4.49/14.35/20.19億元),現價對應PE為90/21/11倍,2025年公司有望實現31億利潤,結合相對和絕對估值兩者折中,公司2025年中期市值有望達500億港幣,維持公司“買入”評級。