機構:中泰證券

評級:買入

事件:公司發佈2019年年報,實現營業收入60.3億人民幣,同比增加27.4%,税前利潤5億元,同比減少17.4%,歸母淨利潤達到2.9億元,同比減少37.7%;淨利率由去年同期的9.7%下滑至4.8%;經調整純利達4億元,同比減少16.6%;擬派發股息每股0.046元,派息率維持40%。

點評:

餐廳網絡持續快速拓展。2019年全年,公司新開189間呷哺呷哺餐廳及54間湊湊餐廳,關閉53間呷哺呷哺餐廳,呷哺呷哺餐廳總數達到1022間,覆蓋中國22個省份的125個城市及3個直轄市,展望未來,我們認為公司的加密空間仍廣闊,下沉邏輯順暢,門店的快速拓展可持續,2020年公司原計劃呷哺與湊湊的開店數量均不少於2019年開店數量,受疫情影響,短期開店速度將有所放緩。受年宏觀經濟不利因素及行業競爭激烈的影響,餐廳翻枱率下滑至2.6(2018年為2.8),同店增長率下滑至-1.4%(2018年為2.1%),受益於新菜品推出,產品結構的優化,客單價提升4.7%至55.8元。

成本壓力導致淨利率下滑,但低基數有望帶來19年的高增長。公司原料及耗材佔營收的比例由2018年的37.7%下滑至36.9%,主要是由於公司提前採購鎖定價格、深入採購源頭以及調整產品結構的策略產生一定作用;員工成本佔比由去年同期的24.7%增至25.6%,主要由於人均工資增加;公共事業費用佔比維持在3.5%左右;受IFRS16號準則影響,租金成本佔比大幅降低8個百分點至4.2%,折舊及攤銷佔比大幅提高9.2個百分點至13.9%,財務成本增加9490萬元;此外,受中國大陸向香港支付特許權使用費比率累計調整的影響,公司所得税率由去年同期的提升至24.2%提升至42.2%。由於上述原因,公司淨利率由2017年的9.7%下降至2018年的4.8%。

湊湊及外賣業務發展迅速。截至2019年底,湊湊門店數量達到102間,營業收入達到12億人民幣,同比增加116%,營收佔比由去年同期的11.7%提升至2019年的19.9%,主要是由於湊湊餐廳網絡持續擴張及門店的逐漸成熟,公司目前外送業務包括呷哺小鮮火鍋外送及呷煮呷燙火鍋定食,外賣業務可以充分提升餐廳銷售密度,目前餐廳的外賣業務覆蓋城市由去年同期的63個城市擴張至2019年的84個城市,2019年外賣業務銷售收入佔到公司總收入的5%,此外,公司的調料產品銷售業務同比增加55.4%至8964萬元。

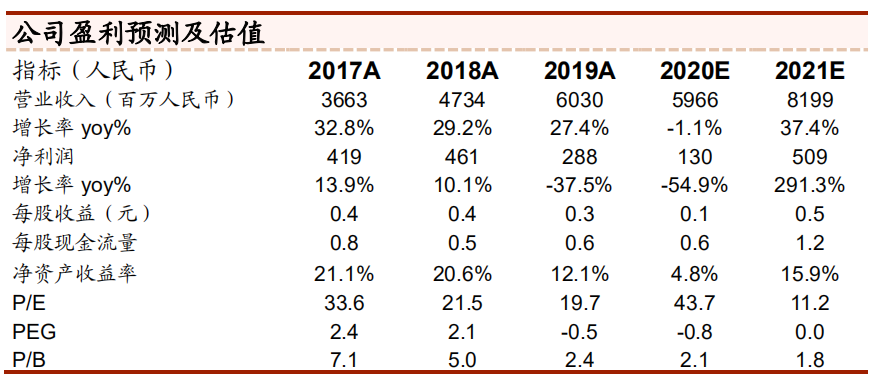

盈利預測與估值與建議:我們預計2020-2021年公司的營收分別為59.7億、82億人民幣,同比增速分別為-1.1%、37.4%;淨利潤分別為1.3億、5.1億人民幣,同比增速分別為-54.9%、291.3%,每股盈利分別為0.1、0.5元,目前公司股價對應2020-2021年市盈率分別為43.7x及11.2x,維持“買入”評級。

風險提示。食材價格、人工成本及商業租金上漲導致公司利潤率走低的風險;食品安全風險;門店擴張至新市場的不確定性;餐廳網絡擴張進度不及預期。