機構:光大證券

評級:買入

◆事件:天倫燃氣發佈2019年度業績公告。2019年公司實現收入65.5億元,同比增長28.1%;股東利潤7.9億元,同比增長38.7%;核心利潤(扣除其他虧損淨額等項目)8.1億元,同比增長20.6%。

◆零售氣量高速增長,毛差環比改善:2019年公司天然氣總銷售量15.7億立方米,同比增長21.2%;其中零售氣量(扣除氣源貿易)9.8億立方米,同比增長22.2%。分用户類型來看,2019年工商業用氣量5.2億元,同比增長26.5%,有效驅動整體氣量增長;零售氣量中工商業用氣量佔比52.3%,同比提升1.8個百分點,氣源結構進一步優化。2019年城燃項目平均毛差0.55元/立方米,同比小幅下滑0.01元/立方米,但較2019H1提升0.01元/立方米。我們判斷公司2019H2毛差環比改善可能與冬季採購氣價的相對温和漲幅有關。此外,2019年公司新增3個城市燃氣項目;在燃氣行業內生增長邊際放緩的情況下,我們預計新項目外延併購將為公司注入成長動能。

◆鄉鎮煤改氣支撐接駁增長:2019年公司新接駁住宅用户83.9萬户,同比增長35.7%。作為接駁增長的重要支撐,2019年公司鄉鎮煤改氣新接駁用户57.8萬户,略低於我們的預期,同比增長51.1%。2019年公司住宅用户接駁單價同比總體保持穩定,但受增量用户的結構性影響,2019年公司接駁業務毛利率46.8%,同比降低2.9個百分點。作為公司近年來的重要發展戰略之一,我們判斷鄉鎮煤改氣項目的有序推進仍將支撐公司成長。

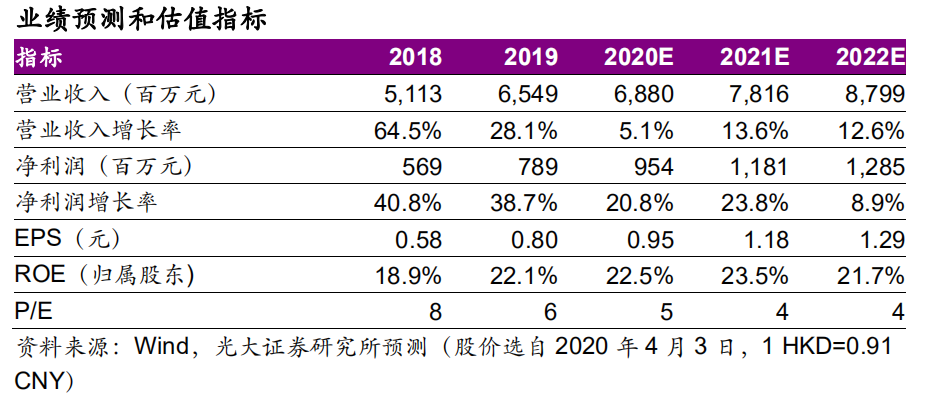

◆盈利預測與投資評級:考慮到公司2019年業績及疫情對於用氣需求及煤改氣等施工進度的影響,下調2020、2021年的預測歸母淨利潤至9.5、11.8億元(調整前分別為10.5、12.3億元),新增2022年的預測歸母淨利潤12.9億元。預計公司2020-2022年的EPS分別為0.95、1.18、1.29元,當前股價對應PE分別為5、4、4倍。看好公司高於同業的成長性,維持“買入”評級。

◆風險提示:天然氣銷售量低於預期,煤改氣項目進度低於預期,天然氣採購成本大幅上漲的風險;配氣費、接駁費進一步下調的風險等。