機構:國盛證券

評級:買入

目標價:17.0 港元

2019 年業績略超預期。公司公佈 2019 年度業績,收入同比增長 29.2% 至 530.3 億元。三大業務板塊均實現大幅度增長,手機筆電收入 454.1 億 元,同比增長 27.9%;新型智能產品收入 60.3 億元,同比增長 38.8%; 汽車智能系統收入為 15.9 億元,同比增長 33.9%。公司 2019 年上半年 受華為美國事件影響,毛利率下降,疊加全年研發投入增加約 5 億,用於 玻璃生產工藝研發和配合大客户做生產研發等方面,導致淨利潤率從 5.3%下降到 3%。2019 年公司淨利潤同比倒退 27%至 16.0 億。

2019 年下半年毛利率改善,2020 年代工業務佔比上升將壓制毛利率。 比亞迪電子 2019 年上半年毛利率承壓,二季度最低的時候達到 5.5%, 隨後逐步回升,三季度和四季度毛利率分別為 7%和 9.2%。我們認為公 司手機結構件和組裝業務的毛利率仍有改善空間,但由於今年組裝業務增 長較快,收入佔比更高,所以預期公司全年的整體毛利率為 6.9%。

與大客户合作的深度和廣度持續提升,收入增長動力充沛。比亞迪電子與 安卓大客户在各類結構件生產和組裝業務有廣泛的協作,並幫助客户在海 外佈局,海外產能陸續投產,合作深度持續加強。今年為韓系客户供應玻 璃面板的進度也在加快,並將合作領域從手機延展到可穿戴設備、電腦產 品等。2019 年下半年首次打進北美客户平板電腦組裝業務,目前進展順 利,未來有可能成為主力供應商。以上因素都將驅動公司收入在未來幾年 獲得較快的增長。

疫情短期增加不確定性。疫情令比亞迪電子 2 月份復工延後,公司自行研 發製造口罩機生產口罩,以保障自己和合作夥伴安全生產。3 月份生產線 已經大致恢復運作,目前下游的訂單仍然充沛。二季度訂單情況尚不明朗, 需要進一步觀察。

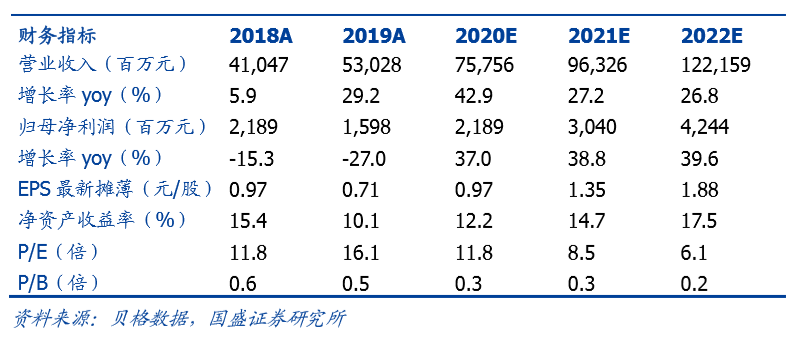

盈利預測:預測公司 2020/2021/2022 年收入分別為 757.6/963.3/1221.6 億元,同比增速分別為 43%/27%/27%;淨利潤分別為 21.9/30.4/42.4 億 元,同比增速分別為 37%/39%/40%。考慮到疫情的潛在影響和港股電子 板塊整體估值下移,我們調低公司目標價到 17.0 港元(目標市值 382 億 港元),對應 16 倍 2020 年 P/E,維持“買入”評級。

風險提示:新冠疫情影響下游需求,3D 玻璃行業競爭加劇,組裝產量增 長和良率不達預期,北美客户訂單不及預期,華為北美事件進一步發酵。