近期,伴隨全球不確定加劇,投資者風險偏好持續下降,沙石俱下,過去一週“超跌”使得港股估值具備吸引力。房地產行業逐漸出台利好政策,該板塊率先出現反彈,有望持續受到關注。

3月26日當天午間,富力地產(2777.HK)發佈2019年業績報告:2019年營業收入為人民幣908.1億元,同比增幅為18%;歸屬股東淨利潤96.72億元,同比增長15.54%。2019年度營收及淨利實現雙增長。業績公佈至今,公司股價受到業績帶動累計上漲6.7%,同期恆指則累計下跌2.5%。

同時,公司2019年全年股息率達到14.4%,公司的估值已具備吸引力,下面根據最新的年報信息分析公司未來發展前景及投資價值。

一、開發業務穩定發展,酒店與物管成為新動力

從公司的收入結構來看,地產開發依然是公司的主營業務,但是今年酒店和物業管理業務迎來爆發式增長。

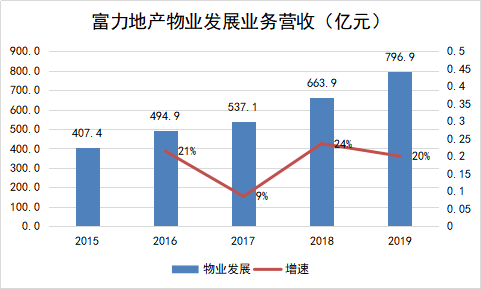

公司的物業開發收入主要源於住宅物業的開發與銷售。根據年報數據顯示,公司2019年物業開發業務增速為20%,近5年保持平穩增長,複合增速達到18.3%。

富力秉承以人為本的人居設計理念,以精裝修為特色,率先在全國推行户型、室內裝修、建築立面、園林、配套等設計建造標準化,形成一系列宜居社區產品線。

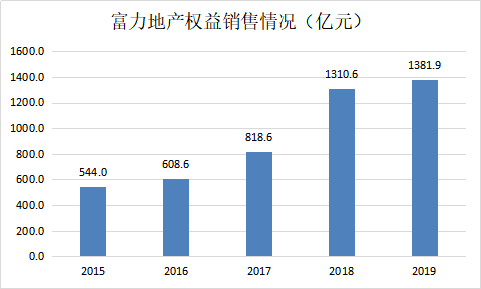

根據克而瑞2019年1-12月中國房地產企業銷售榜顯示,2019年,富力地產權益銷售金額達到1381.5億元,位列行業TOP15,穩定在行業第二規模梯隊,長期受益於市場集中度提升。

其次,再看看公司的酒店業務。

富力從2004年開始進入高端酒店行業,攜手國際酒店品牌,將先進的酒店管理服務引入中國,在全國打造多個標杆項目。2017年,富力收購萬達商業70餘家酒店。

同時,富力攜手萬豪集團、凱悦集團、洲際集團、希爾頓集團、雅高集團、亞朵集團等幾大國際豪華酒店集團,將領先的酒店管理和服務引入中國,在全國打造了多個標杆酒店項目。

從營收上看,酒店板塊在把萬達酒店組合併入公司後,地產收入增長至71億收入附近。其中由於酒店組合以高檔酒店為主,因此為公司提供十分穩定的現金流,是一項高質量的業務板塊。

二、財務能力持續優化,降負債力度持續升級

對於地產企業的財務能力,市場最為關注的是公司融資端的現金流狀況。對於這方面,近年富力地產“降負債”策略的力度持續加強。

關於降負債方面,公司聯席主席李思廉在業績會上,給出了明確的表態。管理層目標在今年內可以將淨負債率在目前的水平下,再下降15%到185%左右;在3年左右,將淨資產負債率降到150%以內。

從淨負債率指標上可以看到,公司可以通過三個方面進行降負債:1)增加現金;2)減少負債;3)以及增加淨資產。

增加現金方面,富力地產的現金儲備持續提升。截至2019年年底,公司持有的現金及現金等價物為384.4億元,同比增長11%。

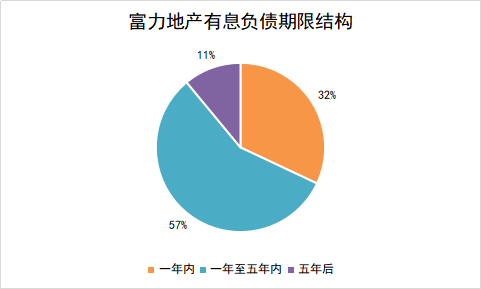

減少負債方面,房地產企業通常有三個步驟:減緩土地投資——保持債務置換——加快債務償還。其中核心是減緩土地投資和保持融資能力。

而公司的融資能力也在持續提升,以保證公司融資端現金流循環的保持平穩。

保持融通的融資能力,使得公司有效的實行債務置換。

公司2019年融資渠道保持多元且通暢,公司新增合共27億美元兩年至五年期固定利率為8.125%至9.125%的優先票據、人民幣58億元90至270日期固定利率為4.83%至5.66%的超短期融資券、人民幣90億元四至五年期固定利率為5.60%至7.00%的境內公開公司債券。

同時,公司正加速進行債務償還。公司合共處理了人民幣245.5億元的境內可回售債券,其中人民幣14.3億元回購的部份已悉數償還,剩餘人民幣231.2億元已順利展期。

此外,年報顯示,2020年第一季度,公司已通過發行新的為期四年的4億美元的優先票據以解決未來的債務到期問題,並將所得款項用作贖回於二零二一年到期的美元優先票據。最終結果是整體資產負債狀況並無重大變化,但重點是將到期日期延長至二零二四年。公司亦於2020年第一季度內,獲得中國銀行間市場交易商協會的批准發行不超過人民幣50億元的定向債務融資工具。

最後,公司的淨資產正得到快速提升。企業淨資產的提升,而地產企業由於銷售與交付存在滯後,所以公司會積累大量未結轉收入計入負債項目中,這部分不但抑制了淨資產的增長,同時使得地產企業的淨資產增長失真。

此外,公司在2019年12月19日,宣佈配售2.73億股新H股,共計募資37.35億港元。股權融資不但使得公司淨資產得以充實,同時使得現金更為充裕,進一步降低了公司負債水平。

總體而言,2019年以來,富力已進入降負債的發展“通道”,公司賬面超過384.4億元現金,及未來預計1500億權益銷售帶來的回款足夠支撐公司實現財務平衡,進行平穩的風險把控。

結尾:業績與派息有保障,估值處“低估”狀態

展望2020年,公司定立1520億元的協議銷售目標。這一目標受到高質量的土儲支撐。

截至2019年底,權益土地儲備貨值約7450億元,可售面積約為5790萬平米,大比例分佈在經濟中心地帶、高價值地區,足夠支撐富力集團未來四至五年業務發展需要。

充足的貨源保障,確保了富力2020年新項目推盤及購地計劃。年報披露,2020年富力可售資源約為人民幣2700億元,足以保證人民幣1520億元的協議銷售目標。

同時,公司酒店業務及物管業務迎來高質量發展,公司整體盈利能力保持平穩。截至2019年,富力歸母淨利潤為96.7億元,同時公司毛利率保持平穩,達到32.8%,物業銷售毛利率達34.9%。

因此,2020年2月17日,富力集團被納入恆生中國高股息率指數比重最高的成分股top10,彰顯企業超強的盈利能力,也體現了公司努力確保業績持續增長和派息,持續回饋投資者的意願。