機構:招商證券

評級:買入

目標價:20.1港元

■ 剔除非經常性因素後淨利潤同比下降7.5%

■ SAM拖累業績但戰略價值高,收回浮法玻璃獨家經銷權改善經營效率

■ 維持買入評級,下調目標價至20.1港元

業績不及預期,非經常性因素影響大

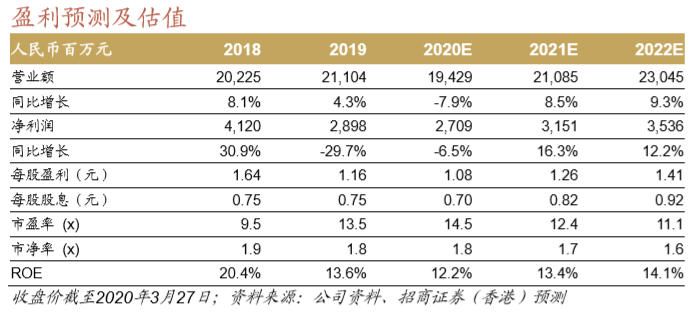

公司2019年收入同比增長4.4%符合預期,淨利潤下降29.7%至29億元人民 幣,比我們預測/市場預期低13%/6.9%。業績下滑原因:1)非經常性因素 (去年同期出售子公司收益、SAM整合虧損、匯兑損益、賠償損失、加徵 關税等)合計影響税前利潤7.7億元人民幣,剔除後經調整税前利潤同比下 降7.5%。2)毛利率同比減少5ppt至36.5%,上下半年持平。下降原因是 a)SAM飾件業務毛利為-22.8%,拖累綜合毛利率3.4ppt;b)外供浮法玻 璃毛利率同比下降26.2ppt至3.5%,拖累綜合毛利率0.7ppt;c)汽玻毛利 率受行業逆風影響同比下降1.3ppt至33.9%,拖累綜合毛利率1.3ppt。財報 亮點:1)營收保持正增長,優於汽車行業產量下降7.5%。2)海外收入增 長22.6%,佔比升至48.8%,但毛利率下降7ppt至31.3%,毛利貢獻上升 3.5ppt至41.9%。3)運營效率優化,銷售/管理/研發/財務費用率合計下降 0.6ppt至22%,應收賬款/存貨週轉天數74天/90天為三年來最低。

危中見機,業績波動不改優質公司長期價值

1)SAM新項目處於磨合期。在整合期拖累業績較大,但SAM為全球三大 輕量化零部件供應商之一,戰略價值極高,新業務使公司產品線從傳統汽 玻領域向輕量化前沿領域突破。整合完成後,單車配套價值有望從目前約 500-600元人民幣翻番。2)收回美國浮法玻璃獨家經銷權,改善浮法業務 經營效率。公司解除獨家經銷協議支付賠償2.7億元人民幣,徹底解決了經 銷商開拓市場不積極,造成庫存高的問題,行業復甦後盈利上升的彈性更 大;3)海外定價能力。2019年因貿易戰導致關税提高,其中絕大部分由 客户承擔,反映公司在產業鏈中處於相對強勢地位。4)產品高端化發展。 儘管行業景氣度下降,但高附加值產品佔比仍保持每年上升勢頭。

維持買入評級,下調目標價至20.1港元

下調2020-21E淨利潤預測34%/34%,反映疫情衝擊令行業景氣度下降, 對公司國內和海外業務產生的負面影響,以及SAM項目整合因海外疫情發 展可能被暫時延誤。結合匯率變化影響,下調目標價38%至20.1港元(前 次32.5港元),相當於17x FY20E P/E或14.6x FY21E P/E(估值倍數均維 持)。增長基礎。2019年僅增加5家經 銷店,同比增加7%,經銷網絡擴張勢頭有所放緩。如公司不能保持適度擴 張,公司的新車收入及售後服務收入增速仍有下滑的風險。與經銷商行業 龍頭相比,公司的經銷店更集中佈局於中西部城市,已獲授權的經銷店面 集中於河南、江西和內蒙古等地,在消費能力強的東部、南部和沿海地區 的佈局較少。預計政府推動汽車限購城市增加牌照,有利於進一步釋放豪 華車消費需求,但對公司正面影響程度相對有限。