作者 | 夏以勛

數據支持 | 勾股大數據

3月27日,融創中國(01918.HK)公佈2019年業績報告,數據顯示,公司實現營業收入 1693.2億,同比增長35.7%;歸母淨利潤創歷史新高達260.3億元,同比大幅增長約57.1%;公司擁有人應占每股基本盈利5.99元,同比增長約58.0%。

相較於整體表現相對温和的房地產市場,融創中國在行業“寒冬”裏逆勢增長,交出了一份喜人的成績單。

作為2016年方進入千億規模,2017年才躋身銷售榜前四的龍頭房企,融創中國展現了強勁的成長韌性和盈利水平,其成功有何祕訣?

1

業績持續強勁增長

先來回顧融創中國2019年的成績單。

期內,公司實現營收和歸母淨利潤分別為1693.2億元、260.3億元,分別同比增長35.7%、57.1%。拉長時間線,可以發現融創中國近三年營收年複合增長率達69%,歸母淨利年複合增長率達119%。營收、淨利增速指標表現也均優於其他幾大行業龍頭。業績增速表現十分強勁。

合約銷售方面,2019年,融創全年實現合同銷售金額5562.1億元,同比增長約 20.7%,在高基數前提下,融創中國的合約銷售依舊維持穩定的增長,且優於行業TOP10房企平均增長率。

此次融創中國規模成功跨過5000億大關,房企龍頭地位也得到進一步鞏固。而截止2019年末,以銷售金額計,融創中國市佔率達3.5%,較2018年上升0.4個百分點。

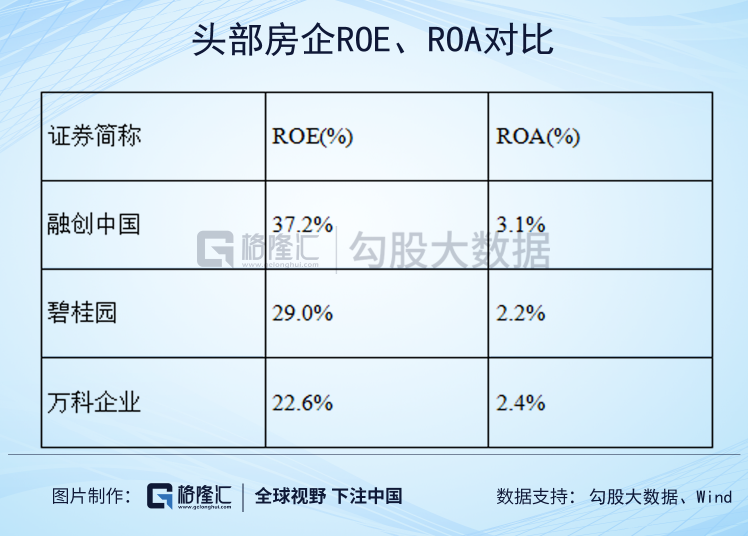

跨越式增長的同時,融創中國也保持着十分強勁的盈利能力,2019年,ROE達37.2%,較上年提升4.3個百分點,處於頭部房企領先水平。

在規模效應帶動下,公司毛利率和淨利率近年也呈現持續向好的趨勢。

整體來看,融創交出的財報儘管受行業大環境以及自身基數已經不低等因素影響,規模和營收有所放緩,不過其整體增速仍然處在行業領先水平。與此同時,融創在利潤端的表現更為優異,展現了十分強勁的盈利能力。這也體現了公司衝刺規模後,經營開始變得更變為穩健,利潤釋放的動能也變得更為強勁。

2

盈利標杆背後的驅動力

下面不妨重點來分析融創的盈利質量能夠不斷提升的原因。

具體可關注如下幾點:

1· 土地儲備

從佈局來看,融創的土地主要佈局於一、二線城市,儲備體量十分可觀,且質量較高。2019年財報顯示,期末公司的貨值儲備超過82%位於一二線城市。一二線城市受益於經濟增長相對強勁、人口持續湧入帶來了較低的產品跌價風險,與此同時,房屋銷售均價的增長可持續。

從土地成本來看,融創擅長收併購和逆週期拿地,同時亦能借助自身產業合作優勢擴充土地資源,因此也獲得了較低的土地成本。截止2019年末,公司擁有確權土地儲備貨值預計約人民幣3.07萬億元,平均土地成本僅約4306 元/平方米。而這也意味着充足高質量且低成本的土儲能夠有力的支撐公司的利潤得到增長與釋放。

2· 產品

融創的產品力在業內有目共睹,並得到了市場消費者的高度認可和廣泛讚譽。其在房屋建設方面,成功打造了多條具備行業影響力的成熟高端產品線,包括壹號院系、中式產品譜系、府系核心產品線等。其中,中式產品體系能力更是在業內首屈一指。在2019年克而瑞產品力排行榜中,融創就高居榜首。此外在物業服務上,融創將自己定位為聚焦核心城市、服務中高端社區的高品質物業服務商,在物業管理服務領域也頗負盛名。其高品質的產品及服務疊加品牌效應較市場同類產品與服務而言具備一定的溢價空間,因此也支撐了利潤走俏。

3· 成本管控

融創十分注重精細化管理,其以利潤為導向,追求效率及品質優先。公司透過管理體系的升級、考核體系的優化等舉措,不斷實現降費提效。從去年的財務數據也能體現公司的精細化運營能力,2019年,融創的營銷成本及行政成本整體支出大幅低於收入增速。

4·資金使用效率及高週轉能力

融創十分看重資金使用效率,往往將有限資金資源集中使用,儘可能將資金利用效率最大化。此外透過強大的銷售能力和品牌力,也有效的保證了高比例銷售回款率和去化率,確保現金流能夠高效運轉。與此同時,較高的運營效率也進一步驅動經營成本降低,為利潤端帶來增厚空間。

3

績優房企龍頭的投資機會

今年來,受新冠疫情影響,全球金融市場遭遇巨大波動,投資者風險偏好持續下降。當前港股市場尤其是地產板塊的估值已經處在歷史窪地,具備較強吸引力,對於融創中國而言,優異的業績表現,進一步驗證了公司的成長能力和業績釋放動能,長期價值仍然具有期待。

從以下幾點來看,公司當前已經處在不錯的的配置時點。

1· 業績增長預期強

房企報表中的收入確認與利潤結轉一般滯後於地產銷售1-2年,過去兩年融創的合約銷售持續領先行業,處在較穩健的增長狀態。與此同時,2020年融創預計可售資源約8200億元,較去年顯著提升,且這些貨值超80%位於一二線城市。公司較高的土地質量和成本優勢將高度鎖定其未來幾年的營收規模和盈利質量。

此外,今年在經濟壓力之下,相對寬鬆的貨幣環境也將給有助於公司在財務槓桿和融資成本上有進一步的優化,房企作為資金密集型企業,也將受益於此進一步打開利潤增長的空間。

2· 低估值及重資產業務優化預期

當前,融創的估值不論是從行業層面來看,還是過往歷史來看,均處在具有吸引力的位置。隨着內房板塊整體進入估值窪地,伴隨政策面在流動性及土地、樓市調節上的支撐,整個板塊的配置價值顯現,後續修復預期較為強烈。

當下低估值情況下,公司具有較高的安全邊際,即使依靠其自身內生利潤增長,帶來的回報也將十分可觀。

此外,考慮到過去透過收併購拿地帶來了低成本的土儲同時也積累了不少重資產業務,隨着公司後續對這些業務板塊進行結構優化,未來也將有望進一步重塑公司的估值體系,驅動整體估值提升。

3· 受益行業集中度提升以及消費升級

從長期角度來看,儘管融創的體量已經十分龐大,不過結合我國城鎮化率水平來看,房地產市場中長期發展的空間仍然十分可觀。此外隨着房地產行業集中度的提升,優勝劣汰的市場競爭格局下,龍頭房企的優勢將進一步凸顯,融創作為行業內收併購佼佼者,有望在這一趨勢中藉助自身的資金成本和規模優勢以及過往的收併購經驗,加速佈局,搶佔市場份額,獲得更多的增長機會。

與此同時,伴隨消費升級,進入品質時代。消費者對於高品質產品的追求已經成為趨勢,融創憑藉自身的產品力和綜合實力,也將充分受益。

新冠疫情下,房地產的銷售出現下滑,不過從本質上而言,市場的長期需求並未消失,只是暫時延後。而此次疫情,也將驅動消費者對居住環境有更深刻的思考,高品質的產品與服務將得到更多的親賴。隨着後續社會運轉正常,有着較強運營能力的房企也將實現迅速回血。作為龍頭標杆房企,融創中國的土儲優質且成本低,公司有着突出的併購能力,運營能力和產品能力,綜合實力強勁,長期發展趨勢值得期待。

4

結語

在今年業績會上,孫宏斌這位昔日的併購狂人,不再拘泥於規模,而是把視角更多的放在了利潤增長之上。

不禁想到,吳長樓的著作《融創孫宏斌:成大事者不糾結》曾描述孫宏斌説過的這麼一段話:有人説我變了,有人説沒變。有些骨子裏的東西,比如激情.偏執、義氣,沒有變,也不能變,變了就不是我了。我最大的變化是學會平衡,比如要堅守信念,也要變化調整;要信任尊重每一個人,也要監督管理;要做事堅決,也要控制風險;要確保大方向對.也要關注細節;要拼命努力,也要在意身體等。學會平衡就是成熟。

可以看到,在規模競速告一段落後,融創在他的靈魂人物的帶領下已經變得越來越穩了。