機構:光大證券

評級:買入

◆年度業績符合預期,派息比率上升 中集安瑞科公佈 2019 年度業績,全年實現營業收入 137.4 億人民幣, 同比增長 5.3%;實現歸母淨利潤 9.1 億人民幣,同比增長 16.0%;每股收 益 0.46 元人民幣,符合我們預期。公司擬派息每股 0.20 港元,派息率提升 至約 40%(2018 年派息率約為 30%)。

◆清潔能源分部維持良好增長,盈利能力保持穩定 2019 年公司清潔能源分部實現收入 68.1 億人民幣,同比增長 13.1%, 主要由於儲運設備及終端設備的需求增加。化工環境分部實現收入 33.9 億 人民幣,同比下降 10.2%,主要由於上游景氣度略有回落。液態食品分部 實現收入 30.8 億人民幣,同比下降 3.8%,主要由於大部分新簽約啤酒廠 項目預計於 2020 年及之後完成。綜合毛利率 17.1%,同比保持穩定。經營 性現金流實現淨流入 8.6 億人民幣。

◆積極應對疫情衝擊,確保訂單執行 公司旗下19家企業已全部復工,復工人數達94%,產能利用率達76%。 疫情期間公司積極應對,爭取訂單;截至 2020 年 2 月,公司在手訂單達 105 億人民幣,同比基本持平;2020 年初至今累計新簽訂單 21.6 億元,同 比增長 30%。公司嚴控費用和投資,積極獲取補貼支持,當前已到位補貼 1571 萬元,並申請國開行 1 億元優惠貸款。 2020 年是完成儲氣調峯指標的最後一年。隨着國家管網公司成立,城 市燃氣公司也在加強自身氣源儲備能力,向更規模化、區域集約化,跨地 聯合的儲氣設施發展;地下儲氣庫、沿海 LNG 接收站和區域大型 LNG 儲 罐等設施的建設,未來仍將推動公司清潔能源業務穩健成長。

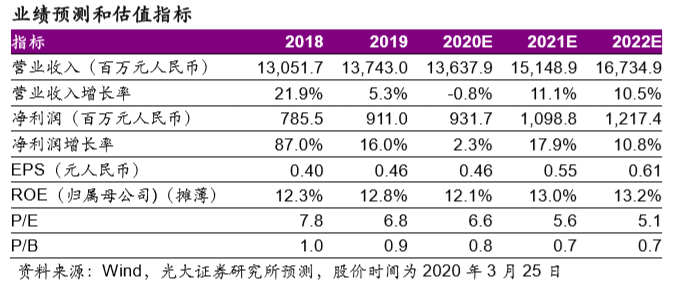

◆小幅下調盈利預測,維持“買入”評級 我們小幅下調公司 20-21 年 EPS 預測至 0.46/0.55 元人民幣,以反映 疫情衝擊對公司產品需求,特別是化工產品需求的影響;引入 22 年 EPS 預測 0.61 元人民幣。公司積極應對疫情,降低對業務的影響,近期大幅調 整後估值有優勢,維持“買入”評級。

◆風險提示:政策變化風險、油氣價格波動風險、海外業務發展不順風險