近期,伴隨全球不確定加劇,投資者風險偏好持續下降,沙泥俱下,下跌使得港股估值具備吸引力。房地產行業逐漸出台利好政策,該板塊有望持續收到關注。

內房企業估值提升的兩大途徑未:成長性釋放及持續經營能力提升(全球利率下降背景下,具備持續經營優勢的企業現金流的折現率下降,帶來內含價值估值提升)。

但是,進入2020年,在疫情刺激下,行業增長進一步放緩。且在利率下行背景下,一傢俱備抗逆週期特點(具備長期優質現金流能力)的企業,會受到市場“偏愛”。

如果一家地產企業不受到:規模追逐、增速下滑、融資收緊,這三座大山制約,那麼市場或將在2020年給與這類企業更高的溢價。而目前港股有一家類似的內房企業:綠景中國地產(0095.HK)。

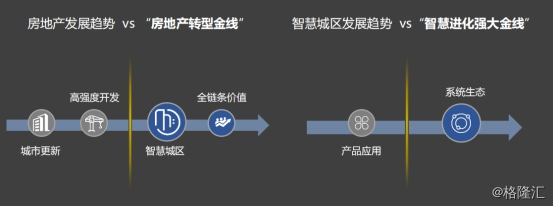

綠景是粵港澳大灣區知名的綜合性房地產開發及商業物業運營商,城市更新的先行者。而在城市更新這一賽道上,與傳統的地產開發賽道有本質的區別。

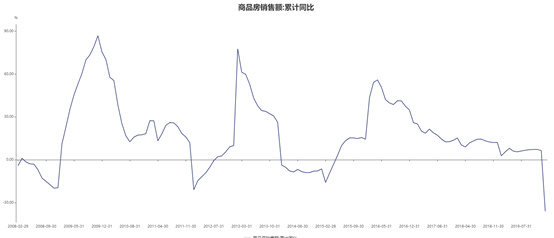

根據統計局數據顯示,截至2019年12月30日,商品房累計銷售面積為15億平米,同比增速為-0.1%。到了2020年,受疫情影響,行業進入短期的負增長。可見,國內地產開發行業已進入存量市場。

與此同時,2019年以來,對房地產企業融資端不斷收緊的政策,着實打中了行業的“七寸”。

通常而言,房企有錢就有地,只要保證資金週轉,那麼土儲是沒有大問題的。而資金來源上,房企主要來源於五個方面:銀行貸款(開發貸為主);國內企業債(含信託);海外債;股權融資;銷售回款。

但是行業中還有一個更寬廣的存量市場,就是居民已經持有的物業。而這部分存量越多,那麼城市更新的需求越大,這意味對於城市更新而言,存量空間便是增量空間。

此外,對比傳統的開發業務政策上進入長期調控,城市更新受到政策支持,長期獲得政策紅利。

那麼,綠景在城市更新細分領域的地位,決定了未來公司獲得的機遇大小,下面再來看看,綠景能否一直保持城市更新領域的領先地位。

二、綠景靠什麼成為細分領域“佼佼者”

那麼綠景是依靠什麼來達到這樣高的成功率的呢?總結起來,主要分為三個部分:1.地理佈局能力;2.產品力;3.模式及“技術”的壁壘。

一個城市更新項目的成功與城市發展的週期有至關重要的關聯,通常具備城市更新前景的城市都有兩個特點:1.城鎮化高,但是土地供應緊缺;2.人口基數大,持續保持增長,城市大量“以舊換新”的需求。

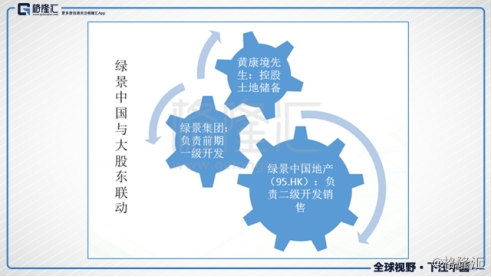

綠景於大灣區核心城市深耕數十年,擁有位於深 圳、香港、珠海等地的多處優質土地儲備資源,以“深圳-香港”為主軸,重點佈局在深圳、香港和珠三角地區等核心城市的核心地區。而這些區域正是符合上述特點。 2019年以來,長三角地區二三線城市房地產市場釋放出超越市場預期的“生命力”,這源於城市化後半程中,區域化帶來的持續影響。在區域化基因上,長三角與粵港澳大灣區有所不同,但是粵港澳大灣區有其不同的優勢。 粵港澳大灣區目前是全國人口結構最健康,以及在城鎮化趨勢下最具潛力的區域之一。是房地產下半場中,企業必爭之地。而綠景一直堅持深耕粵港澳大灣區無疑踩準行業的發展趨勢。因此公司手上的土儲及物業無疑具有極大的增值空間。 截至2019年6月30日,公司已開發的20餘個項目,90%以上位於粵港澳大灣區內。同時,公司擁有土地儲備約4.4百萬平方米。在未來開發項目中,公司在大灣區項目佔比達75%以上。 值得注意的是,城市更新項目並非任何企業都能夠獲取。而在獲取之後,因為城市更新項目的開發週期長,與原居民的溝通難度和複雜度高,要保證成功率和開發效率必須需要一套成熟有效的模式。 而由於大灣區土地供應有限,以深圳為例,自2010年以來深圳地區新土地交易數量逐年減少。可見,未來大灣區的土地獲取的主要來源便是城市更新。 城市更新的發展通常發展需要經歷三個階段:1.政府主導;2.政府引導,企業參與;3.完全市場化。從深圳地區城市更新發展歷史來看,趨於的城市更新發展階段已逐漸買入市場化階段,與其他城市仍處於政府主導階段相比,取得更新項目核心是過往的業績和品牌,綠景的優勢也是從中積累而來。 而綠景具有特色的股東聯動模式:由控股股東整合資源進行項目孵化以及開發後,待條件成熟,再將項目注入到上市公司。這使得公司在城市更新的資源獲取上具備長期優勢。 截至2019年中期,綠景控股股東有控制力的土儲規模高達12.1百萬平方米,包括深圳、珠海及東莞等項 目,全部位於粵港澳大灣區核心位置。其中,公司正在參與的深圳白石 洲城市更新項目被稱為”深圳城市更新航母“,重磅優質資產注入在即,會進一步加強公司未來增長潛力。 此外,由於綠景的團隊及其大股東在舊改領域發展超過20年,其深耕的經驗推動公司建立了一套與舊改相關的“技術壁壘”,這是公司具備稀缺性的核心因素。 綠景擁有競爭力高的產品策略:注重品質,堅守精品路線,銷售端去化有保障。產品的市場反應及口碑必定建立在品質之上,綠景項目的去化率無疑反映了這一優勢。 除了產品品質的打造,綠景的產品理念是超前的。綠景2019年對發展戰略進一步升級,以“聚力灣區大舊改,打造智慧新城區”為戰略引領,努力將公司締造成為助力粵港澳大灣區建設的智慧新城開發運營商。 2018年7月,公司已與華為技術有限公司簽署智慧城區戰略合作協議,引入科技要素到地產項目,以白石洲項目為樣板,打造智慧城區標杆。 隨着智慧城區的標杆產品成功打造,未來綠景的產品力將得到大幅提升。 對於城市更新領域而言,綠景具有高成功率,具有高優勢,但是在未來競爭越發激烈的生態中,這還不足夠的。這部分便來看看,綠景中國是否具備長遠的“生存之道”。 綠景(中國)將旗下投資開發的多數商業物業長期持有並經營,目前旗下有24個投資性物業,成功經營了“NEO”和“佐阾”兩大商業物業品牌。 商業地產在綠景的發展起到“定海神針”的作用,而除了收入外,優質的商業物質能在未來帶來巨大的升值空間以及融資標的,給與公司整體估值和現金流都能帶來持續的正面效應。在目前經濟仍存在下行壓力,在永續經營的估值邏輯下,穩定的現金流資產回給與更高的市場估值。 綠景可持續的發展能力除了穩健的發展模式之外,更得益於公司遠高於同行的盈利能力。 這也得益於公司獨特的城市更新發展模式。綠景城市更新業務優勢在於:項目必定位於核心城市、核心地段;且單一項目規模大,成本優勢明顯,成本通常比招拍掛價格低20%-30%。綠景因此一直保持較高的盈利能力。 根據2019年上半年數據顯示,在地產行業毛利率下滑的態勢下,綠景淨利率和毛利率維持在較高水平。淨利率達29%,毛利率達70.4%,顯着高於同行。 對比同行2019年以來的毛利率及淨利率,綠景位於港股上市內地房地產開發企業中的TOP2。而回溯公司歷史數據,自2016年以來,綠景均保持在50%以上的高毛利率水平,盈利能力凸顯。 優質的商業資產以及良好的盈利能力都為公司帶來良好的現金流,而現金流依然是地產企業的“生命線”,這便是綠景區別於同行的“生存之道”。 在行業內,綠景以運營穩健着稱。從財務上看,公司現金充裕,截止2019年上半年,公司現金餘額高達90.93億元,綜合融資成本為6.2%,屬於行業健康水平。 而負債方面,公司短期收購NEO以及舊改項目的歷史價值並未重估導致負債比率有所上升。其中如上述所説由於公司區別於其他房企的獨特獲取土地方式,使得公司並無參與招拍掛競爭的壓力,因此再投資對公司的現金流指出以及負債的壓力都十分小。因此經營現金流變得十分健康。公司目前可謂立於“不敗之地”,在沒有購地壓力下,公司有足夠的“彈藥”為優質的項目做準備。 下圖可見,在綠景股東結構中,萬科(Wkland Investments Limited)和平安(Toplist Investments Limited)長期持有綠景股票,且股權佔比長期接近6%。 綠景中國作為國內地產行業的一個獨特標的,長期在粵港澳大灣區及城市更新領域深耕,公司的產品力和穩健現金流能為公司帶來競爭優勢,其安全性和內在價值都將受到強勁支撐。 截至2019年3月29日,綠景PE估值為5.1倍,處於行業中低區間。2019年以來,綠景股價增長幅度為49%,市場並未完全反映公司內在價值及未來業績增長預期。未來隨着公司業績增長及股東土儲進一步注入,公司的估值有望持續提升。