2020年3月24日午間,融信中國(3301.HK)全年業績一經發布,股價就快速拉昇,盤中最高漲幅達到10.5%,最後大漲8.5%收於每股7.0港元。

回顧2019年,在房住不炒以及因城施策下,全國房地產銷售保持韌性,平穩收官。在這樣的背景下,根據財報披露,2019年融信在保持合約銷售穩健增長,業績結算大幅提升的同時,實現了債務結構進一步優化,負債水平持續下降,成功取得了高質量的增長。

所以,即使在疫情陰霾籠罩,市場情緒跌宕起伏的當下,融信的股價仍強勢上漲。可以説,融信的業績給市場吃了一顆定心丸,將投資者的注意力重新聚焦到企業基本面,迴歸理性思考。

一、規模與利潤兼得

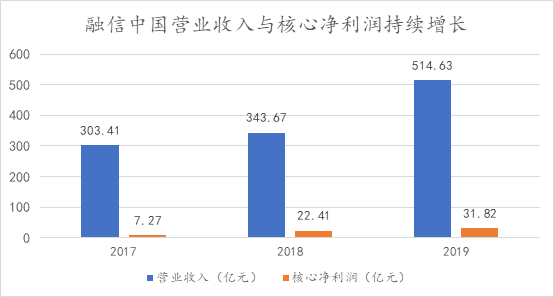

據年報顯示,融信2019年的營收514.63億元,同比大幅增長49.75%;淨利潤58.94億元,同比增長69.78%;股東應占年內核心純利約31.82億元,同比增加27.27%,延續了近年來的高增長態勢。基於良好的業績,融信宣佈全年派息為每股60港分,同比上升64.38%,彰顯出公司與股東共享經營成果的理念。

在毛利率方面,融信實現毛利潤124.75億元,較2018年同比提升54.68%,剔除併購項目影響後的毛利率達28%,推動公司的淨利率提升至11%,比上年度同比增加13.39%,反映出公司的項目盈利水平逐漸提升。

2019年,房地產行業仍然保持嚴格調控的狀態,全國商品房銷售面積全年同比基本持平,銷售額同比增速放緩至6.5%。在這樣的背景下,融信全年實現合約銷售金額達1413.17億元,成功超額完成2019年1400億銷售目標,四年複合增長率高達54.75%。

狂飆突進的銷售金額映射到銷售排行榜上,是節節攀升的行業排名。根據克而瑞地產研究院發佈的《2019年中國房地產企業銷售TOP200排行榜》,融信憑藉持續穩定的銷售業績金額排名第22位,較2018年上升3位,在超10萬家開發企業的房地產行業中穩居頭部房企陣營。

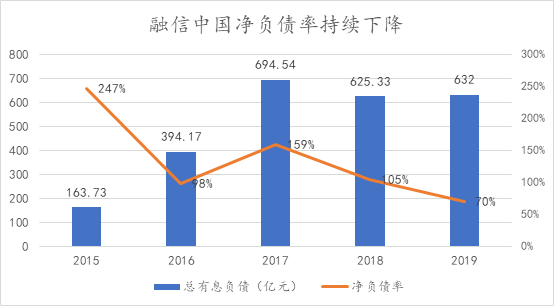

與穩步上揚的業績交相輝映的是,融信2019年的總有息負債為632億元,維持在去年末相同水平,而淨負債率下降至70%,較2018年同期大幅下降35個百分點。此外,通過借新還舊等方式,公司的短期負債比例已經低於30%,整體債務壓力持續釋放,將大大緩解市場對高槓杆的過度憂慮。

與此同時,融信進一步加強現金流管理。2019年全年,融信簽約回款率為80%,截止目前,公司在手現金及銀行餘額343.09億元,同比增長37.26%,現金短債比為1.83倍,較2018年同期增長0.82倍,短期償債壓力較小,流動性充裕,抗風險能力強,在行業整體資金趨緊的背景下呈現健康的財務狀況,有利於獲得更高的估值水平。

隨着融信的財務狀況持續改善,綜合實力不斷提升,2019年融信獲得三大國際信用評級機構上調評級,其中標準普爾在一年內連續兩次上調評級,將融信長期發行人信貸評級由「B」級調高至「B+」,展望為穩定,反映出融信獲得資本市場廣泛認可。這將為融信進一步降低融資成本打下堅實基礎。

近年來,高週轉逐漸發展成為國內地產開發的主流模式,伴隨着規模快速擴張,房企的債務規模也快速擴張,與此同時債務利息侵蝕着開發項目的利潤,因此很多高週轉的房企往往難以平衡規模、槓桿與利潤三者關係。

但縱覽融信的財報,在實現規模穩健擴張的同時,實現了利潤增長與槓桿下降,巧妙地實現了規模與利潤的平衡,為房地產開發行業趟出了一條極具借鑑意義的道路。

二、融信的平衡術

2003年,融信開始在福州開展房地產開發業務,以福州為據點,逐步將版圖擴展至海西經濟圈與長三角經濟圈。2016年,融信將總部遷往上海,並在香港上市,由此揭開了發展新篇章,加速完成了全國性佈局。

在這過程中,融信的合約銷售規模由百億衝上千億,從2014年約167億元,上升至2018年的1219億元,複合年增長率約 64%,全國銷售排名從第44位上升至第25位。融信由此被視為內房“黑馬”。

但融信真的是一匹“黑馬”?

戰略決定成敗。一個企業的一次成功或許有偶然因素,但如果一家企業能持續的成功,其崛起的背後則隱含着必然原因。縱觀融信的發展歷程,從區域深耕,到全國佈局,再到現在實現規模與利潤平衡發展,每一次戰略調整都緊緊把握時代脈搏,背後折射出企業家極具洞察力的戰略眼光與堅定的戰略定力。由此看,融信並不是黑馬,更像是千里馬。

實際上,為了應對複雜多變的外部環境,融信還對企業內部管理層級進行升級優化,將原有的“集團-區域-項目”的管理模式,調整為“集團-事業部-城市公司”模式,充分對事業部進行放權,打造了一個更加敏捷的組織。在2019年,融信原第一、第三事業部的80後總裁餘麗娟正式晉升為集團總裁,來自一線的高管的加盟進一步提高了公司對政策環境變化的敏感度。

在房住不炒的基調下,市場調控常態化。2019年,為了平衡規模增長與槓桿水平,融信主動作出戰略調整,從規模先行轉向平衡發展,制定了“聚焦、平衡、強強聯合”的戰略方針。解碼融信的平衡發展戰略,可總結為“三板斧”:深耕一二線的城市佈局、主打中高端的產品定位與多元化的拿地策略。

在城市佈局方面,融信深化“1+N”佈局,聚焦高效能城市,深耕全國九大城市羣(長三角、海峽西岸、長江中游、中原、成渝、大灣區、京津冀、山東半島、西北),精準佈局一二線城市及其衞星城市,這些城市均具有明顯外溢需求、淨人口流入以及新興產業規劃的衞星城市,能有效的確保良好的盈利空間和去化率。

相對應一二線城市的佈局,在產品定位方面,融信秉承“品質地產領跑者,美好生活服務商”的理念,堅守品質為本,不斷打磨產品,聚焦中產市場改善型需求,主打中高端住宅,並形成了世紀系、公館系、中心繫、府系、瀾系等五大產品線。優質的產品同樣為高去化率提供保障。據報道,融信推出的項目往往會成為熱門樓盤,甚至是地標,炙手可熱。

上海世紀江灣實景圖

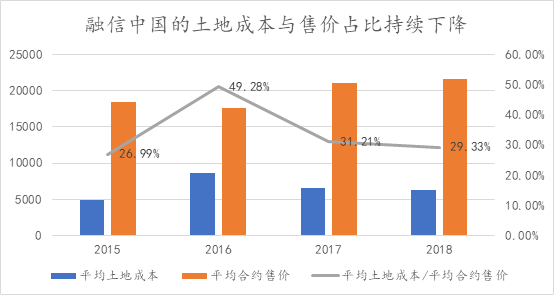

清晰的城市戰略與產品定位為高去化率以及利潤空間奠定了基礎,極大提升了週轉的效率。而多元化的拿地方式進一步降低了負債水平與拿地成本,為利潤增長打開了更大的空間。

現在,融信藉助公司的品牌影響力,透過收併購、合作開發、舊改項目等多元化方式來拿地,以減少槓桿來實現納儲。

融信透過與其他大型房企合作拿地或向其他地方中小房企進行併購,加快全口徑銷售規模增長。一方面有利於提高銷售規模,提升行業排名,獲得銀行的貸款優待;另一方面,可以降低項目融資風險,降低財務槓桿,實現財務結構優化。

2017年,融信就以總代價約30億元收購海亮地產旗下兩家子公司:安徽海亮和寧波海亮各 55%的股權,加速完成了全國核心城市的戰略佈局。此次收購涉及35個項目,可售面積逾500萬平方米。

除了合作開發外,融信也參與舊改項目,以開拓土地市場。融信最早於 2013 年在其重要據點福州參與舊改和城市更新,積累了豐富的項目經驗。近年,公司逐步投放資源在舊改項目上,積極參與棚户區改造、舊城改造和保障房建設等,通過一二級聯動獲取土地,能有效降低土地成本。

其中,融信四大產品系之一的海月系的代表作——“福州•海月江潮”,結合了原有的城市文化價值與生態環境,是城市更新的標杆之作,在2019年分別獲得“CHINA-NEW全球地標大獎”、“美國建築師協會AIA城市設計佳作獎”和“MIPIM ASIA AWARDS城市更新銀獎”。

三、平衡發展戰略下的融信

更長遠地看,2019年,融信新進入了5個城市,以招拍掛、一二級聯動等多元化渠道獲得46個項目共731萬平方米,並制定了嚴格的拿地盈利測試,確保新項目的盈利空間。截至2019年年底,融信共擁有200個項目,總土儲達2696萬平方米,其中分佈在一線,二線和準二線城市佔比超過80%,充沛的土地儲備將足以支撐公司未來三年的發展。

從地區看,融信的土儲主要集中在長三角與海西經濟圈,這些城市經濟發達,人口密集,基本能保持75%-80%的去化率,大概率能完成全年銷售目標。

而近年來,隨着融信拿地策略多元化,土地成本佔平均售價比例持續下降,預示着未來結轉毛利將有望進一步改善。

此外,隨着融信的舊改項目加速轉化落地,巨大潛能將不斷釋放。目前,融信舊改確權的土地已有426.33萬平方米,其中2019年新增確權200.35萬平方米。2019年全年融信已摘牌鄭州、太原200萬平米土地,預計在未來還將進一步轉化更多土地儲備,為公司提供更大的成長空間。

小結:

融信在過往項目推進的成功,以及如今保持穩健增長同時,實現負債水平下降,切實推進平衡發展戰略,足以證明融信管理層的戰略遠見與執行力。

目前融信仍處於業績加速結轉與銷售快速增長的疊加狀態,而擁有的優質土儲能夠滿足未來穩健發展需求,支撐業績穩步增長。加上公司在福州、鄭州、太原的舊改項目資源,為公司日後帶來價格較低的土儲,是融信中期的增長動力之一。隨着有關項目的交付,盈利情況也將正逐步提升。

在外部環境影響下,內房板塊持續低迷,融信市盈率也下降至3.5倍,明顯低於歷史平均估值水平。隨着融信發佈最新業績,券商與投資者紛紛表示看好融信中國,除了公司降槓桿取得顯著成效,還因為豐厚的土儲為公司未來的增長奠定了基礎。