3月24日,新高教集團(2001.HK)舉辦了2019年全年業績電話會議,集團管理層悉數出席會議。

一. 業績情況簡概

2019年,新高教實現總收入12.52億元(人民幣,下同),同比增長72.2%;毛利潤5.43億元,同比增長89.9%;歸母淨利潤3.86億元,同比增長58.8%;擬派發末期股息每股0.032元,同比增長68.4%,股東回報大幅躍升。

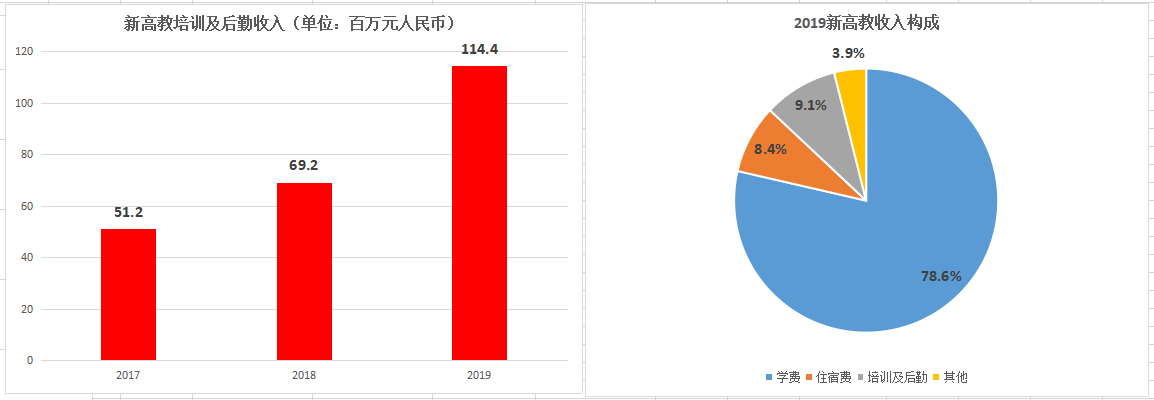

回顧期內,新高教的學費收入同比增長92.2%至9.84億元,住宿費收入同比增長114.3%至1.05億元,主要是受益於在校生人數及學費、住宿費的提升。於2019/2020學年,集團的總在校生人數增加至113,507人,同比增加約21%。此外,期內集團在培訓及後勤的收入達到1.14億元,同比增長65.2%,收入佔比更是達到9.1%,超過了住宿費收入佔比,顯示出新高教收入多元化的格局已初步形成。

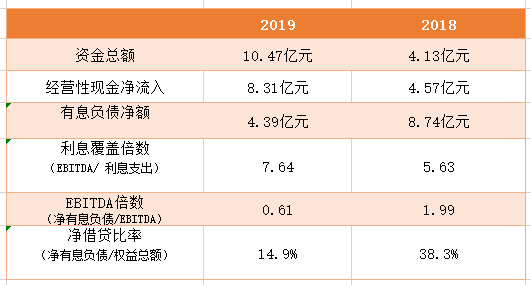

截至2019年12月31日,新高教的資金總額(現金及現金等價物+受限貨幣資金+其他貨幣資金)為10.47億元,較於2018年期末大幅增長約153.5%;經營性現金淨流入8.31億元,同比增長81.8%,有息負債淨額4.39億元,同比下降49.8%。在現金儲備倍增,以及有息負債顯著改善的雙重作用下,公司的利息覆蓋倍數、EBITDA倍數、淨借貸比例等財務槓桿指標都得到了良好的改善,並且加權平均利率較2018年同期下降超過100bps。新高教充足的資金及大幅減輕的負債水平,無疑為公司接下來的收併購戰略提供堅實的現金流“後盾”。

同時,集團也在後勤保障、學生服務等方面引進社會資金4,000餘萬元,持續堅持做輕資產戰略,期內資產週轉率增加了16.7%,資產經營效率大大提升。

總的來説,依靠着“內生增長為主,外延擴張為輔”的雙輪戰略驅動,2019年新高教交出了一張不錯的業績答卷,各項核心經營指標均穩步提升,內生潛力保持行業領先水平。同時,公司初步形成的收入多元化格局、持續強化的教學質量以及集團化的管理效能,有望使得新高教的業績持續保持在高速釋放的狀態。

二. 業績會問答環節

通過集團化辦學,公司的營業利潤率能有多少的提升空間?以及對費用的管控空間?

A:整體來講,這兩年我們通過陸續並錶帶來收入的提升。我們的投資邏輯是找到尚未成熟的學校進行投資,之後通過賦能提高管理能力,最終充分開發價值的潛能。

未來,若不考慮新增併購的提前,我們收入端有兩個部分的增長。其一是我們仍有甘肅學院尚未並表,其二是我們後續並表的學校包括毛利、淨利都要低於我們以往的成熟學校,總體來説通過我們賦能、投入的增加,這些學校的潛能會慢慢開發出來。

從成本端來看,我們整個成本加大了教學和就業相關的投入,整體毛利率在50%左右,我們仍希望適當控制住毛利率。因為作為一個高等職業教育集團,負責任來説我們應該要加大教學質量方面的投入,並以此來支撐我們高質量的發展戰略。

淨利方面,我們會通過逐步地優化成本,以及尋找最佳實踐學校,讓後續收購的學校向成熟的標杆學校看齊,相信包括銷售成本、管理成本甚至融資成本等都會有遞減的趨勢。所以整體的淨利率,我們還是有提升的空間。

集團旗下哪個學校的內生增長潛力比較大?

A:集團近幾年是把內生作為重要的發展模式。從去年一整年的情況來看,各個學校在內生增長層面都取得了非常好的表現。第一,我們最早的雲南學校目前依然還保持着非常良好的內生增長勢頭,主要是通過不斷優化業務結構,提升核心教學教育質量,打造影響力。同時,我們新收購的院校通過不斷完善的機制,跟之前成熟的學校在業務能力上拉昇對齊,使他們得到快速提升。未來,我們的內生增長會持續成為集團核心的競爭力,根源就是我們會不斷提升教育教學內核的競爭力,並且通過促進就業獲得社會對學校的認可,我們有信心保持內生持續良好增長。

前面我們提到,2020年我們學生人數依然會保持增長,學費則會保持約10%的平均增長。從行業趨勢來説,整體本科院校的學生增幅不會有太大的增長。從專科院校來説,相對來説學生增長會更加客觀及理性。所以我們預期未來專科學校部分在學生人數增長上會是“主力軍”。從學費增長來説,我們的整體戰略是高質量、高收入,我們這兩年在擴大對學校的投入,也是為了提高教學及就業的品質質量,這樣會帶動我們的學費及其他收入增長。2018年,我們的生均學費還是約9000多元的水平,2019年已經達到11000元的水平,但是我們覺得還有一些空間。因為現在整個中國高教板塊的平均生均學費是13000元,我們現在距離平均水平還有很大的增長空間。

同時,我們現在也在積極打造收入多元化的建設,其他收入的佔比已經超過了住宿費的佔比,我們在成熟學校的多元化建設已經做的很好,包括服務渠道擴展、服務品質提升都已經有了經驗。未來,在新晉學校我們也會積極提高學生的體驗,預計未來這部分的收入增速會在10%以上。

總的來説,我們集團的指標是一個平均指標,但各校之間還是有差異的,關鍵就是這之間的差異能不能夠抹平。從我們過去幾年的情況來看,我們已經越來越有信心把內部的最佳實踐案例複製到其他各個學校中去。無論是學生規模,還是各方面的收入增長,我們都非常有信心。

專科學校的學費怎樣,某種意義上來説是不是市場競爭程度更高?

A:專科相對本科來説學費是較低些,但我們旗下幾所專科學校在過往幾年中也取得了很好的內生增長。我們的貴州、河南、廣西學校在去年都實現了較大幅度的增長。所以我們針對專科院校,核心還是不斷地提高內涵建設和教育質量,提高學校在當地的影響力,以及我們依靠集團化管理良好地整合。從我們去年整個的財務增長情況來説,專科的內生增長已經得到了良好的體現。

同時,高等教育已經到了普及化階段,並不會像過去所有學校都能辦得好,需要高質量的院校驅動行業發展。所以我們現在持續走高質量的路,並不是基於現在,更多地是基於未來五年、十年的發展變化趨勢提前佈局。

集團現在的併購邏輯是怎麼樣的?

A:我們的併購工作並不會就此停下來,未來依然會繼續堅持精準的原則,選擇高價值區域,包括大灣區這樣的區域我們也在持續關注。我們的併購工作在2017、2018年已經取得了良好的結果,現在暫時地停一停是為了將來更好地出發,把我們集團化的模式打造成熟,夯實我們的財務基礎。我們也在一直看標的,請大家放心。