今年來全球資本市場哀嚎一片,港股地產板塊也出現明顯調整。當前隨着港股業績期的到來,過去一年整個房地產行業穩健的銷售表現帶來了業績較強的確定性,並對未來板塊行情走勢產生正向刺激。從此邏輯出發,當下在整個房地產板塊挖掘業績表現優秀的個股,從中尋找機會不失為一個不錯的投資策略。

3月23日,首創置業(02868.HK)發佈2019年度業績公告,公告顯示,2019年,公司實現營業收入207.86億元人民幣,歸屬於母公司股東淨利潤21.23億元,同比增長約10%;基本每股收益0.43元。

1、毛利率淨利率雙提升,高盈利能力受資本市場青睞

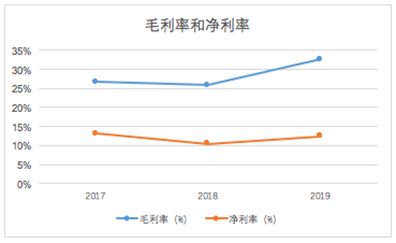

從財報來看,2019年公司實現了毛利率和淨利率的同步提升,2019年毛利率進一步上升到32.66%,較上年提升6.86個百分點;與此同時,2019年公司淨利潤上升12.36%,較上年度提升近兩個百分點。公司的盈利水平處在高於同行業平均水平的位置,並且近年整體表現相對穩定,反映了首創置業較強的盈利能力。

伴隨高盈利能力,2019年公司實現歸母淨利潤21.2億,同比增長約10%。資本市場也給予了較高認可,3月23日業績公告後3月24日股價開盤大漲逾8%,盤中最高漲幅達約12%。

2、銷售再創新高,自銷成簽約主力

去年在整個行業調控持續趨緊、規模放緩的背景下,首創置業實現簽約額808.1億元,同比增長14.4%,反映了其較強的銷售韌性。值得一提的是,首創置業的自銷在去年實現爆發性的增長,成為當年簽約主力軍,自銷簽約額超300億元人民幣,同比增長115%,佔年度簽約銷售額的37%。

一般而言,房地產開發公司自銷團隊銷售效率更高,能夠有效的降低成本,同時也能更好的維護自身品牌形象。自銷團隊有十分強勁的表現,也從側面反映了公司較強的產品能力和所開發項目的市場熱度。

實際上,去年首創多個重點項目表現也非常不錯,其中上海天閲濱江二期、崑山悦都、江陰瑞府二期等項目開盤即售罄,而北京禧悦學府項目開盤當天勁銷近30 億元,足見其市場熱度。

銷售持續表現的背後,與公司堅持快週轉、精運營的策略不無關係。隨着房地產行業進入"品質時代"首創置業還發布了"首創制造2020戰略"推動運營體系全面升級,通過精準研發、精材實料、精細營造、精美交付,以有品質的產品和有品質的生活,為客户提供全生命居住週期解決方案。

3、堅持非競爭性方式拿地,深耕三大核心城市圈

對於一家以房地產開發為核心的房企,土儲仍然是首創置業發展貫穿始終的根基所在。

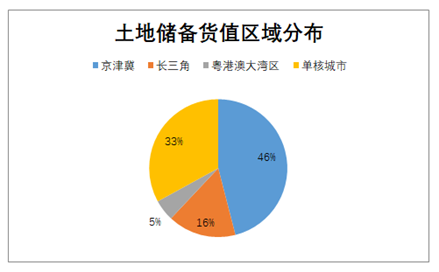

首創置業的土地儲備優質且充足,截止2019財年末,公司擁有土地儲備總建築面積1661萬平方米,總貨值3515億元,同比增長17%。以權益面積看,達到1076萬平方米。龐大的土儲規模有效滿足了未來三年的開發需求。

從土儲佈局來看,公司三大核心城市圈貨值佔比67%,一二線城市佔比90%以上,京津滬三大城市貨值佔比53%。土儲成本來方面,銷售物業樓面地價僅不到1萬元每平,遠低於銷售物業2.2萬每平的價格。可見,首創置業坐擁核心地段優質低成本土儲,為其後續業績持續高增長帶來了保障。

在拿地策略上,首創置業踐行安全穩健的投資策略,堅持非競爭性拿地,強化併購、產業協同、戰略合作、 一二級聯動等差異化方式獲取資源,並在昆明、鄭州等地底價新獲超百萬平項目,有效充實戰略核心資源儲備。與此同時,文創、高科板塊的協同也為其鎖定了包括武漢、廈門、重慶等在內的多個城市的資源。

4、降槓桿成果顯著,融資成本優勢凸顯

今年來,突如其來的疫情為房地產帶來了流動性風險,深刻考驗着房地產企業的風險防控能力。在此環境下,往往具備優質的債務結構和財務基礎的房企更容易實現逆勢突圍。

2019年,公司在降槓桿層面取得了明顯的效果。淨負債率由2018年末的168.6%下降到2019年年末154.4%。

在融資層面,首創置業保持多元暢通的融資渠道,並已經形成了股-債-基金三級金融體系。公司成功完成供股,募集資金總額22.4億,實現核心股本突破,有效優化資本結構,推動公司業務高質量可持續發展。此外,首創置業通過發行債券、保險資金、資產證券化、供應鏈以及項目引資等方式進行多渠道低成本融資。融資成本長期處在行業低位,當前存量債務平均融資成本僅為5.39%。

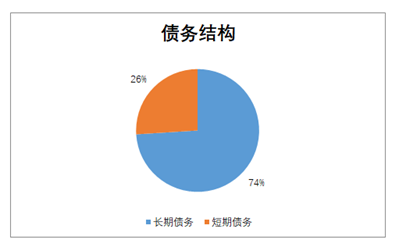

房企債務期限結構是反映房企融資是否穩健的重要因素,當前首創置業長期債務佔比為74%,短期債務佔比為26%。債務結構相對健康,財務風險可控。

5、結語

隨着整個房地產板塊進入估值底部,行業投資機會進一步顯現。截止目前,首創置業動態市盈率2.8倍,市淨率0.18倍,具備較高的投資價值。以目前1.5港元的股價測算股息率超過11%。伴隨國內新冠疫情的影響逐步減弱,年初壓抑的需求在後期也將持續釋放出來,隨着各大房企業績後續繼續表現,整個行業的估值修復也將頗具期待,而公司較低的估值水平和穩健的業績表現在增厚安全邊際的同時,未來也將在行情調整中更具投資機會。