機構:方正證券

事件:

19Q4營收1,057.67億元(YoY+25%,QoQ+9%),較一致預期高2%;經調整歸母淨利潤254.84億元(YoY+29%,QoQ+4%);每股攤薄盈利2.643元(YoY+28%,QoQ+4%),較一致預期低4.2%。

點評:

1.金融科技與企業服務收入同比增39%,與遊戲同為收入最大貢獻來源;微信MAU保持6%同比增長。Q4微信和WeChat的合併MAU達11.65億(YoY+6.1%,QoQ+1.2%)。20Q1微信產品更新重點在促進公共服務信息服務和企業聯繫。在微信支付平台的公共服務頁面上增加了疫情信息及醫療服務端口;推出小程序直播功能,幫助商户促進銷售轉化。

2.遊戲業務:手遊收入增長加速,並表Supercell,海外遊戲收入貢獻23%,增長主要源於《和平精英》、《PUBGMobile》等國內外手遊收入增長以及Supercell的遊戲收入貢獻,端遊《地下城與勇士》收入的下跌抵銷部分增長。19Q4騰訊的遞延收益餘額為682.83億人民幣(YoY+38%,QoQ+15%),同比上升顯著,創造歷史高點,後續將陸續貢獻收入增長。19Q4我國遊戲市場實際銷售收入為576.6億元,同比增長3%;騰訊19Q4網絡遊戲收入市佔率達54%。19Q4騰訊共上線6款手遊,1款端遊,上線進程持續放緩。微信遊戲2020年待發行42款,《英雄聯盟手遊》,《使命召喚手遊》(國服版)、《地下城與勇士手遊》值得期待。19Q4全球DAU前十手遊,公司佔據5席。

3.社交網絡:長視頻持續發力,全年營運虧損30億元以下,低於同業水平;短視頻起量,微視DAU環比增長80%。19Q4,騰訊視頻的訂閲用户數為1.06億(YoY+19%,QoQ+6%),同比增長主要由於在電視劇、動畫及綜藝節目方面日益成熟的投資、生產、內容自制以及自有IP的多形式拓展。微視日活躍用户數環比增長80%,日均上傳量環比增長70%。公司通過提升視頻識別技術和智能內容分類推薦、開發多種創新功能提高短視頻的傳播效率和社交視頻上傳量,並利用自有IP優勢支持KOLs和MCNs的內容創作。2020年春節假期期間微視日均DAU3,612萬,同比增長400.7%,取得顯著進展。

4.廣告業務:社交廣告實現37%同比增長,微信全量開放第四條朋友圈廣告,短內容的引入幫助未來探索新廣告形態。受宏觀環境及內容排播影響,媒體廣告收入同比下滑24%,Q4騰訊旗下信息流統一整合為“騰訊亮點”,幫助提振媒體廣告收入。微信在內容產出形態上已經逐步形成“視頻號短內容+公眾號文章”模式,未來隨着流量的積累,將幫助平台開拓更多元的廣告形態,並有望幫助平台克服朋友圈廣告加載問題。

5.金融科技及企業服務業務:金融科技與企業服務收入增39%,收入貢獻與遊戲業務旗鼓相當;日均交易筆數超10億,消費金融加深滲透;雲服務獲突破,同比增87%,全年實現170億營收。19Q4金融科技及企業服務收入為299.20億元(YoY+39%,QoQ+12%),佔收入比28%。收入增長主要靠商業支付服務,以及騰訊雲服務帶來的深入垂直滲透推動。雲服務收入增速高於中國雲市場62%的增長率,付費用户過100萬。騰訊上線SaaS服務產品運用於工作場景,騰訊會議日活躍賬户數在兩個月內超過1,000萬。

6.廣告、金融科技和企業服務毛利率改善,帶動整體毛利率同環比提升;經調整歸母淨利同比增29%。

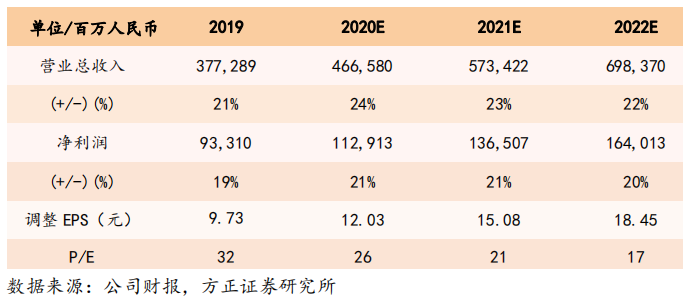

7.盈利預測與評級:我們預計公司FY20-22年歸母淨利潤為1,129億/1,365億/1,640億元,攤薄EPS為11.66/13.99/16.68元,當前股價對應P/E為27/22/19X;調整後攤薄EPS為12.03/15.08/18.45元,當前股價對應P/E為26/21/17X。維持“推薦”評級。

風險提示:活躍用户增速放緩風險、遊戲內容監管風險、新遊審批進度風險、穩定優質內容生產風險、互聯網信息發佈政策變更風險、視頻內容監管風險、成本快速增加風險、競爭風險、反壟斷風險、金融政策變更風險、投資風險、估值調整風險、匯率風險等。