機構:華西證券

評級:買入

目標價:17.94港元

仿製藥集採充分預期,創新價值重構

公司目前處於創仿結合的階段,短期仿製藥集採的因素限制了公司業績的高速增長,但公司通過自主研發與對外合作等多種方式加速豐富創新藥物產品線,創新藥大幅貢獻業績的拐點很快到來。出色的研發硬實力與專利挑戰、立項決策等軟實力使得公司在高壁壘仿製藥領先於競爭對手,高難度的吸入布地奈德混懸液、乾粉吸入劑等呼吸製劑、專利挑戰託法替布、奧貝膽酸等重磅首仿,使得公司仿製藥業務仍能保持穩定增長。公司的估值有望從龍頭製藥企業向龍頭創新藥企業價值重構。

研發與DBD加速豐富創新管線,銷售分線改革

當前國內的創新藥環境改變很快,面對審評加速、醫保談判的機遇和進口新藥快速進入的挑戰,在自主創新方面公司加大研發費用投入、擴增專業研發團隊,在外延拓展方面公司BD戰略部門積極通過licence-in/out、合營公司、戰略投資等方式,加速豐富公司創新藥的產品管線,加速向創新轉型。在公司產品結構向創新調整的現下,公司2019年初推動銷售隊伍分線改革,精細化管理不同治療領域銷售隊伍,更好的發揮協同優勢、提高學術推廣能力。

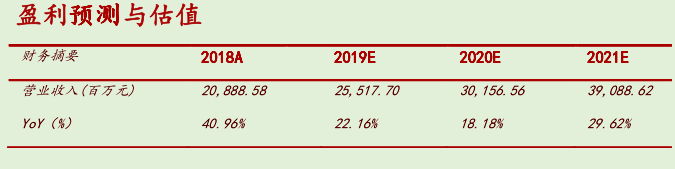

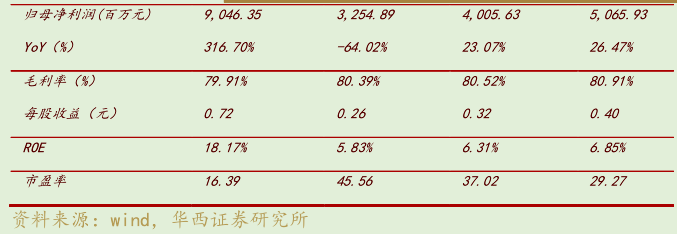

盈利預測與評級

預計公司2019-2021年收入255/302/391億元,分別同比增長22%/18%/30%,歸母淨利潤33/40/51億元,分別同比增長-64%/23%/26%(注),當前股價對應2019-2021年PE分別為46/37/29倍。參照恆瑞醫藥、翰森製藥的估值,給予公司2020年50倍PE,目標價17.94港元,首次覆蓋給予“買入”評級。

注:2018年,因公司併購北京泰德,對北京泰德的持股比例從33.6%提高至57.6%,公司按照北京泰德的最新公允價值,確認原持股北京泰德33.6%股權的分階段收購受益65.99億元,從而造成2018年公司歸母淨利潤大幅增長,若扣除上述相關因素影響,公司2018年歸母淨利潤28.41億元,則我們預計2019年歸母淨利潤32.55億元,實際歸母淨利潤同比增長14.57%。(匯率:1元=1.121港元)

風險提示

創新藥醫保談判價格大幅下降風險、新藥研發及研發進度不及預期風險、仿製藥集採未中標或價格大幅下降風險。