機構:國盛證券

評級:買入

目標價:29.0 港元

品牌快速成長的地產新秀。公司大股東為盧德燕與何享健兩位自然 人,二者透過 100% 持股的美的控股,實際控制 A 股家電龍頭美的集團(持 股比例為 31.88%),2018 年登陸港交所。2015-2018 年公司營收/歸母淨 利潤 CAGR 分別為 53.6%/102%, 2019H1 公司實現營收/歸母淨利潤分別為 142/17.7 億元,同比增長 33.4%/20.1%,迅速躋身中型房企行列。

核心城市圈未來潛力仍大,融資環境有望邊際改善。儘管我國房地產行業規 模可能已接近巔峯,但總量龐大且區域結構機會仍然廣闊。粵港澳大灣區、 長三角一體化、京津冀協同發展等戰略的提出,有望重新促進人口加速向核 心城市羣聚集,核心城市羣等區域未來景氣度存在支撐。當前疫情持續擴散 對返工、經濟造成不利影響,預計在“穩增長,穩就業”的背景下,逆週期 調控有望進一步加強,融資環境邊際改善,因城施策有望進一步推進。

依託大股東雄厚實力,公司具有特殊的融資優勢和品牌識別力。公司大股東 資金充裕、實力突出,透過美的控股每年都能獲得大量分紅。美的控股在公 司發行的部分債券中提供擔保,以降低公司債券融資成本,公司在其他融資 場景下也有望享受大股東及關聯公司正面影響紅利(2019 年 7 月公司在無 關聯方擔保條件下,新發行總額 17 億的 2+2 年期債券利率為 5.2%,為近 年來最低水平)。此外,相較於同等規模的房地產新生代公司,公司依託美 的品牌開拓市場,具有更廣泛的品牌識別力,同時也具有智慧家居產品形象。

待結算資源充足,土地儲備充裕且成本較低,未來發展後勁十足。公司前期 銷售快速增長,2015-2019 年銷售額複合增長率為 73.8%,遠快於同期收入 增速,待結算資源充足。截至 2019 年 6 月末,公司土地儲備面積為 5251 萬平米,2019 年上半年銷售均價 10429 元/平米,不考慮新增土地儲備的情 況下測算貨值約 5372 億元,預計能保障公司未來 3-4 年的銷售規模。截至 2019 年 6 月末,公司存量土儲的平均地價為 2677 元/平米,佔 2019 年上 半年銷售均價的 26.7%,土地成本較低未來盈利能力有一定保障。2019H1 公司加大一二線城市拿地強度,預計新增土儲貨值中 74%位於一二線城市, 土儲佈局分散優化,高能級城市佔比持續提升。

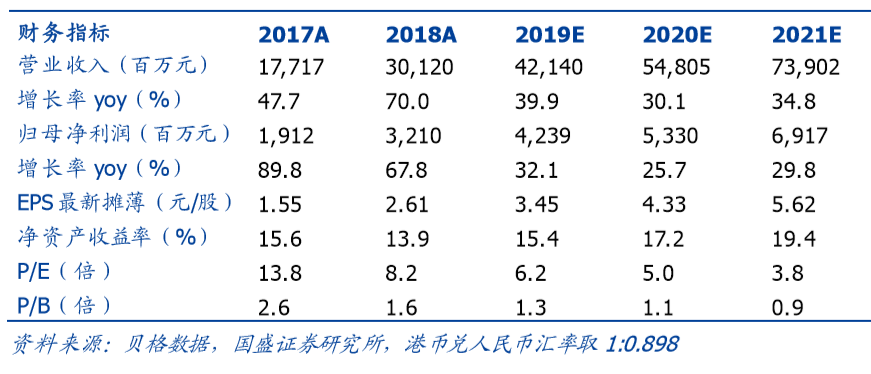

投資建議:我們預測公司 2019-2021 年歸母淨利潤分別為 42.4/53.3/69.2 億 元 ,同 比增 長 32.1%/25.7%/29.8%,對應最 新攤薄 EPS 分 別為 3.45/4.33/5.62 元(2018-2021 年 CAGR 為 29.2%)。當前股價對應 PE 分 別為 6.2/5.0/3.8 倍。考慮到公司良好的成長性,同時融資成本端具備一定 優勢,給予公司目標價 29.0 港元(對應 20 年 6.0 倍 PE),首次覆蓋,給 予“買入”評級。

風險提示:地產政策調控風險,三四線房地產去化不及預期風險,關聯方相 關風險,毛利率下滑風險等。