機構:光大證券

評級:買入

目標價:25港元

◆4Q19 營收及毛利率如期環比上升,處在公司指引區間內 4Q19 營收 8.39 億美元,同比上升 6.6%,環比上升 2.8%,處在公司指引 環比上升 2-4%區間。毛利率為 23.8%,環比上升 3.0 個百分點,處在公司 指引 23-25%區間。由於 3Q19 處置 LFoundry 收益導致利潤高基數,淨利 率環比下降至 10.6%,實現歸母淨利潤 0.89 億美元。

◆產能供不應求,1Q20 繼續滿載,2Q20 業績短期承壓 剔除 LFoundry 影響後,4Q19 晶圓銷售額環比上升 3.7%,主要由晶圓出 貨量帶動,在 4Q19 啟動擴產的背景下產能利用率由 3Q19 的 97.0%繼續 提升至 3Q19 的 98.8%。疫情衝擊帶來短期需求面不確定背景下,1H20 公 司產能擴張偏謹慎。基於已承接訂單需求顯著高於其自身產能,公司 1Q20 維持正常生產運營有望繼續保持產能滿載狀態,業績指引預期強勁,收入 繼續環比上升 0-2%對應同比增速 25-28%。2Q20 公司收入端依靠已有訂 單有望對衝部分壓力,同時關注 14nm 折舊釋放帶來利潤率回落壓力。

◆1H20 擴產謹慎導致全年收入彈性削弱,三代 FinFET 先進技術順利推進 公司收入端增長主要來自擴產,20 年 14nm 及成熟製程擴張規劃相當激進, 然而上半年擴張幅度有限、新增產能集中於 2H20 釋放,對應到全年收入彈 性削弱。公司 FinFET 技術進展順利,第一代 14nm 於 4Q19 如期貢獻營收, 有望於 2H20 批量貢獻營收;同時第二代技術平台進入客户驗證階段、將於 4Q20 有小規模產能;第三代 FinFET 於 20 年開始 capex 投入。

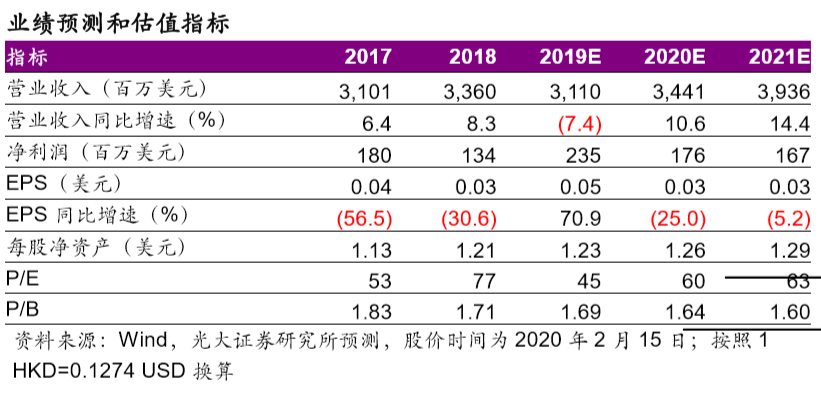

盈利預測、估值與評級:19 年內政府補貼及其他收益淨額超預期增加, 同時 20 年更多研發項目突破有望申請更多政府補助金,上調 19-20 年淨 利潤預測 49%/61%至 2.35/1.76 億美元,維持 21 年淨利潤預測為 1.67 億 美元。公司於20 年收入重回健康增長軌道,短期疫情衝擊導致1H20擴產謹 慎對應全年收入增長彈性削弱但仍有望實現雙位數增長,同時先進技術順利 推進有助於中長期盈利前景向好帶來估值提振,維持“買入”評級。受益半 導體行業景氣度上行週期逐步兑現,晶圓代工業估值有望繼續抬升,參考同 業估值區間 1.0-5.6倍PB,公司通過先進製程突破有望打開成長天花板實現 市場位勢上移,給予 20 年2.5倍PB,上調目標價至25元港幣。

風險提示:中國區晶圓代工競爭加劇;14nm 客户拓展不及預期。