作者:中信汽車陳俊斌 尹欣馳

來源:CITICS汽車研究

核心觀點

公司探討和沃爾沃整合的可能,有望打造全球領先的汽車集團,在成本結構、研發投入方面有協同效應,有助公司估值修復。維持公司“買入”評級,繼續重點推薦。

投資要點

※探討沃爾沃整合可能,有助估值修復。公司發佈公告,管理層正在與沃爾沃汽車AB公司的管理層進行初步探討,以探討通過兩家公司的業務合併進行重組的可能性;以實現成本結構和新技術開發的協同作用,以應對未來的挑戰;同時,將保留吉利、沃爾沃、領克、以及極星每個品牌的獨特性;並且擬將合併後的業務於香港和斯德哥爾摩兩地上市。但是目前尚未制定建議交易的具體時間表或詳細計劃。我們認為,沃爾沃2019年全球銷售突破70萬輛,淨利潤約人民幣70億元,雙方整合將實現品牌在豪華、中高端、自主上的全覆蓋,成為一家真正的全球汽車集團,並在採購、研發等方面有協同效應,有助於公司估值修復。

※ 長期看,行業整合是大勢所趨;短期看,疫情衝擊明顯,但疫情一旦控制後,會有需求的集中爆發。中國汽車行業進入平穩增長期,同時,全球汽車行業都面臨電動、智能的挑戰,需要持續大額的研發投入。因此,我們認為行業的整合將是大勢所趨,例如:一汽、東風、長安的T3科技,上汽和廣汽的戰略合作,以及吉利和沃爾沃探討整合的可能等,都是為了能更好地共同應對未來的挑戰。短期看,受新冠疫情的影響,預計一季度銷量衝擊明顯,但是如果疫情得到有效控制後,考慮消費者會更傾向私家車出行來代替公共交通,預計會有購車需求的集中爆發,我們維持預測全年乘用車在3%左右的低個位數增長。

※ 公司2019年完成去庫存,預計2020年伴隨新車投放,單車售價、盈利能力有望回升。公司2019年上半年逐漸完成去庫存的過程,從三季度開始銷量降幅逐月收窄並轉正。隨着“從高速發展向高質量發展”戰略轉型規劃的實施,公司的單車均價已經由2014年的5.2萬元上升至2019H1的7.98萬元。截至2019H1,售價8萬元以上的車型已經佔到銷量的71.3%,2013年同價位車型佔比僅為14.2%。同時,公司聯合沃爾沃自主研發了以CMA為主的模塊化架構,預計2020年將形成以PMA+SPA+CMA+BMA+CV的五大平台架構,推出約20款新車。預計伴隨終端優惠幅度減少,新車投放,公司單車售價、盈利能力有望持續回升。

※ 風險因素:宏觀經濟增速下行;行業銷量復甦不及預期;新車型銷售不及預期。

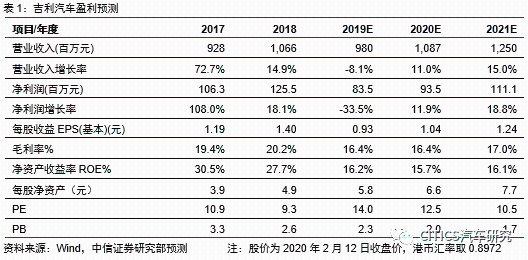

※ 投資建議:維持公司2019/20/21年EPS預測0.93/1.04/1.24元。公司探討和沃爾沃的整合可能,有望打造全球領先的汽車集團,在成本結構、研發投入方面有協同效應,有助公司估值提升。短期看,疫情對行業銷量有明顯衝擊,但預計疫情得到控制後,將有購車需求的集中爆發,維持行業全年3%左右銷量增長的判斷。吉利2019年完成去庫存,2020年伴隨終端優惠回收、新車投放等,單車售價、盈利能力有望持續回升。維持公司“買入”評級,繼續重點推薦。

報告正文

01

沃爾沃銷量突破70萬輛

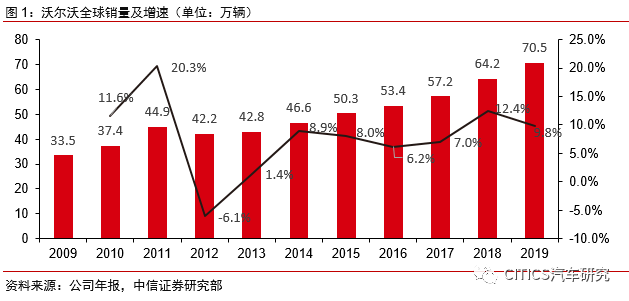

沃爾沃汽車銷量10年翻倍,2019年突破70萬輛。2009年沃爾沃全球銷量僅33.5萬輛,至2019年銷量達到70.5萬輛,10年複合增長率達到7.7%;另外沃爾沃銷量2013年起連續7年正增長,2018/2019年銷量增速分別達到+12.4%/+9.8%,在全球乘用車行業面臨壓力的背景下表現持續好於行業。

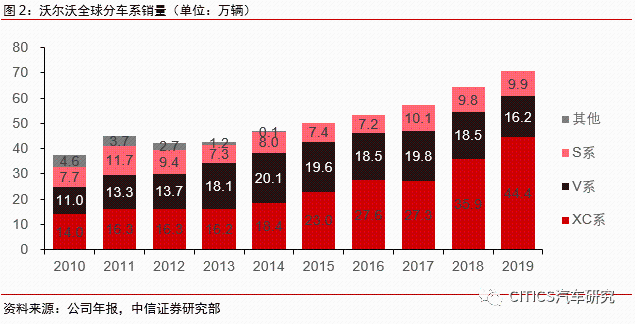

XC系列SUV貢獻增長,V系列旅行車和S系列轎車持平。公司當前有3個系列車型,分別是XC、V、S系,對應SUV、旅行車和轎車,曾經的C系列跑車現已停產。公司銷量增長主要得益於XC系列SUV:一方面主力車型XC60銷量持續增加,另一方面公司停售XC70、V70等老款車,並推出XC40、V90、S90等新車,保持產品吸引力和競爭力。

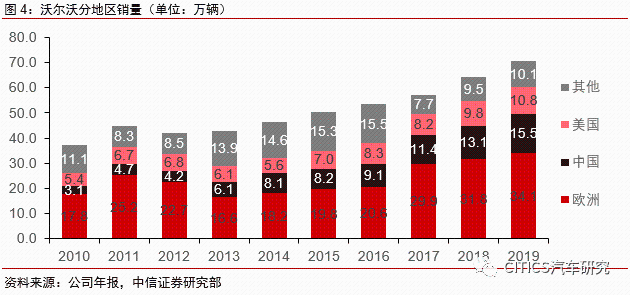

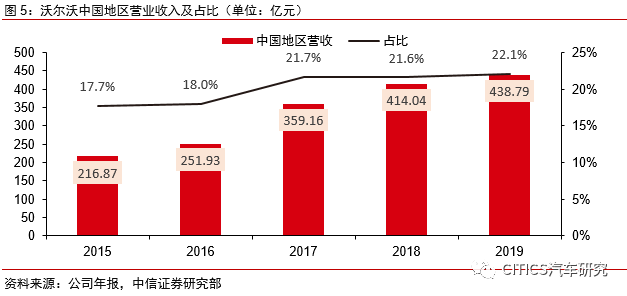

中國僅次於歐洲,是沃爾沃第二大市場。中國地區絕對銷量從2010年的3.1萬輛增至2019年的15.5萬輛,佔比從9%提升至22%。目前中國地區已經超過美國,成為沃爾沃第二大市場。

02

沃爾沃盈利相對平穩

2019年沃爾沃汽車營業收入2741億瑞典克朗(約為1987億元人民幣),同比增長3.8%,為公司連續第四年營收正增長。2019年沃爾沃汽車淨利潤為96億瑞典克朗(約合70億人民幣),淨利率同比下降1個百分點至3.9%。

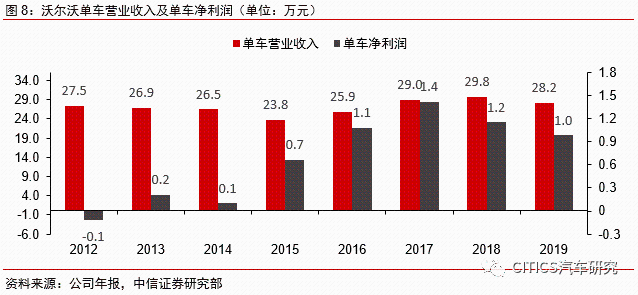

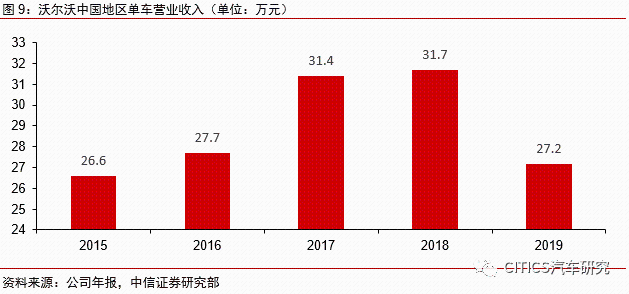

單車指標方面,2019年沃爾沃單車營業收入為28.2萬元,中國地區單車營業收入為27.2萬元;被收購之初,沃爾沃淨利潤一度為負,收購後經歷整合、調整,2015年起公司盈利能力開始修復,單車淨利潤於2016年回到萬元水平並保持穩定,2019年公司單車淨利潤為1.0萬元。

03

沃爾沃和吉利的協同

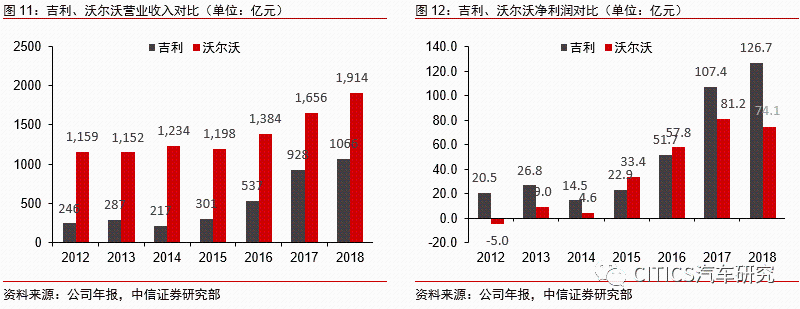

2012年吉利、沃爾沃銷量分別為48.3、42.2萬輛;2019年吉利、沃爾沃銷量分別為136.2萬輛、70.5萬輛,合計銷量超200萬輛。如果能有效實現整合,有望在採購成本等方面實現協同。

財務方面,2018年吉利、沃爾沃營收分別達到1066億元、1914億元,淨利潤吉利高於沃爾沃,兩者分別達到126.7、74.1億元。利潤率方面,二者毛利率相近,吉利、沃爾沃2018年毛利率分別為20.2%、20.0%,而淨利率方面吉利(11.9%)高於沃爾沃(3.9%)。

2018年沃爾沃單車營收達到29.8萬元,吉利單車收入持續提升,2018年達到7.7萬元。單車淨利潤二者差距縮小,2018年吉利、沃爾沃單車淨利潤分別為0.8萬元、1.2萬元。

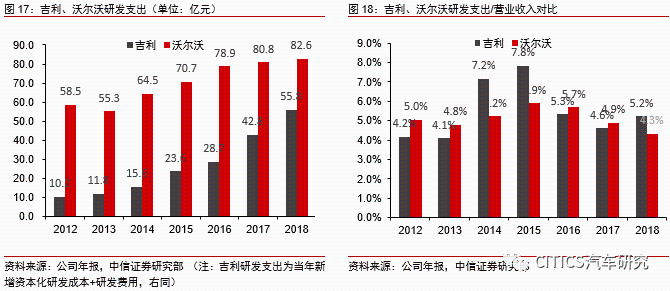

研發方面,沃爾沃的支出絕對水平較高,2018年達到82.6億元,同年吉利為55.8億元(注:吉利研發支出按照“當年新增資本化研發成本+費用化的研發費用”計算)。相對水平而言,二者差距不大。吉利、沃爾沃研發支出/營業收入比值分別為5.2%、4.3%。如果雙方整合,將在電動、智能方面的研發實現協同。

04

附錄

沃爾沃股權結構圖

沃爾沃車型圖片

風險因素

(1)宏觀經濟增速下行;

(2)行業銷量復甦不及預期;

(3)新車型銷售不及預期。

投資建議

維持公司2019/20/21年EPS預測0.93/1.04/1.24元。公司探討和沃爾沃的整合可能,有望打造全球領先的汽車集團,在成本結構、研發投入方面有協同效應,有助公司估值提升。短期看,疫情對行業銷量有明顯衝擊,但預計疫情得到控制後,將有購車需求的集中爆發,維持行業全年3%左右銷量增長的判斷。吉利2019年完成去庫存,2020年伴隨終端優惠回收、新車投放等,單車售價、盈利能力有望持續回升。維持公司“買入”評級,繼續重點推薦。