2月12日,港股、A股市場的鋰鈷行業出現了久違的集體爆發潮,可謂“盛況空前”。

咱先來簡單覆盤一下行情,在港股的鋰鈷板塊中,金川國際(2362.HK)居漲幅榜首位,以最高價收盤的股價不但創下自2019年4月份以來的新高,其單日漲幅也更新了自2018年3月份的記錄,最終金川國際的收盤漲幅高達28.12%,同時成交量顯著放大;而洛陽鉬業(H)和贛鋒鋰業(H),分別以15.11%和11.44%,兩者的漲幅同樣超過10%,但仍較金川國際今日表現要遜色。

A股方面的鋰鈷板塊中,鈷行業代表性公司有洛鉬、華友、寒鋭,以及鋰行業代表性公司贛鋒、天齊,這五家A股公司均全部漲停,出現這種現象並不常見。

然而,若把時間軸拉長,把視野放寬至全球,經過抽絲剝繭後便會發現今日的“果”,只是昨日的“因”,今天集中的井噴行情,是近三個月以來以特斯拉為首的整個新能源汽車產業鏈的趨勢行情的延續和輪動。實際上,美股的特斯拉,A股的寧德時代、贛鋒鋰業、天齊鋰業、華友鈷業,還有港股中贛鋒鋰業的H股,過去三個月的漲幅已經實現翻番。

(數據來源:富途證券行情繫統)

所以沿着這個邏輯和趨勢來展望,在新能源汽車產業鏈中所挑選出來的代表性個股中,近三個月以來的漲幅排名處於末位的金川國際,其上漲空間又豈會少呢?

接下來繼續梳理一下,哪些因素能夠持續驅動金川國際的業績提升或股價上漲的預期。熟悉金川國際的投資者就會知道,它是老牌的大型國資礦業集團金川集團在海外唯一的資本平台,與其控股母公司經營有色金屬鎳產業鏈有所區別,金川國際主要經營的有色金屬品種是銅和鈷,雖然近年來資本市場對控股母公司或給金川國際注入鎳礦資產這一事件會有所期待,畢竟尚未成行,所以暫且不用考慮鎳這個品種的基本面情況,我們只需要聚焦在鈷和銅這兩個品種上就可以了。

而站在長期的角度,鈷和銅都會形成供需缺口,這個邏輯已經討論了幾年了,基本上已經成為行業共識,不是增量的“有效信息”可供投資者判斷和重估。

因此,在這裏再提出兩個比較有意思的觀察角度,用以拋磚引玉,我們認為這兩個角度可以簡單而有效地捉住和評估金川國際價值的主線。

首先來看鈷價的走勢和基本面,以LME鈷3月期貨價格的連續圖表為例,基本路徑如下:自2019年8月見底,一直反彈至11月短期停頓,其後小幅回落至2020年1月份重新展開反彈,從2019年8月的大底起算,至今累計漲幅約為30%左右。而我們再向前看看2016年初至2018年初出現的鈷價大牛市,由底部起算的最大漲幅約338%。之所以目前很多投資者對鈷價接下來的表現非常期待,主要原因是,當前有着與2016年非常相似的行業背景:減產或產能退出。

(數據來源:wind)

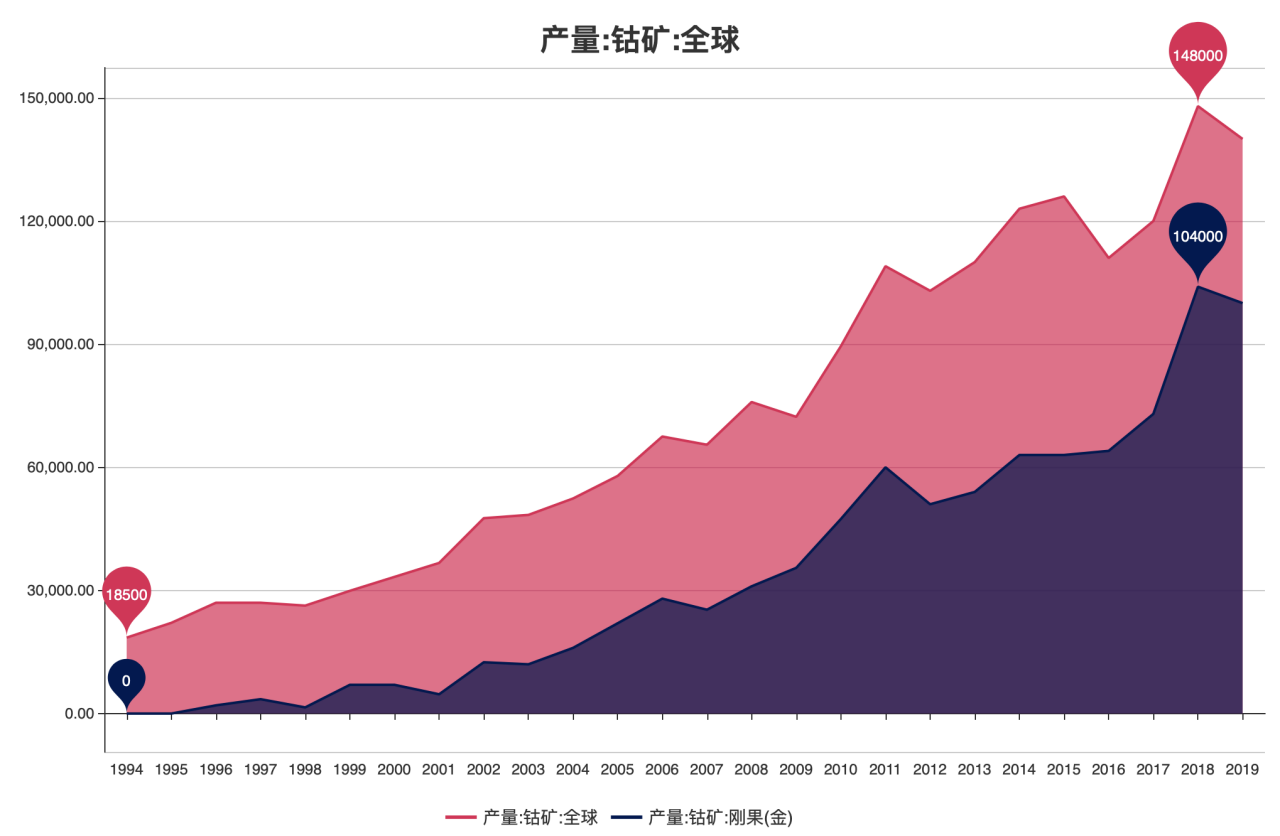

根據美國地質調查局提供的權威數據顯示,2018年全球鈷礦的產量為14.8萬噸,而剛果(金)當地的鈷礦產量為10.4萬噸(佔全球比例約為70.3%);接下來最新公佈的2019年數據,全球鈷礦的產量為14萬噸,較上一年減少8000噸,2019年剛果(金)鈷礦的產量為10萬噸(佔全球比例約為71.4%),較上一年減少4000噸,減產量佔了全球減產的一半。

另外,要記住一個數字,之後隨時可作對比,當年引發鈷的大牛市行情的2016年全球減產總量為1.5萬噸。

(數據來源:美國地質調查局)

無疑,投資者會預期2020年全球的產量會否繼續減少,或者説最終會減少多少?所以我們找到了一個關鍵點,就是要跟蹤清楚全球鈷礦巨頭嘉能可的減產計劃。

據機構數據,嘉能可2019年產鈷4.6萬噸,而嘉能可在財報公佈之後的業績電話會上給出的指引是,2020年嘉能可在鈷產量的維持區間為2.8至3.6萬噸,其中值較2019年下滑約30%。按這個數字可推導出,僅僅嘉能可一個公司在2020年的減產可能性區間為1至1.8萬噸,減產指引的中值約為1.4萬噸,這個指引一經公佈,震驚了整個業界。按照2019年末嘉能可公佈的Mutanda停產計劃提及,2020至2021年停產檢修兩年,2022年考慮復產,且無產量增量指引,這意味着未來三年嘉能可在鈷的產量預期會繼續停留在低位。

返回到我們上述提及的2016年全球減產鈷1.5萬噸的數字,按目前的態勢,保守估計下2019年和2020年全球的鈷產量預期累計減少會超過1.8萬噸,中值為2.2萬噸,悲觀情況下更增加至2.6萬噸,這個悲觀估算的數字,遠遠超過了歷史上全球鈷產量減少的數字。

一旦發生了,沒有任何人會知道,鈷的價格到底會漲到哪裏去?唯一可以參照的是上一次大牛市338%的漲幅,相對於目前鈷價只是從大底部反彈了30%,還存在非常大的空間可供想象。

與此同時,金川國際的Musonoi項目也在按照進度積極推進中,預期Musonoi項目投產時可受惠於未來價格大有起色的鈷礦市場,這就是金川國際在鈷價上面看多的邏輯線。

最後來簡單分析一下金川國際在金屬銅看多的理由是什麼?

近期銅價是下滑的,其走勢依然處於下降通道,主要原因跟全球經濟增長放緩和不確定性上升有關。銅價自年初時隨貿易戰緩和一度有復甦的跡象,曾升至超過6300美元/噸(LME3月銅價),但因疫情影響,近期又快速回落至5700美元/噸上下。

這是一個偏空的依據,那又憑什麼要看多金川國際?

短期的理由,我們認為是銅價處於底部區域,長期有供需缺口提供了支撐,所以下跌是有底的,一旦銅價反彈,對金川業績的改善是非常顯著的,換而言之,在此區域以下銅價變化對金川業績存在很大的彈性。所以,選擇金川的理由並非因為銅價上升,而是因為看中銅價的變化對金川業績改變幅度巨大,且在長期支撐的保護下,加上疫情短期影響一旦消退,向上的概率是會大於持續向下的概率。

(數據來源:wind)

第二個看好銅價表現預期的理由同樣在於嘉能可,從2月5日嘉能可公佈的2019年全年以及第四季度的產量數據可看出,嘉能可在非洲的銅業務正逐步回暖。位於剛果金的Katanga銅鈷礦2019年第四季度銅產量達到65400噸,環比增加11%。花旗銀行分析師稱,Katanga銅鈷礦2019年四季度銅產量數據強勁,這也有助於公司2022年實現30萬噸的產量目標,從嘉能可對銅礦的產量計劃至少可推測出,嘉能可對未來兩年的銅價是看漲的。

綜合上述,無論是在鈷,或者是在銅,甚至是傳聞中的鎳礦注入的事件,都存在機會快速扭轉投資者對金川國際的價值重估,所以今日的股價暴漲並非簡單的補漲和板塊輪動,投資者應從更深層次的邏輯去挖掘去思考,才能得出隱藏在股價波動背後的真正“底牌”。