機構:國盛證券

評級:買入

目標價:16.5港元

2019年業績符合預期。公司公佈2019年度業績,收入增長19.1%到175.5億美元。貴賓和中場兩塊業務在2017年末金界2期投入使用後迅速爬坡增長,2019年增速逐步迴歸,貴賓轉碼收入466億美元,同比增長30.7%,中場博彩淨收入4.8億美元,同比增長30.5%。分部收入構成改變令毛利率上升2.5個百分點到48.2%,提升經營效率的努力亦令2019年行政費用佔銷比下降了1.9個百分點,全年EBITDA利潤率從26.4%上升到30.8%,EBITDA增長31%到67.2億美元,淨利潤增長33%到5.21億美元,派息率從過去60%提高到2019年70%。整體業績表現符合我們預期。

疫情影響尚未明朗構成短期股價衝擊,中長期受惠於東南亞經濟增長大邏輯不變。新冠病毒爆發,短期內可能會影響貴賓和中場顧客到訪娛樂場的意欲。過年期間(年初一到年十五),娛樂場通常比較冷清,公司需要再多觀察一到兩個星期才能評估疫情的負面影響,從中長期角度看,東南亞正享受產業轉移紅利,工業發展蓬勃,對比澳門正面臨國內經濟減速的壓力,金界的成長速度有望高於澳門同行。

金界3期設計方案有調整,但不影響項目進程。金界3期從之前五棟建築設計改為最新方案的3棟,設計更有現代感,樓宇間的連通更具效率,總投資額保持不變,大股東在項目建成後換股的股權方案也沒有改變。目前3期正在試樁,預料仍會如期在2025年落成。

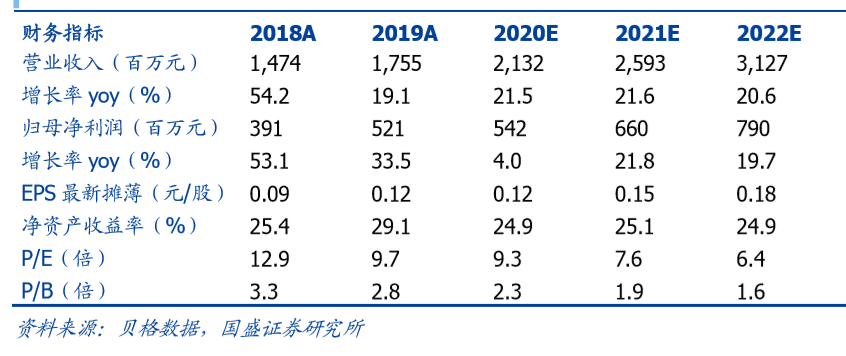

投資建議。考慮各方面因素,我們預測公司2020-2022年收入分別為21.3/25.9/31.3億美元,淨利潤分別為5.4/6.6/7.9億美元,EBITDA8.3/10.1/12.1億美元。我們參照澳門博彩同行目前EV/EVITDA估值,結合金界的成長性,給予金界16.5港元的目標價,對應2020年EV/EBITDA為11倍,維持“買入”評級。

風險提示:新冠疫情加劇風險,東南亞博彩市場競爭加劇風險,金界三期進度慢於預期風險.