機構:廣發證券

評級:買入

目標價:5.95 港元

核心觀點:

公司是國內最大的 IT 技術服務商和解決方案提供商,主要為華為、匯豐、 BAT 等大客户提供外包服務及其他技術服務解決方案,對標海外的埃森 哲、Infosys。

公司收入主要來自基石業務和雲智能業務,雲智能業務是重要增長驅動。 基石業務具備成熟的項目管理和人力資源能力,在行業處於領先地位,貢 獻近 80%的收入。雲智能業務是成長型業務,主要包括雲服務、雲產品、 大數據,主要協同華為雲、阿里雲等雲廠商,為企業提供雲遷移、實施、 開發、運維等服務,以及針對長尾 IT 服務市場構建平台。

基石業務穩步增長,華為收入有所恢復,平安、BAT 等非華為客户規模快 速提升,逐漸貢獻較大增量。公司是華為最大的人力外包服務商,其收入 貢獻超 50%,公司參與到華為所有的業務線中。匯豐是第二大客户,團隊 規模超 3,000 人。平安、騰訊、阿里等收入貢獻快速增長,有望成為 1 億 美金客户。

雲智能業務 19H1 收入增速超 30%,華為雲相關業務、鯤鵬、大數據等業 務驅動增長。雲服務隨着華為、微軟、阿里、騰訊等公司雲業務滲透而快 速增長,公司是華為雲的首個“同舟共濟”合作伙伴,首批華為雲鯤鵬凌 雲戰略級夥伴。雲服務中華為雲相關的收入佔比超一半,佔比有所下降, 其次收入主要來自阿里、微軟。解放號升級基石業務模式,Z 計劃面向中 長尾 IT 服務市場,增長超預期。公司雲智能業務能力不斷提升,有望復 制更多成功經驗。

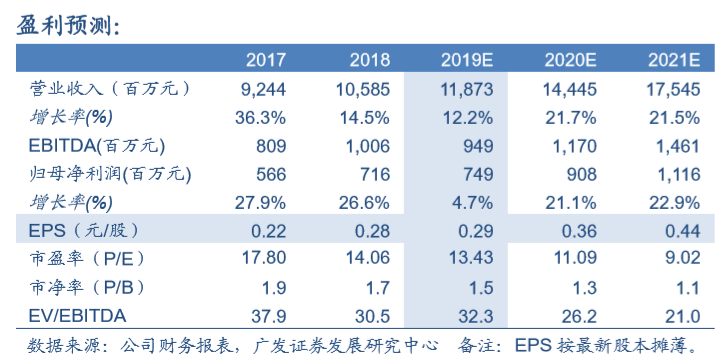

首次覆蓋給予“買入”評級。預測 19~21 年歸母淨利分別為 7.49 億元、9.08 億元、11.16 億元,最新股價對應 20~21 年 PE 分別為 11 倍和 9 倍。公 司是華為戰略合作伙伴,華為收入穩步增長,非華為客户快速增長,雲智 能業務受華為雲快速滲透、鯤鵬雲、大數據業務增長驅動,具有成長前景。 參考可比公司估值並結合港股市場對軟件公司估值,考慮中軟國際業績增 速有望觸底回升,給予 20 年 15 倍 PE 估值,得到合理價值 5.95 港元/股。

風險提示:貿易戰仍有不確定性,可能對華為業務產生影響;華為業務毛 利率難提升,新客户增長不及預期;雲智能業務增長不及預期。