作者:光大海外研究 TMT(信息科技):付天姿/吳柳燕

【文章摘要】

◆攜手華為打造AI創新中心,為華為鯤鵬產業推進奠定基礎

我們於2019年12月17日參加中軟國際-華為雲創新中心活動,公司進入首批華為鯤鵬凌雲夥伴計劃,基於各自優勢資源及能力,整合國內現有芯片、軟件、終端等產業資源,建設數字經濟產業高地。公司憑藉優質IT服務及豐富行業應用優勢,攜手華為共同組建團隊打造AI創新中心,激活鯤鵬產業生態,也為公司與華為鯤鵬產業的進一步有機融合奠定基礎。

◆IT服務龍頭攜手華為鯤鵬,加快雲智能業務放量

華為鯤鵬生態發展尚在初級階段,需要大量IT工程師開展平台、中間件、工具集、行業應用等適配工作。中軟國際作為國內最大的IT服務企業以及華為雲同舟共濟型合作伙伴,對標國際巨頭埃森哲,公司沉澱的產品方案能力開始兑現,受益於華為鯤鵬雲在全國各省市的逐步推進,其雲智能業務有望加快放量,我們預計2021年雲智能業務在整體收入佔比有望擴大至25%以上。

◆華為業務企穩疊加其他客户放量,驅動傳統外包業務恢復穩健增長

受外部環境擾動影響,華為大客户外包業務利潤及收入表現先後出現短期波動;伴隨調整期結束,華為外包業務有望於4Q19企穩,20年恢復健康增長。同時公司在平安、BAT、微軟等客户供應鏈份額有望繼續提升,疊加AIA、渣打、GE等種子客户培育放量,公司傳統外包業務有望恢復雙位數增長。

◆估值與評級

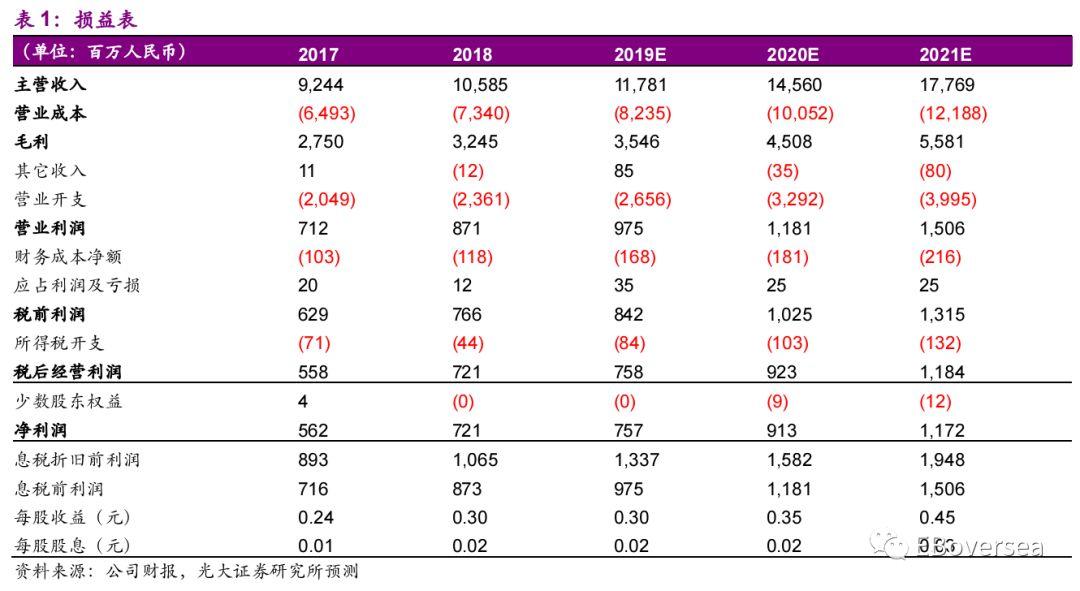

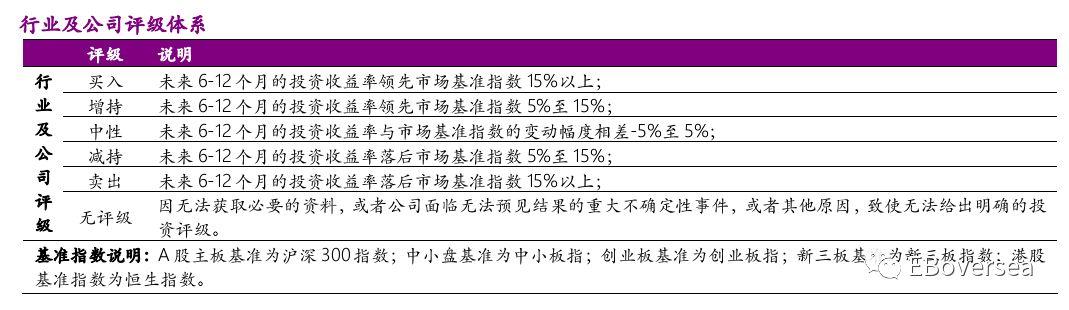

鑑於公司華為外包業務逐步企穩、雲智能業務加速放量,分別上調19-21年淨利潤預測1%/9%/12%至7.6/9.1/11.7億元人民幣,同比增速分別為5.8%/20.6%/28.3%,對應18-21E CAGR約18%。傳統外包業務恢復較快增長、疊加雲智能業務放量,公司整體業績有望於20年重回快速增長軌道;受益華為鯤鵬生態推進,公司雲智能業務高速成長性、確定性更有保障,參考公司傳統外包業務主導時期的歷史PE估值區間9-16倍,後續平台化、雲端轉型順利兑現有助公司估值提升,給予20年1.0倍PEG(18倍PE),上調目標價至7.1港幣,維持“買入”評級。

◆風險提示:IT服務行業競爭加劇;雲業務及JF平台發展不及預期。

【附錄】