機構:興業證券

評級:買入

目標價:13.0 港元

投資要點

業績符合預期,18 年第三季度基數高:收入和利潤均符合我們預期。分 季度看,18 年三季度因為安羅替尼新上市首個季度即貢獻了非常靚麗的 增量收入和利潤,高基數效應下 19 年三季度增速放緩符合邏輯。分板塊 看,前三季度的業績不乏亮點。在 4+7 首批實施兩個季度後,肝病板塊未 見明顯下滑,Q2-Q3 同比增速分別為-0.5%及 0.7%,主要得益於甘平及甘 美二三季度增速提升,老產品煥發新機。另一個受影響的是鎮痛板塊,前 三季度增速分別為-29.1%、-18.6%、-8.6%,環比趨勢向好的原因是新產 品帕瑞昔布鈉放量及得百安貼劑快速增長迅速調整了板塊產品結構。

談判結果符合預期,醫保打開產品市場空間 :公司利多卡因凝膠貼膏、 注射用雷替曲塞成功分別降價 77.6%及 55.0%獲納入醫保,產品降價後納 入醫保大幅提升了患者的支付能力,有利於產品的上量。另外,公司管線 中有 10 個仿製藥或類似物此次原研品種也進入醫保,有利於之後產品上 市後快速切入市場。

後續集採邊際影響遞減,期待新品更快放量:關於網傳第三輪集採的 35 個品種目錄,公司涉及的已有一定銷售的品種共 4 個,新上市品種 3 個。 按前三季度銷售額計,前四者銷售額共佔比約為 2.2%,影響很小。後三 者目前銷售額和份額仍較小,集採利大於弊,最終影響視中標情況而定。

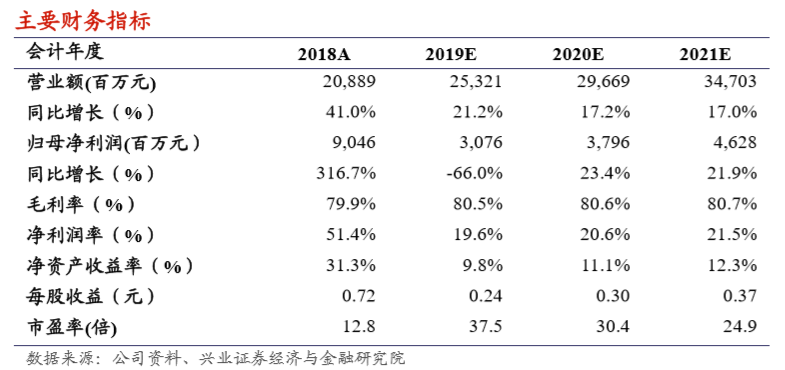

盈利預測和估值:我們認為新產品銷售情況超預期,考慮到產品降價和納 入醫保,提升 19-21 年收入預測至 253.2、296.7、347.0 億人民幣,提升幅 度為 4.0%、5.3%、2.2%。降低歸母利潤預測至 30.8、38.0、46.3 億人民 幣,幅度為-3.3%、-2.6%、-4.1%,還原攤銷後對應 19-21 年歸母淨利潤為 35.0、42.2、50.5 億人民幣。維持目標價 13.0 港幣,對應 19-20 年預測市 盈率分別為 47.9 倍與 38.8 倍,還原泰德無形資產攤銷後為 42.1 倍和 34.9 倍,以還原攤銷後核心利潤計算,該目標價對應 19PEG=1.93, 20PEG=1.73。 相比可比的核心資產龍頭公司還是有較高的性價比,維持買入評級。

風險提示:在研產品上市進度不及預期;重點品種降幅超預期;競爭加劇。