作者 | puuuuuma

數據支持 | 勾股大數據

港交所IPO在經歷了年中“淡季”之後,迎來了一波小高潮。百威亞太、滔博、中手遊、阿里巴巴等“明星公司”公司齊齊上市,無論是融資規模還是IPO數量都明顯回暖。進入十二月,這樣的趨勢仍在延續。

本月,又有一家“明星公司”——心動公司即將登陸港股。它的股東架構中,既有三七互娛、遊族網絡、吉比特、IGG等知名遊戲公司,還引入了字節跳動、莉莉絲、米哈遊、疊紙等基石投資者。在遊戲行業競爭如此激烈的今天,你很難見到一個遊戲公司的股東構成中有如此豐富的構成,所以,它為何有如此大的魅力,可以吸引到這麼多的“友商”集體入股呢?

1

從新三板摘牌到赴港IPO

心動公司成立於2011年,2015年曾在新三板掛牌,後於2018年9月主動摘牌,主要原因是新三板越來越弱的融資能力與高管理成本使得其性價比越來越低。

今年6月28日,心動公司轉身在港交所申請上市。與新三板市場相比,香港資本市場在融資功能、定價功能、交易功能等方面顯然有明顯優勢。不到一年的時間,從新三板到港交所的跳躍,不難看出心動公司對於資本市場的野心。而心動公司的這份野心,則來自於其創始人黃一孟的創業基因。

黃一孟是誰,可能很多人不太清楚。但VeryCD這款軟件,當年一定有很多人都用過。VeryCD是中國最早的eD2k資源分享網站,為所有中國網民提供了最豐富的下載資源。在那個互聯網剛剛普及的年代,VeryCD是那個年代中國內地瀏覽量最大的資源分享網站之一,而黃一孟就是VeryCD的創始人。

VeryCD的下載工具——電驢造福了萬千網民,但並沒有產生賺錢的商業模式,這給了黃一孟很多思考。

當年,正是頁遊興起的年代。網頁遊戲歷史悠久,幾乎貫穿了中國互聯網發展歷史,其對硬件配置要求低、隨開隨玩、內容新穎等特點,使得頁遊當年僅次於PC端遊戲的存在。

於是在2009年,黃一孟下定決心開始做起了頁遊。他賣掉了無法變現的VeryCD,並聯合幾個合夥人一起創造了心動公司。他們利用VeryCD被賣後的閒置服務器做起了頁遊代理的服務。

2010年,趕上頁遊的紅利,黃一孟很快在心動公司上賺到了第一桶金,代理自飛魚科技的頁遊《神仙道》在當時一炮走紅,一度成為中國頁遊行業的標杆。2011年下半年,心動公司最高月流水已經超過1.5億元(人民幣,下同),證明了黃一孟創業轉型的成功。

來源:公司官網

後來心動公司陸續代理了《將神》、《大話神仙》、《仙俠道》等網頁遊戲,逐漸形成了一個有規模的遊戲矩陣。

再後來,心動公司從頁遊轉手遊,登陸新三板,後又退出新三板,準備登陸港交所。一系列的動作中,最重要的一步棋,則是2016年公司創辦了遊戲社交平台——TapTap。

2

TapTap ——從0到最大遊戲社交平台

前面提到,為什麼心動公司可以吸引到這麼多的“友商”集體入股,其答案就是“TapTap”。

2016年,心動公司透過投資易玩共同創辦了TapTap,能夠幫助遊戲玩家發現有吸引力的遊戲及分享遊戲體驗。

TapTap既是一個吸引及挽留遊戲玩家的遊戲社區,又可以作為遊戲開發商的強大分發、測試及評估平台,進一步促進用户羣價值的實現。

那麼,TapTap與傳統遊戲發行渠道有何不同之處呢?

首先,從用户體驗上來説,TapTap很像Steam,但商業模式又與Facebook類似:不修改、不聯運,只提供原版和官服遊戲下載,這是TapTap與傳統渠道最大的不同。

正是因為TapTap平台不依靠渠道分成,不會與遊戲形成直接的利益關係,從而能夠保持獨立的運營。其主要的變現方式為商業廣告,而非傳統發行渠道的抽成。

再加上TapTap的社區屬性,使得用户在平台上有很高的話語權。並且,TapTap保護和鼓勵玩家留言分享,與開發者交流,嚴懲惡意刷分等行為,使得TapTap成為了活躍玩家聚集的遊戲社區。

圖:TapTap官網

這樣的特點使得TapTap 受到了遊戲玩家的追捧。其正式上線時間是2016 年4月,到2019年9月30日,僅僅三年半時間,TapTap平台累計了5,210萬註冊用户,平均月活超1,700萬。按MAU計算,TapTap是中國最大的遊戲社區及平台。

3

怎麼看心動公司的IPO?

心動公司已經於2019年11月29日開始招股,預計12月12日正式掛牌上市。那麼,我們怎麼看這家公司?心動公司的新股值不值得打呢?

下面,我們會從行業、成長性、盈利質量、估值等幾個維度來解析心動公司。

首先來看行業。心動公司“頁轉手”後,其手機遊戲的營收佔比已經達到了90%以上。所以,心動公司是一家以運營手機遊戲為主的遊戲公司。

過去五年,手遊、頁遊、遊戲的年化增速分別為51.2%、-11.0%、0.5%,頁遊市場在萎縮,端遊市場基本持平,而手遊則以4年5倍的增速成為最大的一塊蛋糕。可見,心動遊戲處於一個高速發展且空間廣闊的賽道。

再加上去年底遊戲版號開放以來,遊戲行業政策邊際改善帶來了遊戲市場加速復甦,心動公司是受益者之一。

並且,從業務的區域分佈來看,心動公司於海外的收入佔比也比較大。2018年,公司於海外的收入為9.77億,同比增長145.5%,佔總收入的61.5%。

受國內監管環境變化、國內與國外手遊市場發展階段的差異與中國手遊產業逐漸成熟等多方面影響,國內遊戲出海成為一個潮流。2014~2018年,中國手游出海收入年化增速為57.5%,預計未來也將以20%的中速增長。

其次是成長性。財報顯示,2016、2017、2018年,心動公司實現收入分別為7.66億元、13.44億元及18.87億元,2017和2018年增速為75.5%和40.4%,淨利潤為2500萬元、1.21億元及3.53億元,2017和2018年增速為384.0%和191.7%。可以看到,這兩年是心動公司的高增長期。

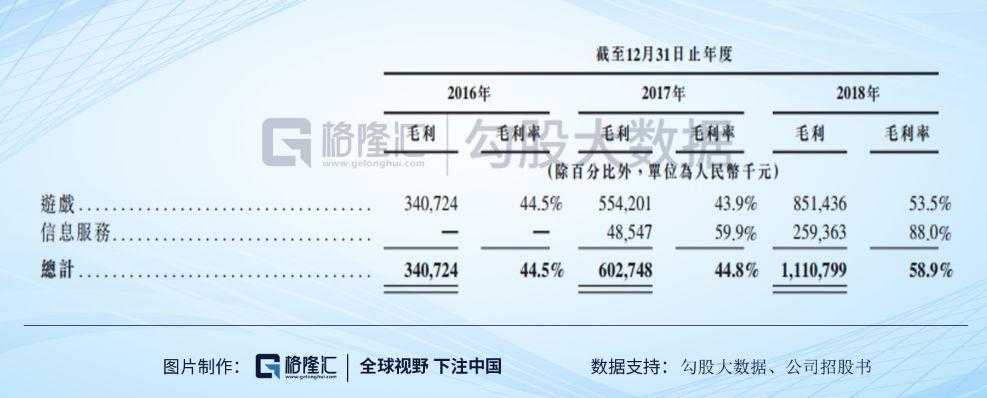

2016、2017、2018三年的毛利率為44.5%、44.9%和58.9%,毛利率逐漸攀升,淨利率為3.3%、9.0%和18.7%,淨利率也處於上升區間。

利率的增長一方面是由於遊戲與信息服務的毛利率提升,隨着公司規模的增長,運營成本相對穩定,而呈現出規模效應;另一方面則是由於信息服務的毛利率較高,而其在公司總收入中的佔比也在提升。

所以,心動公司的遊戲業務受益於國內遊戲市場復甦和遊戲出海的趨勢,信息服務業務則受益於TapTap月活與開發商入駐數的高速增長,未來的成長性是比較有保證的。

再次是盈利質量。2016-2018年,心動公司來自前五大網絡遊戲的收入分別佔總收入的90.9%、83.1%、75.6%及81.6%,收入分佈高度集中。同時,公司旗下游戲也面臨着收入高度集中的風險。例如,《仙境傳説M》前5%的玩家即貢獻了該等遊戲的大部分充值流水。這意味着,心動公司的收入集中於少量熱門遊戲,而這少量遊戲的收入又集中於少量的高消費玩家,業務結構風險隱患高,故公司的業績易受單一遊戲的表現影響。

並且,與其他以自研產品為主的遊戲公司不同,心動公司旗下在海外的熱門遊戲當中大部分均為授權遊戲,自研遊戲均進入生命週期後段。雖然選擇作為成熟遊戲的海外代理商出擊,也不失為一種戰略,但從長遠發展看來,可控的自研遊戲或更能提高公司的核心競爭力。

最後是估值。心動公司的招股價為11.1~15.8港元,計劃融資7.06~10.05億港元。據此計算,心動公司上市後的市值約為47.06~66.99億港元。

而根據心動公司更新後的招股書,其更新了2019年前五個月的業績,可以得出心動公司PE(靜態)為12.0~17.1倍,故PE(TTM)為9.1~13.0倍。

我們統計了國內已經上市的,比較有代表性的遊戲公司後,認為心動公司即便以上限定價,其估值與可比公司相比較,也比較有吸引力。

4

尾聲

綜合來看,憑藉着出眾的遊戲產品及具有潛力的TapTap,心動公司上市後依然具有較高的成長預期。而由於高度集中的收入結構,以及缺乏自主研發遊戲這樣的核心競爭力,公司的盈利質量略有風險。考慮到公司IPO價格下的低估值,我們認為心動公司還是一個比較有吸引力的標的。