昨日,國家農業農村部就奶業振興情況舉行新聞發佈會。會上農業農村部畜牧獸醫局二級巡視員王俊勛介紹了有關奶業振興的最新進展及行業發展中存在的部分問題。

總體而言,據王俊勛介紹,國內奶業發展仍存在較多問題,行業仍有較大的發展空間,而政府層面亦將加大對奶業振興的支持力度。

具體而言,今年中央財政已安排多項自己用於擴大糧改飼實施範圍,苜蓿基地建設規模由50萬畝增加到100萬畝,1500個奶牛家庭牧場得到改造提升,並增加5000名牧場主和技術骨幹培訓。而按不完全統計,地方政府今年年內已安排20多億用於奶牛擴羣增量、加工乳製品及培育乳製品消費。

受國家層面持續資金支持影響,今年前三季全國生鮮乳產量同比增長5.2%;同期乳製品產量增長8.8%;奶牛平均單產7.8噸,同比提高了400公斤,規模牧場生鮮乳質量達發達國家水平;收益方面,近期規模奶牛養殖收益回覆至每頭牛年均約3000元。

消費端方面,去年全年液態奶銷售額同比增長7.1%,國產嬰配粉銷售額同比增速由14.5%上升至21%,市佔率進一步上升。

但同時,國內奶業在發展中還存在不少問題。首先是就生產而言,上游養殖競爭力與發達國家同行業在單產水平、資源利用效率和勞動生產率等方面還存較大差距。其中,奶牛舍飼養殖成本仍高於發達國家40%至60%;常用飼料玉米價格亦較國際平均水平高約60%,導致生鮮乳生產成本持續居高不下。

而從消費端來看,其消費結構仍有較大調整空間,消費總量亦有待提高。就結構而言,國內消費存在液態奶消費較多,幹乳製品消費量較少;液態奶中常温滅菌乳較多,巴氏殺菌乳較少的現象。

就發達國家而言,其幹乳製品和液態奶消費比重約為7:3,而在中國情況則相反的。而一般而言,幹乳製品的利潤空間會較液態奶大。

從消費量上看,目前國內人均乳製品消費量僅為世界平均水平的1/3、發展中國家的1/2及奶業發達國家的1/7,仍有較大上升空間。

王俊勛表示,農業農村部將針對行業發展的短板問題,從生產、消費兩端着手,建立“政府引導、企業主體、多方參與”的工作格局,解決有關問題。

乳業增長邏輯

如昨日新聞發佈會提到,中國乳製品行業最為主要的發展動因在於其人均消費相比世界平均及發達國家仍存在較大差距,因此存在較大的增長空間。

對比發達國家市場(日本)與中國乳製品細分品類人均消費量,在牛奶、鮮奶、豆奶、冰激凌及奶酪方面日本人均消費量均是中國人均消費量的兩倍以上。因此,以上細分品類均仍存在較大的消費增長空間。

按城鄉劃分,據國家統計局數據顯示,2014年至2017年期間城鎮居民人均奶類消費量從18.13千克下降至16.5千克,但同期農村人均奶類消費量則增加至6.9千克。農村人均奶類消費量預期將維持該上升趨勢,並逐步收窄與城鎮居民的差距,繼而釋放出市場空間。

(圖源:光大證券研報)

此外,行業另一發展的驅動因素則是除常温奶外,其他乳制產品仍較大的增長空間。昨日新聞會提到,國內現時液態奶與幹乳製品的消費比重約為7:3。其中,去年常温奶的銷售額為142億美元,佔飲用乳銷售額約75%。但自2014年起,其銷售額增速持續出現下滑,至去年增長率已降至0.7%,且同期其市佔率亦在縮窄。

與之相反,其他產品如低温奶、奶粉及其他品類(如乳酪及植物基飲料)等則呈現量價齊升的趨勢,市場需求持續增大,再加上昨日農業部許諾政府牽頭在乳製品消費結構端予以引導調整,該部分有別於國內消費者傳統消費習慣的“新乳製品類”產品有望維持目前需求、消費量同步增長的趨勢,並最終在消費結構上向發達國家靠攏。

(圖源:光大證券研報)

至於上游奶牛養業方面,此前國內牧場普遍上呈現“小、散、低”的特點:奶牛飼養規模較小,平均飼養規模約為五頭;牧場分散,最大的原奶生產商“現代牧業”奶牛存欄數量僅佔總存欄量的1.7%;牧場生產水平、機械化、自動化水平均較低。

另外,由於國內飼料成本較高的關係(成本在世界範圍內屬第二梯隊,高於全球大部分國家),國內原料生產成本普遍較高,令國內原奶價格對比進口原奶價格失去市場競爭優勢,牧場失去對原奶售價的定價權。

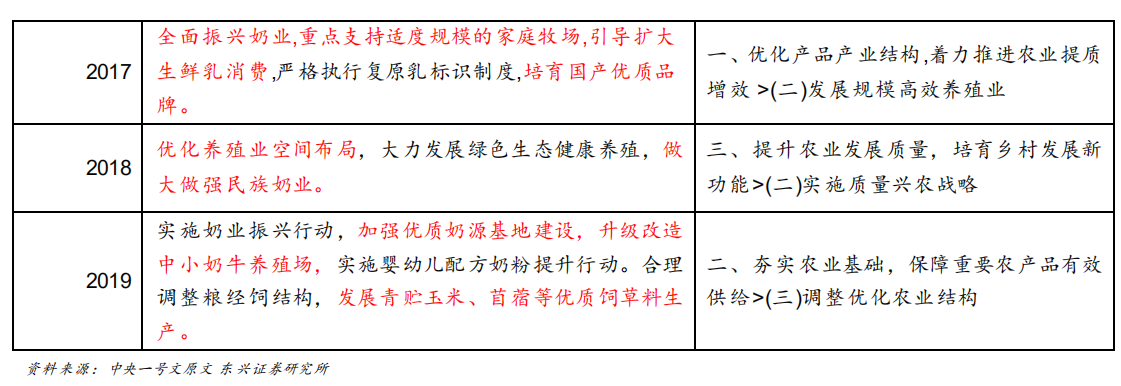

針對以上問題,2019年中央一號文件要求升級改造中小奶牛養殖場,擴大牧場生產經營規模,從而提高其對生產成本波動的防禦能力,應對可能出現的飼料成本上行壓力。另一方面,文件亦要求發展青貯玉米、苜蓿等優質飼草料的生產。

(圖源:東興證券研報)

按照國家文件精神及昨日新聞發佈會傳達的信息,上游奶牛養殖業“規模化”及“飼料成本降本”將是未來行業發展的主線,其行業集中度及企業利潤空間有望得到提升,利好上游行業的龍頭企業。

此外,東興證券認為,隨着低温奶銷量持續增長,而其製作大部分無法利用大包粉復原乳,因此將帶動下游乳企對優質牧場原奶的需求量,牧場地位得以提升,將獲得較前更高的議價權。

乳業上下游受益標的有哪些?

就上文提到的乳業上下游發展現狀及農村農業部在昨日釋放出行業改進的信號,其投資邏輯亦可從生產端及消費端(即上下游)考慮:

上游政府層面出台相關政策促進玉米、苜蓿等飼料生產,生產成本下降後,牧場飼養奶牛的單位邊際成本將會下降,原奶售價亦將下降,利潤率則得亦上升,形成行業良性循環。另一方面,由於規模化生產更能抵禦成本波動影響,現有的大規模奶牛養殖龍頭企業將更可能受益於行業的利好轉變。

就投資標的而言,現代牧業(01117.HK)為中國最大的上游原奶生產商,業務包括奶牛養殖、生產和銷售自有品牌液體奶。去年,公司奶牛養殖產生的收入佔其年度總收入的97.50%。今年上半年,公司錄得純利1.25億元人民幣,同比扭虧為盈。公司表示,其收入上升主要是由於原奶銷售量增加及原奶平均售價上漲所致。

公司牧場主要分佈在沿海發達城市周邊,擁有較多牧場佈局,隨着低温奶滲透至低線市場及有關市場規模擴大,公司議價能力提升,其業績或將出現進一步反彈。

中國聖牧(01432.HK)為國內最大的有機奶源生產基地,是國內唯一一家符合歐盟有機標準的奶牛養殖公司。2012年,公司開始佈局下游原奶加工業務,並擁有自有品牌“聖牧有機” 。

今年上半年,公司實現銷售收入14.21億元人民幣,同比增加1.5%;母公司擁有人應占虧損7350.1萬元,同比減少93.66%。按公司表示,其原因主要是由於原料奶售價同比上升、出售聖牧奶業51%股權產生收益及生物資產公平值減銷售費用的變動產生的虧損幅度降低等因素影響。

至於下游的乳製品行業,則可關注目前已在常温奶之外的新領域進行佈局的企業。目前,行業兩大龍頭蒙牛(02319.HK)及伊利(600887.SH)均已在該等新領域完成儲備:

伊利在去年新增健康飲品及奶酪事業部,並在全國佈局全國佈局巴氏奶生產線建設與牧場配置。在海外市場,公司陸續收購了印尼首發旗下 Joyday 冰淇淋、泰國冰淇淋企業Chomthana。

而蒙牛亦在同年設立奶酪事業部發展零售、乳品深加工及餐飲奶酪三大業務。同年,公司海外事業部全面佈局東南亞,並着重純甄、優益 C、冰淇淋等產品銷售。去年11月,公司優益C印尼工廠投產。

此外,光明乳業(600597.SH)生產的乳製品亦除常温奶外,亦包括低温奶、乳酸菌飲品、奶粉、冷飲及其他乳製品。公司旗下有知名常温酸奶品牌“莫斯利安”、 鮮奶品牌“優倍”、低温酸奶“暢優”等。今年上半年,按產品劃分,公司其他乳製品貢獻約30%的收入。

(圖源:同花順)

公司子公司新西蘭Synlait Milk(新萊特)主要從事2B大包粉生產和銷售,近年亦逐漸開拓嬰兒奶粉及多種乳製品業務。去年,新萊特實現收入約41.6億元,佔公司總收入19.8%;淨利潤3.2億元,淨利潤率約7.7%。