一、MSCI中國小型股指數剔除?其實是市值成長帶來的煩惱!

11月8日寶龍地產(1238.HK)盤中一度大跌8%。消息面來看,當日早間,明晟公司公佈11月MSCI半年度指數評估結果,相關個股迎來調整,其中寶龍地產被剔除出MSCI中國小型股指數,變動將於11月26日收盤後生效。

消息一出,寶龍地產當日早盤即出現明顯震盪,究其原因,這背後與MSCI在資本市場的影響力息息相關。MSCI明晟是全球領先的決策支持工具供貨商,其為全球投資者提供環球股票指數及相關衍生金融產品的基準,客户覆蓋極其廣泛,包括大型退休金及各類對衝基金等。MSCI明晟相關指數涵蓋資本市場及行業中基本面優質的企業,併成為機構選擇者廣泛採用的國際股票基準之一。因此,每次指數成份股構成的調整都將會對市場及個股造成較大影響。

那麼此次緣何被剔除出這一重磅指數?

據瞭解,此次寶龍地產被數剔除的主要原因是隨着公司規模的發展壯大,尤其是在資本市場上公司的市值、流動性等已遠超MSCI中國小型股指數要求,因此不再符合這一隊列。根據MSCI報告,寶龍地產截止10月底流通市值為73億港元,是MSCI小型股指中流通市值第五大的成分股和最大的地產股(除越秀REITs外)。

結合資本市場的情況來看,今年來寶龍地產在港股市場的走勢十分亮眼,區間漲幅一度超過九成,而當下,相比之MSCI小型股指成分股平均數約為24億的公眾持股的自由流通市值,寶龍地產已經遠遠大於這一數,達到逾70億,公司的總市值也突破了200億。市值擴大導致不再符合小型股的標準,最終公司被移出指數。

值得注意的是,在小型股指數中"超標"之後公司未來將大概率進入到MSCI中國中型股指數。除此之外,結合公司當下的綜合表現,寶龍地產還有機會在下一輪恆指季調進入到恆生綜合中型股指數,並由此進入到滬港通。

那麼對於投資者而言,當下寶龍地產的下跌是否意味着機會?

二、基本面穩健,具備高成長性

股價下跌背後是市場情緒面的反映,而公司的價值最終還是由基本面決定。結合寶龍地產的實際經營表現來看,當下公司的發展表現出高成長的姿態,整體運營穩健,負債可控,在一眾房企中表現也相對出色。

a· 銷售高增長,年度目標達成無壓力

今年整個房地產市場在持續的調控中悲觀預期相對濃烈,在行業困局下,寶龍地產逆市而行,不僅在年中調高了銷售目標,成為房企中唯一一家上調目標的房企。當下公司也與年度目標僅一步之遙,反映公司今年不俗的銷售業績表現。

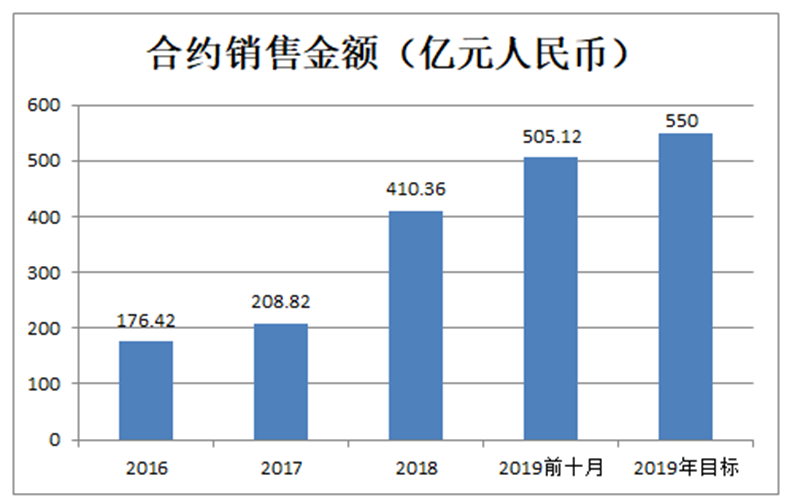

此前寶龍地產公佈的數據顯示,公司今年前10個月合約銷售額505億,同比增加52.4%。公司今年全年銷售目標為550億,在僅剩兩個月時間裏,已達成全年目標的91.8%,今年也將大概率有超水平的發揮。值得一提的是,2018年公司合約銷售額增長96.5%,達到410億,而今年達標後增速也將超過34%。另外根據公司管理層在業績會上的表態,預期未來三年合約銷售年均增速將均大於30%,這也進一步展現了公司強勁的銷售增長能力。

b· 土儲持續蓄力,深度佈局長三角核心經濟圈

從土儲情況來看,公司優質且體量可觀的土儲資源,也是支撐公司快速成長的動力。截至今年上半年,寶龍地產的土地儲備總建築面積為2437萬平方米,對應可售貨值約3000億。得益於公司"商業+地產"雙輪驅動的模式,在當前政府高度注重城市發展配套,並在土地出讓條件中嚴格規定了相應的產業、商業等配套建設要求的背景下,寶龍地產的拿地優勢也更加凸顯。公司的土地成本具備優勢,2019年上半年,寶龍地產平均土地成本僅為2701元每平方米,不到今年前十個月累計銷售均價的17%。

此外再從土儲佈局層面來看,公司約73%的土儲位於長三角,總面積達1773萬平方米,對應可售貨值2100億。考慮到長三角作為我國經濟發展的核心地帶,經濟支撐強,房地產市場增長也有動力,未來寶龍地產也將深刻受益於該區域經濟增長帶來的機遇。

c· 降槓桿、減負債,債務風險安全可控

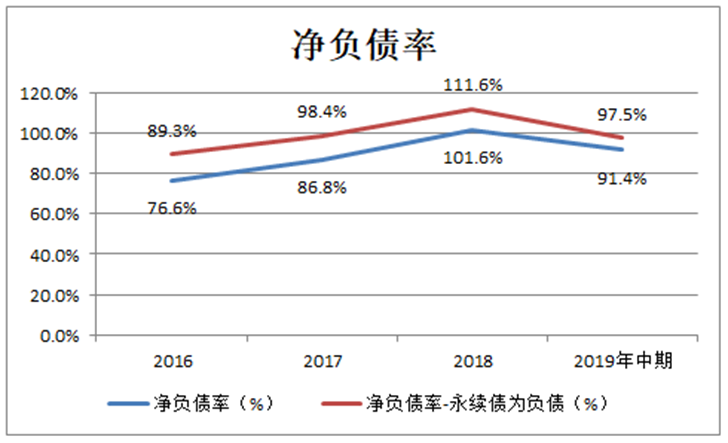

在房地產市場一路狂奔下,風險與機遇並存,如何平衡規模與負債,深度考驗房企的智慧。寶龍地產過去在高成長中,負債率持續攀升,而隨着行業風險度的增加,尤其是融資環境的不景氣,公司也開始適度降負債。今年上半年,寶龍地產淨負債率(含永續債)為97.5%,較去年底下降14.1個百分點,這是近年來公司首次出現淨負債率的下降。展望後市,伴隨公司配股、低成本融資等動作,公司負債結構和槓桿率還將有望進一步改善。

d· 配股融資優化財務結構,支撐業務規模增長

10月14日寶龍地產以先舊後新方式,配售1.466億股,配股價為5.4元,較最後交易日收市價折讓8.63%,公告集資所得用於未來發展或投資以及作為一般營運資金。此次配股市場整體反響良好,而隨着配售後公司淨資產增加,資產負債率和權益負債比率降低,財務結構實現進一步優化。

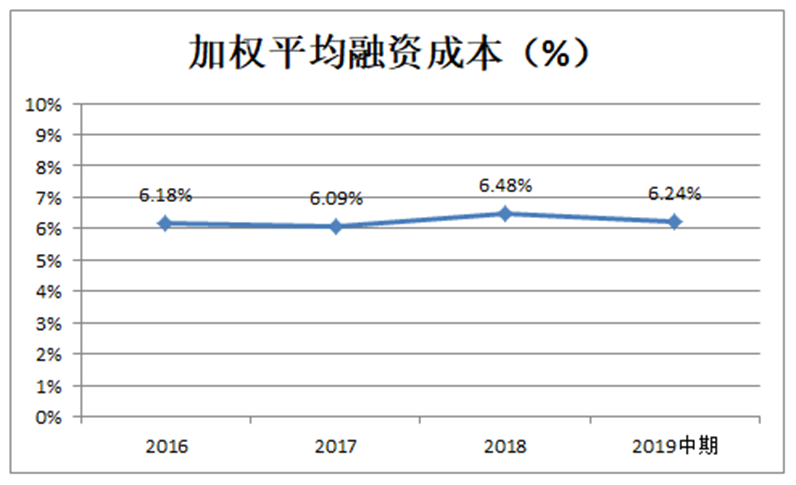

值得一提的是,公司的融資端在行業內持續保持優勢,今年上半年公司平均借貸利率為6.24%,較去年有所下滑,過去幾年公司融資成本穩定維持在行業較優水平。

e·盈利能力優於同業,兼具高成長性

寶龍地產較強的綜合運營能力也令其毛利率持續維持在行業平均水平之上,淨利率也較同規模梯隊房企具備優勢。

總體而言,公司整體基本面穩固,業績成長性強,良好的基本面也將支撐公司在資本市場上有優秀的表現。

三、估值仍具潛力,分拆上市或成股價催化劑

接下來重點探討公司的估值情況,儘管公司今年在資本市場上有着亮眼的表現,但當下的估值仍然具備吸引力。

一方面,隨着公司步入業績收穫期,規模上升後的銷售回款持續帶來正向現金流,為公司的成長提供驅動力,而伴隨公司盈利能力進一步的表現,也將有望推動資本市場估值共振。

另一方面,今年8月20日,寶龍地產曾公佈建議分拆公司附屬公司寶龍商業管理的股份在香港聯交所主板獨立上市。由此在業務板塊分拆預期下,公司也將有望迎來估值體系的重塑。而隨整個板塊分拆有望在估值更高的市場上市,寶龍地產作為母公司也將有機會獲得較高的資本溢價。

不妨來看看公司的商業管理板塊。截至今年上半年,寶龍地產擁有39個購物中心(包含3家輕資產)17座酒店(9家國際品牌,8家自營),當前公司商業管理板塊已經形成了穩定的現金流,今年上半年實現商業收入為17.5億元,同比上升28.1%。值得一提是,市場也比較認可寶龍地產利用商業綜合體模式在土儲競爭中的優勢。而相比至於純住宅的玩法,這類具備產業支撐的投資模式也將是未來在房地產存量時代城市發展的方向所在,寶龍地產在這一塊已經形成了較高的品牌價值和綜合實力,未來也將充分受益於此。

當前房地產已經進入後周轉時代,更看重的是房企的佈局、土儲質量、品牌、運營等綜合實力,單純以住宅為圭臬的發展模式很難在行業中持續保持競爭優勢,許多房企的多元化之路則略顯華而不實。由此,反觀之寶龍地產其商業綜合體已經有了品牌和現金流支撐,商業模式不斷得到強化,"商業+住宅"雙輪驅動在房企中凸顯競爭力。伴隨資本市場對這一模式公司的認知轉換,也將有望形成新的估值飛躍。

四、結語

此次寶龍地產被剔除MSCI中國小型股指引發了二級市場的股價震盪,不過究其根本來看,公司的基本面並無大礙,整體發展趨勢向好,股價仍然具備較強的支撐。而隨着指數"升級",公司後續有望進入到更體現綜合實力的指數中去,尤其是恆生綜合中型股指數成分股還伴有滬港通的預期。作為已經是深港通一員的寶龍地產藉由此還將獲得更多內地投資人購買的機會,其股東基礎、股票流動性、資本市場的價值和影響力也將有望得到進一步提升。

正所謂,禍兮福之所倚,投資不妨看遠點,當下的小插曲或許也孕育着潛在的機會。