機構:西部證券

評級:買入

目標價:9.6港元

核心結論

3季度業績低於預期,傳祺仍在經營低點,廣本拖累投資收益增速。3季度公司實現營業收入146.8億元,同比下降10.0%,淨利潤14.5億元,同比下降46.2%。公司3季度毛利率同比下滑12.8個百分點至6.1%,低於我們預期,原因包括:1)產銷量下滑、國六車型切換促銷費用增加、4S店改造和新能源車型爬坡合計影響毛利率12.3pct;2)2H18起GS4官降;3)宜昌和杭州新工廠的折舊費用增加。合資方面,3季度公司實現投資收益25.5億元,同比持平,其中廣本受飛度換代、冠道國六車供給不足影響,3季度銷量同比下滑1.6%,表現弱於上半年,廣菲克3季度銷量下滑38.6%,預計虧損進一步擴大。

去庫存見成效,關注4季度新產品上市。1-9月份,傳祺品牌廠家和渠道庫存減少4.8萬台,並且進入4季度終端折扣趨於穩定,經銷商利潤有邊際改善。往前看,基於全新GPMA平台打造的GS4換代將於11月上市,公司月銷量目標在1.5萬台,中改款GS8也將於近期上市。我們預計4季度隨着行業銷售回暖,新品將帶動自主品牌毛利率回升。

看好日系新品和擴產週期。我們認為以日系車為代表的高品質中檔車將跑贏行業,獲取市場份額。2019年底,廣豐和廣本將引入RAV4、CR-V姐妹車型威蘭達和皓影,我們預期兩款新車貢獻2020/2021年24萬台/年的銷量,成為新的利潤增長點。此外,廣豐擴產計劃正在進行中,年底廣豐、廣本達到72、60萬的產能,銷量將得到釋放。

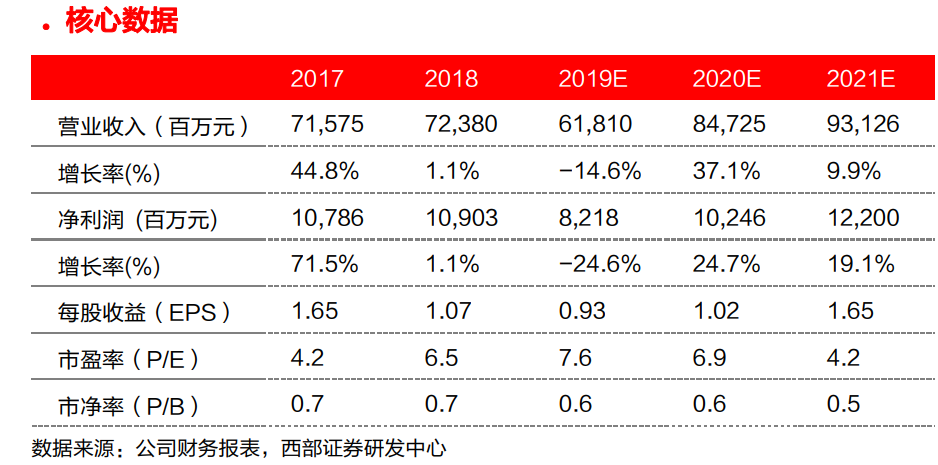

目標價9.6港元,維持“買入”評級。我們下調2019/2020/2021年淨利潤預測至82.2/102.5/122.0億元,反映國六車型切換成本高於預期、新工廠投產和新能源產品上市初期對利潤率的影響,目標價調低至9.6港元,基於8.5倍2020年預期市盈率。

風險提示:車市價格戰加劇、新品銷售不及預期、產品召回風險。