機構:東吳證券

評級:增持

投資要點

特步國際:代工廠出身,跑步基因深植,現已發展成國內第三大體育品牌,2019開啟多品牌發展。歷史最早可追溯至1987年,總部設立於福建泉州,以OEM業務起家為多個國際著名品牌生產運動鞋產品,2001年正式成立“特步”品牌轉型品牌商,2004年開啟多層分銷零售渠道以及“期貨制”訂貨模式,2008年6月上市。截止2018年,集團零售收入規模達到122億元,報表收入/淨利潤規模達到64億/6.7億元,市場佔有率約在5%左右,為國內第三大本土體育品牌,截止19H1大貨/兒童渠道數量達到6312/650家。2019年開啟多品牌戰略後,其旗下擁有五大品牌,覆蓋大眾體育/高端跑鞋/專業户外/中高端網球時尚/帆布鞋等多個細分子領域。

三年改革完成全方位能力進階:與多數體育品牌一樣,特步發展經歷了跑馬圈地-行業低谷-力行改革-成果釋放四個階段,其中15-17年的三年改革成為奠定公司18、19年業績表現的重要基礎,其包括:1)產品端:專注跑步領域持續研發高性價比產品,搭建從業餘到專業差異化需求的“跑鞋矩陣”;2)品牌端:體育+娛樂雙軌營銷策略,體育方面一年贊助47場跑步賽事+體育明星代言人邀約,牢牢樹立第一跑步品牌印象,娛樂營銷方面持續更新代言人團隊,植入《這就是街舞》、《明日之子》等大熱綜藝帶動年輕消費者購買;3)零售管理:渠道扁平化+433科學發貨模式,精細化管理帶動零售提效,線下持續提升門店形象及消費者體驗,線上專供款+O2O服務帶動購買,而受益於上述產品品牌革新以及零售管控改善,特步在三年改革後的2018、2019年零售經營數據表現較前期有非常明顯的提升——可比同店增長提升至雙位數水平,零售折扣水平也控制在7.5-8.0折,庫存週期更下降至4個月並得到保持,體現出全方位能力進階後的體育龍頭風采。

拆分特步未來增長:1)主品牌:19年維持20%收入增長,20、21年增速維持雙位數水平,預計利潤和收入增速近似;2)多品牌業務方面:合營公司Saucony及Merrell2020年正式展店,2020年及21年仍在業務初期虧損狀態但規模甚微;3)收購KSGB集團後::未來計劃通過18-24個月重新定位K-SWISS品牌及產品,同時維持Palladium良性發展,KSGB2019/8/1並錶帶來約5億人民幣收入,以及1億元虧損,2020年全年並錶帶來15億+人民幣收入貢獻,利潤端不再對主業形成負擔。

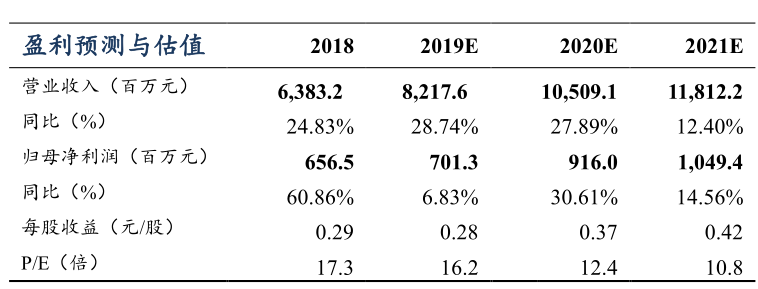

盈利預測及投資建議:從成長性和估值來看,考慮併購費用影響,預計19/20/21年歸母淨利同增7%/31%/15%至7.0/9.2/10.5億元,對應PE僅16/12/11X,作為體育賽道的第三大龍頭有所低估,考慮其增長穩定性以及未來業績發展潛力,首次覆蓋給予“增持”評級。

風險提示:1)零售環境遇冷帶來銷售壓力;2)初涉多品牌運作需要磨合;3)新品牌培育的風險。