作者:周旭辉 张向伟等

来源:海通海外研究

公司公告2019年H1业绩。2019H1,公司营收232.8亿元,同比增长19.3%,股东应占利润5.8亿元,同比下滑49.3%,毛利率6.66%,同比下滑3.53pct。单季度,19Q2营收128.9亿元,同比增长22.0%,股东应占利润1.9亿元,同比下降72%,毛利率5.53%。

分项业务:2019H1,手机及笔电业务收入199.2亿元,占收入的86%,其中零部件业务收入80.6亿元,组装业务收入118.7亿元;新型智能产品收入26.0亿元,汽车智能系统收入7.6亿元。

毛利率下降及研发费用提升致利润下降。2019H1,综合毛利率6.66%,同比下滑3.53pct,我们认为主要源于:1)行业竞争加剧;2)产品结构变化。2019H1,公司研发费用8.5亿元,同比增2.3亿元,研发费用率由去年同期的3.19%提升至3.65%。

手机零部件业务承压,5G手机渗透率提升有望推动业务改善。中美贸易争端背景下,手机行业处于低谷,金属业务暂时承压,2019H1,公司来自手机及笔电零部件的业务收入80.6亿元,表现不佳。随着5G手机渗透率提升,对金属、塑胶、玻璃等结构件加工精度和性能要求会进一步提升,公司针对5G需求已提前布局相关创新材料,我们认为:结合公司在金属、塑胶、玻璃的综合性优势,零部件业务有望迎来新的增长。

客户结构更为多元,新型智能产品和汽车智能系统产品快速成长。1)公司进入了北美大客户的核心产品线,实现业务的突破性进展;2)新型智能产品保持快速增长,与客户合作持续深入;3)汽车智能系统出货量大幅增长,同时公司与国际Tier 1厂商的合作持续推进。

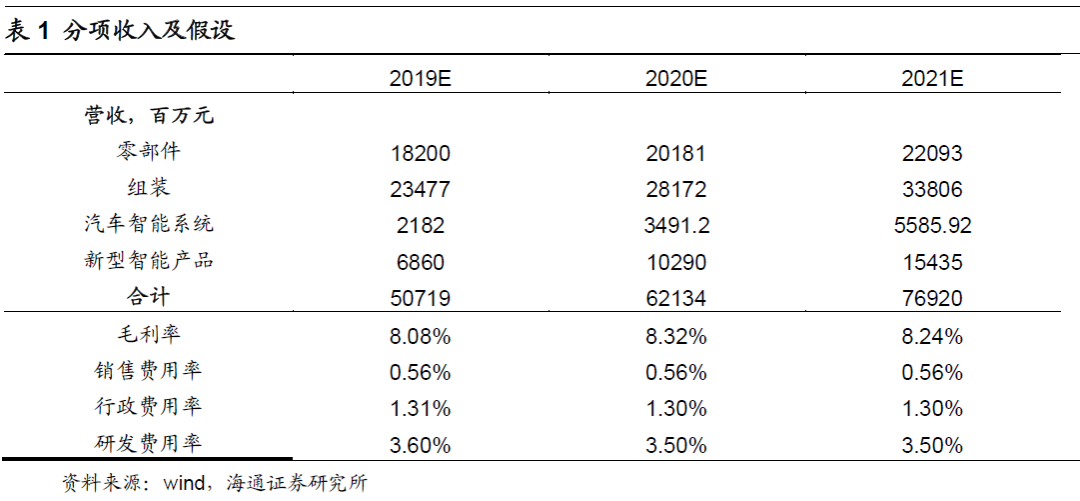

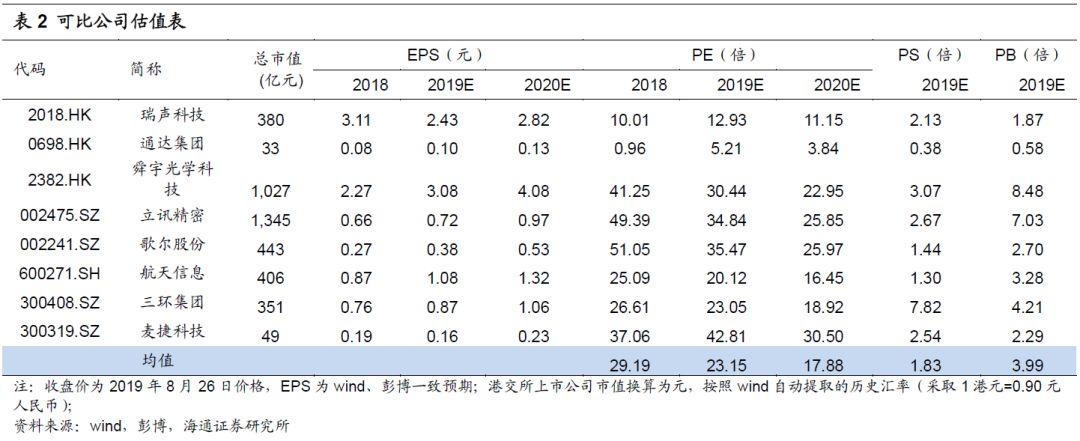

盈利预测与投资建议。我们预计公司2019-2021年分别实现归母净利润17.6、22.5和25.8亿元,同比增速分别为-19%、28%和15%;分别实现每股收益0.78、1.00和1.14元;考虑到2019年5-6月受到H客户一定影响,而下半年及明年有望修复,我们根据2020年EPS进行估值,结合同业估值和公司增速,我们认为公司合理PE估值区间为对应2020年9-11X,对应9.00-11.00元/股,按照1港元=0.90元人民币估算,对应合理价值区间为10.00-12.22港元/股,维持优于大市评级。

风险提示:智能手机行业出货量不及预期,价格战超预期。