作者:招商通信团队

来源:俊Sir通信研究

1

事件

公司8月27日晚发布2019年半年度报告,公司实现营业收入446.09亿元,同比上升13.12%;归属上市公司股东的净利润14.71亿元,同比上升118.80%;归属上市公司股东的扣除非经常性损益的净利润6.12亿元,同比上升125.73%;2019年上半年公司实现EPS0.35元,业绩符合预期。此外,公司同时发布2019年前三季度预告,预计前三季度扭亏为盈,归属于上市公司的净利润为38-46亿元。

2

招商观点

1、业绩符合预期,运营商业务快速恢复,收入创同期新高

根据公司半年度业绩预告,预告净利润区间为12亿元-18亿元,同比增长115.34%-123.01%,中值为15亿元,同比增长119.17%。2019年上半年公司营业收入和净利润分别为446.09亿元和14.71亿元,同比分别上升13.12%和上升118.80%,业绩基本符合预期。其中,二季度单季度营业收入和净利润分别为224.07亿元和6.08亿元,同比分别上升88.2%和125.2%。公司收入大幅上升主要由于去年受禁运事件影响,同时今年上半年运营商网络、政企业务营业收入较去年同期增长所致。公司同时预告前三季度归母净利润预计为38-46亿元,其中2019年第三季度公司将确认深圳湾总部基地委托万科开发建设、销售、运营收入,计入2019年税前利润约26-29亿,总计税后利润约22-24亿元,扣除深圳湾部分非经常收益,公司前三季度取中位数净利润约为20亿元左右。

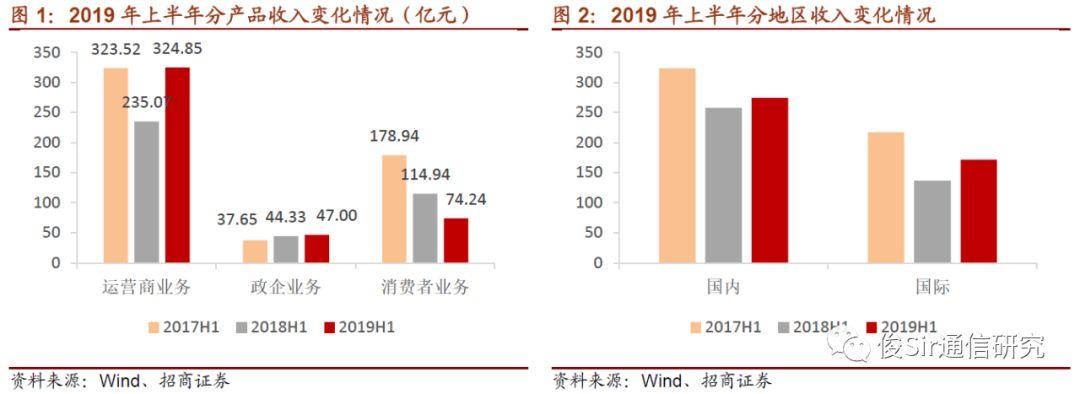

从业务拆分来看,运营商业务收入324.85亿元,同比上升38.2%,与2017H1相比略微上升,基本持平;政企业务收入47.00亿元,同比上升6.0%;消费者业务收入74.24亿元,同比下降35.4%,降幅较大。2018年上半年,受到禁运事件影响,公司运营商业务有所下滑,同比2017年同期下降27.3%。值得注意的是,2019H1公司运营商业务毛利率44.73%,同比上升3.49个百分点,运营商业务收入及毛利率同创历史同期新高。在经历2018年禁运事件后,公司聚焦核心运营商业务效果显著,主要业务快速实现恢复并创历史新高,力证公司能力全面恢复。

从业务拆分来看,运营商业务收入324.85亿元,同比上升38.2%,与2017H1相比略微上升,基本持平;政企业务收入47.00亿元,同比上升6.0%;消费者业务收入74.24亿元,同比下降35.4%,降幅较大。2018年上半年,受到禁运事件影响,公司运营商业务有所下滑,同比2017年同期下降27.3%。值得注意的是,2019H1公司运营商业务毛利率44.73%,同比上升3.49个百分点,运营商业务收入及毛利率同创历史同期新高。在经历2018年禁运事件后,公司聚焦核心运营商业务效果显著,主要业务快速实现恢复并创历史新高,力证公司能力全面恢复。

从收入结构占比来看,运营商业务收入占比大幅提升,达到73.1%,同比提升13.4个百分点,政企业务收入占比与去年同期基本持平,消费者业务占比同比下降12.5个百分点。消费者业务收入占比下降既是主动选择,也是被动局面。公司进一步聚焦通信设备制造,发力5G布局以进一步夯实公司领先地位,战略上有所收缩消费者业务板块投入。另一方面,消费者业务受美国禁运事件影响较大,美国地区手机收入占比较高,导致收入下滑较快(欧美及大洋洲地区消费者业务占比下降7.8个百分点)。2019年上半年,中兴天机Axon 10 Pro 5G版在全球多个国家陆续发布,成为中国、北欧和中东的第一部商用5G手机,未来消费者业务有望实现逆转。公司政企业务在公共安全、交通、能源、金融行业的市场份额进一步提升,政企业务收入稳定增长。

运营商业务全面恢复,从增速来看,亚洲与非洲地区收入增速较高。在运营商网络板块,公司实现所有地区正向增长,其中在亚洲(除中国以外地区)和非洲地区收入均实现翻倍增长,在欧美及大洋洲地区也获得超过80%的增速,运营商业务在经历2018年禁运事件后,在全球实现恢复性增长,并凭借公司在4G及5G综合领先能力份额持续提升。

2、毛利率创同期新高,公司盈利能力大幅改善,加码5G研发投入

毛利率方面,2019年上半年公司综合毛利率39.21%,同比上升8.97个百分点,三大业务板块毛利率均实现不同程度的提升。其中,运营商网络业务毛利率44.73%,同比上升3.49个百分点,创历史同期新高;政企业务毛利率36.95%,同比上升8.33个百分点;消费者业务毛利率16.48%,同比上升8.10个百分点。与2017年同期相比,公司毛利率全面提升,公司更加注重经营质量,盈利能力在修复之余更进一步。

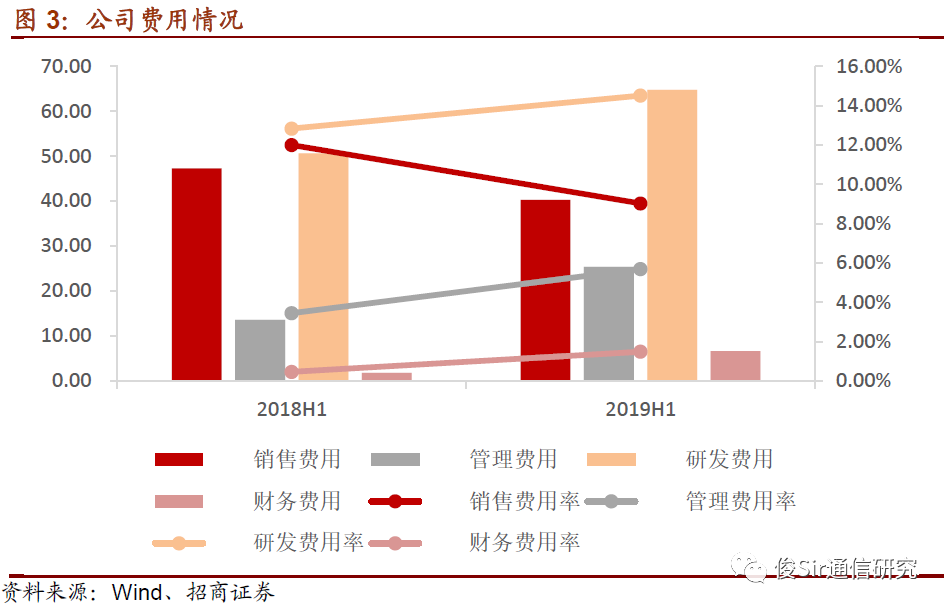

费用方面,2019年上半年公司综合费用率(四项费用)为30.71%,同比上升1.97个百分点。其中,销售费用40.26亿元,同比下降14.88%,销售费用率9.02%,同比下降3.0个百分点,公司费用管控有所成效;财务费用6.63亿元,同比上升173.08%,公司融资规模扩大导致利息支出增加(同比+68.1%)。管理费用25.39亿元,同比上升86.74%,管理费用率5.69%,同比上升2.2个百分点。公司管理费用提升,主要由于上半年法律事务费以及人员费用有所增加,其中,法律事务费达到9.47亿元,同比上升407.8%;工资福利及奖金10.77亿元,同比上升60.3%。

2019年上半年研发费用64.72亿元,同比上升27.9%,研发费用率14.51%,同比提升1.67个百分点,公司在无线领域持续加大5G研发力度,下半年拟联动全国高校吸纳5000+ 5G创新人才,进一步提升公司创新实力,确保5G主营产品竞争力保持在第一阵营。

3、现金流逐步转好,定增落地有望进一步优化公司资本结构

公司资产负债率75.97%,环比下降0.44个百分点,公司短期负债较一季度增长28.03亿元,长期负债增长8.71亿元。存货272.57亿元,较一季度末提升5.84亿元。其中,原材料53.17亿元,较去年年底提升27.4%。货币资金295.09亿元,上半年经营性现金流12.67亿元。公司经营活动已逐步恢复至前期水平,现金流逐步回暖,在定增落地后,预计公司资本结构有望进一步优化,公司财务状况全面向好。

4、4G扩容+5G建设支撑公司业绩回归上升通道

2019年,国内4G网络扩容建设仍在继续,公司4G市场份额和网络格局保持稳定,全球4G基站累积发货份额接近20%。5G建设也逐步开启,公司有望实现份额的提升。4G扩容加5G建设保障公司今年业绩稳步增长。在海外,公司在巩固存量市场的基础上,与主流运营商积极开展5G合作,不断实现突破。上半年公司运营商网络业务恢复顺利,目前已在全球获得25个5G商用合同,5G基站发货超过5万个,与全球60多家运营商开展5G合作。公司持续聚焦运营商主航道,进一步强化在5G无线、核心网、承载、芯片等技术领域的核心竞争力,随着下半年5G无线网建设率先启动,公司作为全球5G技术领先的通信设备商有望核心受益。

5、5G大周期开启,设备龙头核心受益,维持“强烈推荐-A”评级

2019年4G网络建设支撑业绩,5G周期逐步开启支撑估值,作为国内份额排名前二的主设备商,公司业绩有望在国内市场支撑下重新进入上升通道。公司海外份额持续突破,中兴有望在5G时代全球通信设备市场实现15%以上的份额,实现全球主流运营商竞争布局。公司新领导层继续坚持聚焦5G和核心运营商市场,不断夯实技术实力,注重合规和规范化管理,乘搭行业春风,中兴进入全新的发展时代。预计2019-2021年净利润分别为51.0亿元、68.4亿元、84.3亿元,假设定增募资130亿,公司净利润不受影响,对应公司2019-2021年PE为27.1X、20.2X、16.4X。当前市值对应2019年-2021年 PE分别为24.4X、18.2X和14.8X,公司估值仍有提升空间,维持“强烈推荐-A”评级。

风险提示:海外市场拓展不及预期、5G推进速度不及预期、运营商资本开始下滑、美国合规检查风险。