机构:兴业证券

评级:审慎增持

目标价:7.7 港元

投资要点

2019 年上半年业绩:收入 50.6 亿元(人民币,下同),同比增长 58%, 其中摄像模组收入 39.2 亿元,同比增长 52%,指纹模组收入 11.2 亿元, 同比增长 81%。归母净利润 1.8 亿元,同比扭亏(去年上半年亏损 5129 万元)。毛利率 8.2%,同比改善 7 个百分点,净利润率 3.7%,同比改善 5.2 个百分点。

摄像模组毛利率继续改善,全年出货量增速指引上修至 50%。公司上半 年摄像模组出货 1.6 亿颗,同比增长 78%;ASP 约 21.5 元,同比下滑 6.3%; 毛利率达 7.6%,同比提高 4.3 个百分点,环比提高 1.5 个百分点。上半年 期末产能为 42KK/月,预计到年末提高到 50KK/月。

屏下式拉动指纹模组 ASP,毛利率大幅改善,继续发挥与新钜科技的垂 直整合优势。公司上半年屏下式指纹模组出货量占比约达 51%, ASP 同 比提高 53%到 29.7 元;毛利率为 10.1%,环比提高 3.2 个百分点,为历史 最佳水平。丘钛和联营公司新钜科技在 3D 镜头、屏下指纹镜头进行了深 度的资源和客户整合。未来,丘钛会参与新钜科技的现金增资,支持其建 厂扩产,并在 RGB 镜头开展更多的合作。

将受益于华为份额提升与 5G 换机潮的拉动效应。5G 初期对中高端手机 的换机需求刺激最为明显,而中高端手机对拍照的要求,将对摄像模组行 业起到正面的拉动。我们预计,2020 年 5G 相关芯片在 2020 年可望出货 2 亿颗以上,加速移动终端的 5G 支持能力,也带动公司高端产品出货。 此外,我们推测,丘钛科技目前在华为的高端项目份额有所提高,未来或 有机会拓展潜望式模组、亿级像素、四摄等技术到更多机型。

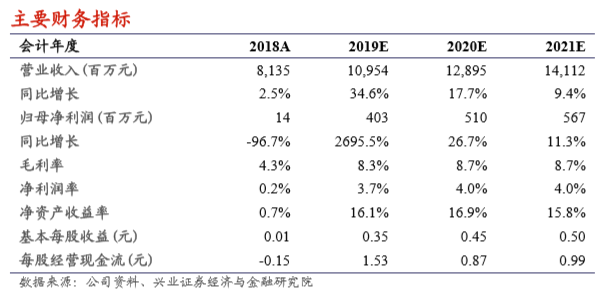

投资建议:我们预计公司 2019/20/21 年收入为 110/129/141 亿元,同比增 长 35%/18%/9%,归母净利润 4.0/5.1/5.7 亿元,同比增长 2696%/27%/11%。 我们认为公司的业绩以及走出困境,持续投入产品研发和生产的自动化, 增强了公司的竞争力,保证了公司的长期成长性。我们按 2020 年 15 倍 PE 上调目标价 51%至 7.7 港元,上调至“审慎增持”评级。

风险提示:手机行业与大客户出货低迷、宏观环境不确定性、产品价格竞争