机构:中信证券

评级:增持

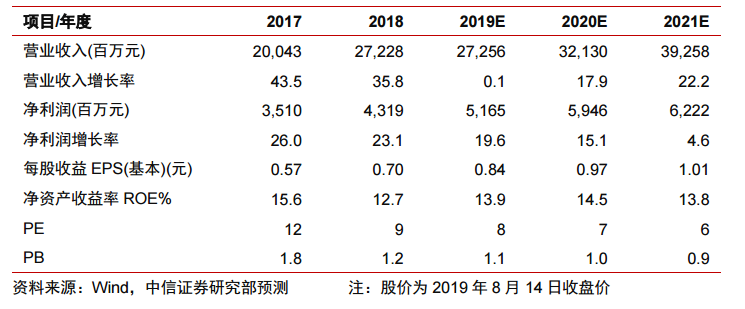

H1业绩符合预期。建造服务收入同比增长42%,导致毛利率下降3个百分点至35%;核心业务优势明显,实现区域与领域双重拓展;预计2019~2021年EPS分别为0.84/0.97/1.01港元,维持“增持”评级。

▍公司H1业绩符合预期。公司H1实现营收162.3亿港元,同比增长38%;实现归母净利润26.30亿港元,同比增长20%;折算基本每股收益0.43港元。此外,公司计划派发每股中期股息0.13港元。公司上半年业绩符合预期。

▍市场拓展延续快速发展势头,项目建造及运营双高增。公司上半年落新增生活垃圾处理规模12,000吨/日,新增危废及固废处置规模675,000万吨。公司建造服务与营运服务齐头并进,新开工项目26个,建成投运项目25个,市场快速拓展推动建造服务收入同比增长42%至100.9亿港元,在建项目密集投运推动营运服务收入同比增长40%至41.8亿元。受建造服务收入占比提升影响,公司毛利率达到35%,小幅下降3个百分点。期间费用方面,管理费用及财务费用分别下降0.2及0.1个百分点,管理效率进一步改善。上半年公司资产负债率为59%,较去年年末上升2个百分点,现金流充裕,财务状况保持良好。

▍核心板块优势延续,业务布局更趋均衡。公司区域布局更加完善,业务覆盖国内22个省市,延伸至德国、波兰、越南等海外市场;轻资产业务拓展迅速,截至2019H1共承接24个环境修复项目、10个EPC项目以及3个委托运营项目;业务领域进一步延伸,公司上半年收购山东趣享90%,进军垃圾分类及资源回收领域。公司供股计划完成后公司发力的环卫、监测及垃圾分类回收等领域偏向轻资产模式和技术导向新领域,目前正处于培育期,后续发展仍需要观察。

▍风险因素。宏观经济致需求受限或支付困难;在建&拟建项目执行进度低于预期;生物质原料供给不足或价格大幅上升;政府补贴政策调整。

▍盈利预测及估值。考虑到中期业绩符合预期,我们暂维持公司2019~2021年EPS预测0.84/0.97/1.01港元,公司当前股价对应P/E分别为8/7/6倍。公司现有主业成长迅速且行业龙头地位巩固,股价调整已经较多且估值处于历史底部,但大规模募资后使用效率以及新领域拓展成效仍需要观察。维持“增持”评级。