机构:中泰国际

评级:买入

19年第二季业绩符合预期,但EBITDA利润率受压

第二季永利澳门的净收益为11.7亿美元(同比增长1.0%);经调整物业EBITDA为3.4亿美元(同比减少2.6%),与我们预期一致。期内,贵宾厅转码数同比减少18.9%,贵宾厅毛收入同比减少8.6%;中场赌枱毛收入同比增长8.1%;角子机毛收入同比增长2.3%。集团经调整物业EBITDA利润率为29.2%,同比下跌110个基点,主要由于永利皇宫的自营贵宾厅及高端中场较低的净赢率所拖累,同时集团针对中场客户增加广告宣传使营运成本上涨。

核心中场增长强劲,抵销高端需求下跌的影响

管理层表示第二季核心中场表现同比增长22%,增速较第一季加快9个百分点。贵宾厅及高端中场表现持续波动及疲弱,但公司认为核心中场表现能够抵销高端需求下跌的部分影响,而且管理层不认为中美贸易纷争或香港近期的示威潮对核心中场带来影响。由于中美贸易磨擦再度升温,我们认为下半年贵宾厅将持续疲弱,而预测2019年贵宾厅毛收入占集团总收入达45.1%,影响较同业大。

积极转营至中场导向,但短期仍受制于酒店房间供应集团已完成40%的澳门永利翻新工程,预计今年内能完成。翻新后的澳门永利将会从贵宾厅导向转营至中场导向,我们认为能够抢占澳门半岛的市占率。管理层对永利皇宫二期“水晶莲宫“的扩展计划表示乐观,长远有助增加集团在中场业务的承接力及竞争力,但由于目前集团受制于有限的酒店房间数目,我们认为永利澳门短期内受惠中场旅客增长的利好效应会逊于龙头金沙中国(1928HK)及银河娱乐(27HK)。

估值便宜,维持“买入“评级

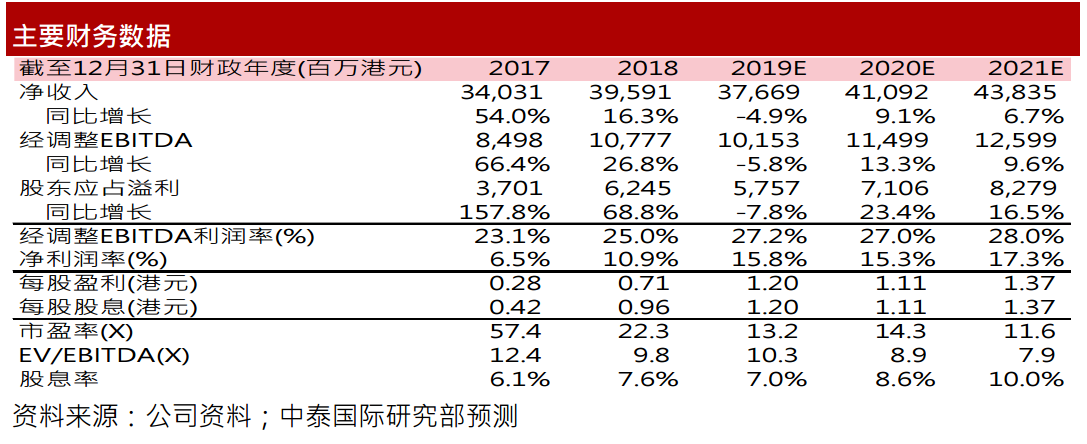

我们把集团2019年及2020年的预测经调整EBITDA下调4.1%及7.8%,主要反映贵宾厅业务下跌的影响,我们把目标价从23.3港元下调至22.1港元,这对应预测2019年13.5倍EV/EBITDA。我们认为永利澳门拥有较高的赌枱营运效率及高端品牌效应,业绩弹性较大,同时目前股价对应预测2019年EV/EBITDA只有10.3倍,而股息率高达7.0%,估值便宜,我们维持“买入“评级。

风险提示

(一)签证政策收紧;(二)赌场续牌风险;(三)中国经济放缓影响居民出游意欲