机构:中信证券

评级:买入

目标价:2.63港元

公司为全国最大核电开发运营商,受益核电审批重启行业回暖。行业层面上核电在各类电源中盈利能力强、保障度高;公司层面上近年因市场化下滑的电价预计将趋缓,装机具有较大成长空间。DCF结果显示内在价值为1050亿元,首次覆盖给予“买入”评级,目标价2.63港元。

▍全国最大核电开发运营商。公司主营业务为建设、管理及运营核电站。目前公司合计管理在运核电机组24台,装机容量27,142MW,占全国在运核电总装机容量的55.7%,是我国在运装机规模最大的核电开发商与运营商。公司控股股东为中国广核集团,持股64.2%(A股发行前),实际控制人为国务院国资委。

▍行业进入壁垒极高,核电重启春风已至。核电行业具有资质和技术上的双重壁垒,行业格局有望长期处于参与者少、集中度高的状态。核电环保低碳、稳定高效,受政策大力支持。目前随着三代核电技术成熟,经济增速下行下加大基建投资及电力供大于求缓解,国家重启已停滞三年的核电审批,行业春风已至。

▍电源比较:核电盈利能力较强且保障程度高。收入端看,核电电价在各类电源中处于较高水平,且利用小时因其基荷运行及优先调度的特点极其突出;成本端看,核电燃料成本年波动幅度极小,保障核电行业成本结构长期相对稳定;叠加国家税收优惠政策支持,核电行业盈利能力强且稳定。

▍电价降幅已趋缓,装机仍有成长空间。公司在广东省内机组不参与电力市场交易,在广西、福建机组2018年市场化比例已处于较高水平,预计公司市场化电量增速将有所放缓,上网电价降幅将有所收窄。根据公司机组建设规划,预计公司2019-2022年装机增速为11.7%/4.1%/4.0%/8.0%,装机有成长空间。公司现拟发行不超过50.5亿股A股,有助于公司实现快速成长及提升估值。

▍业绩稳定宜用DCF估值,测算结果为1,050亿元。核电业绩稳定且可预测性强,适用DCF估值。测算结果显示公司内在价值为1,051亿元,对应每股价格为2.63港元。

▍风险因素:电价下调;市场化电量规模快速扩大;市场化让利加剧风险。

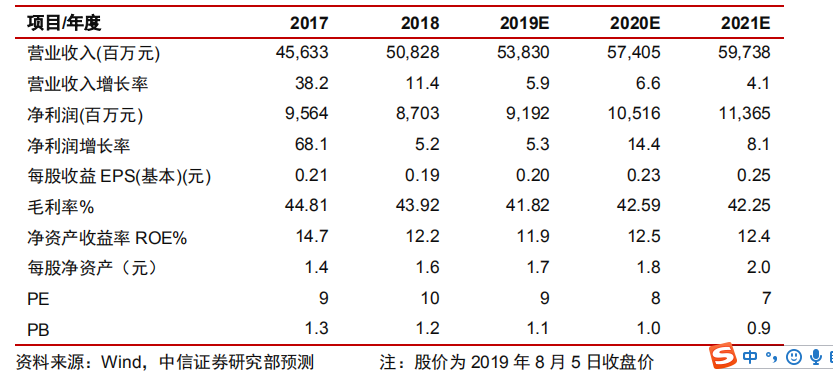

▍投资建议:我们预计公司2019~2021年EPS分别为0.20/0.23/0.25元。公司当前股价对应P/E分别为9/8/7倍。根据DCF估值结果,给予公司2019年目标价为2.63港元,首次覆盖给予“买入”评级。